一体どれくらいの資産があれば、私達は完全リタイアできるのでしょうか?ゴールを設定するのは非常に大切ですよね。

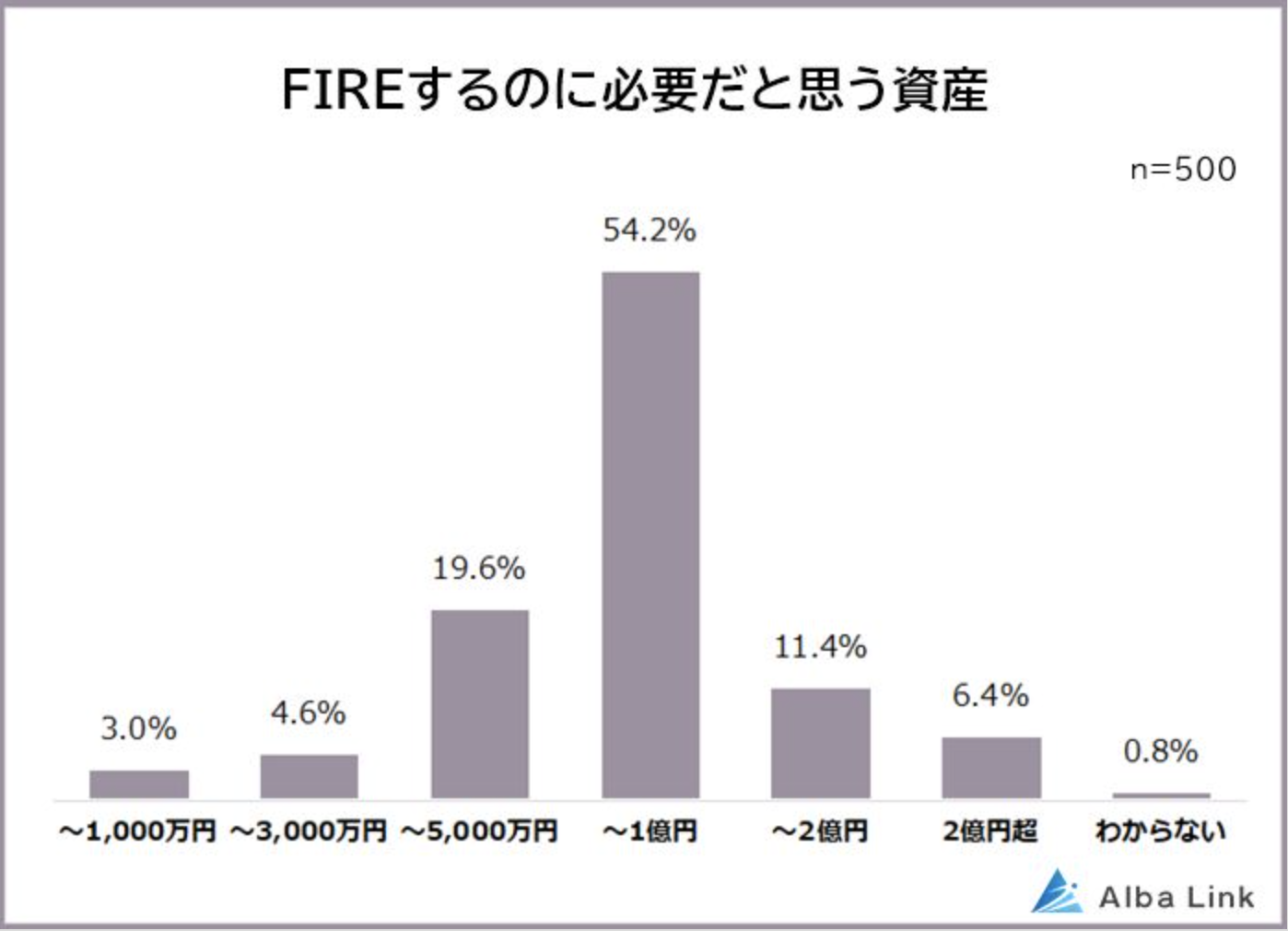

Yahoo financeのアンケートによるとFIREに必要な金額として5000万円から1億円と回答している方が最も多いですね。

2億円以上必要と考えている方は全体の6.4%となっています。

資産が2億円、3億円ある人であれば完全リタイアは十分可能と考えている方が多いことでしょう。

しかし・・・インフレが進んでいる今の日本で、紙幣の価値が減少している中、その数字は果たしてそれは正しいのでしょうか?

筆者も同じステージにまさに位置しており、日々悩み現時点の結論を出しています。そのため参考になればと思い筆を取っています。

また、運用をするにしてもどのようなアセットクラスに振り分けるべきかも触れていきたいと思います。

<関連記事>

-

-

【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説

長期で資産を大きく成長させるために必要なこと、それは「毎年プラスの運用リターンを出す」ことです。 言い方を変えると「毎年絶対に運用でマイナスを出さない」ということです。 欧米のプロ投資家が口を揃えてい ...

続きを見る

- 金融資産2億円以上の割合とは?

- 2億円~3億円あったら平均的な世帯であれば完全リタイア(配当生活)は可能?

- 首都圏などの大都市圏で生活する場合の費用を算出!2億円あったら何年暮らせる?

- 年代別!完全リタイアに必要な金額とは?

- 日本でも本格化するインフレリスクに気をつけよう!

- 筆者がリタイアしていない理由とは?複利で資産を積み上げて高みを目指そう!

- ポートフォリオを組む上で選択すべきアセットクラス

- 投資信託で運用するのであれば基本的にはインデックス(パッシブ)で良い

- 2024年以降もインデックス投信は難局を迎えている

- ヘッジファンド投資でアップサイドを目指す

- 50代〜60代の場合も同様の考えでポートフォリオを組んで良いのか?

- まとめ

金融資産2億円以上の割合とは?

ここで箸休めとして金融資産2億円以上の世帯は全体の何割いるのかという点について言及していきたいと思います。

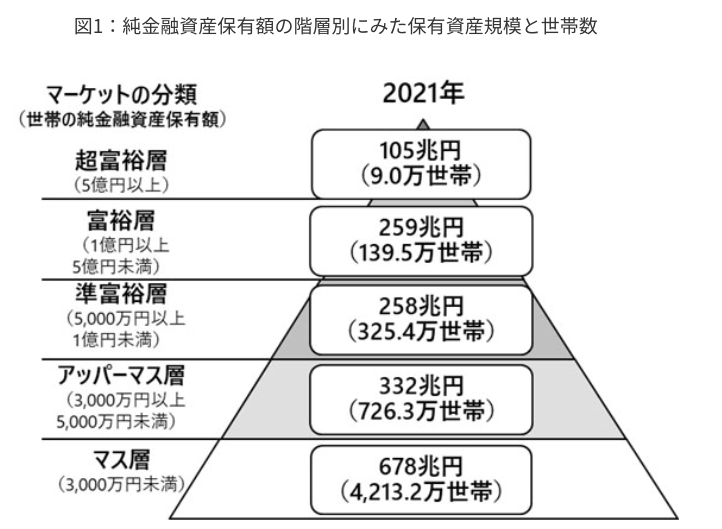

なかなか2億円以上というダイレクトな閾値を取り上げている統計はありません。最初にお伝えした以下のピラミッドも基準は1億円以上となっています。

少なくとも5400万世帯のうち、1億円以上の資産を保有している世帯は132.7万世帯であることがわかります。

つまり全体の比率は上位2.4%以上ということは分かりますね。

より2億円に近い水準としてミリオネアという考え方があります。ミリオネアとは100万ドル以上の資産を保有している人のことを指します。

2022年は1ドル150円まで進展していきました。

仮にその時のレートを使うとすると100万ドル以上を保有しているということは約1億5000万円以上を保有しているということになります。

「Credit Suisse Wealth Report 2022」によると日本のミリオネアは336万人ということになっています。

人口が1.2億人と考えると大体2.8%ということになりますね。

若干、野村総研のデータより多くなっているのが気になりますが、野村総研のデータは世帯でありクレディスイスのレポートは人をベースとしているので齟齬が生じています。

ちなみにミリオネアの数が最も多いのは米国の2450万人、2位は中国の619万人で日本は3位となっています。

上記の結果を纏めると2億円以上の資産を保有している方は日本の上位2%以内であることが想定されます。

そして、おそらく高齢世帯に偏って分布しています。30代や40代で2億円を達成している方は上位1%未満といえるでしょう。

2億円~3億円あったら平均的な世帯であれば完全リタイア(配当生活)は可能?

2億円~3億円があれば結論としてリタイアすることは可能です。

なぜ可能なのかについては、現実的な資産運用リターンを獲得できれば十分に生活費を賄えるからです。

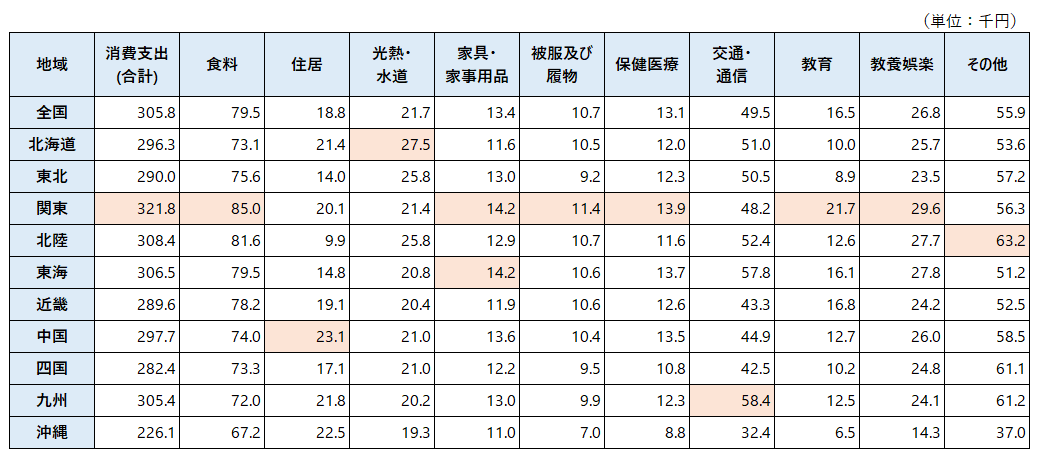

こちらは、総務省が出している地域ごとの生活費の統計データです。関東が最も高いですね。全国平均より月々2.1万円、年間25.2万円高いです。

二人以上世帯の平均生活費は月々30.6万円です。年間で367.2万円です。つまり運用益が毎年税後で367万円を超えれば良いのです。

「現実的な資産運用リターン」は年利回り4%程度です。

2億円を4%で運用すると利益は800万円、税後で約640万円です。(キャピタルゲイン税金は20.315%)

367万円は十分に賄えますね。

4%利回りの配当銘柄に投資すれば終わりですね。(ただし高配当利回りは株価の下落が激しく、その総合で見る必要があります)

ただ、あくまでこれは全国平均で考えた場合の話です。生活費が高い首都圏では少し条件は厳しくなるので追って詳しく紐解いていきたいと思います。

先ほど軽く現実的な資産運用のリターンは4%程度ですとお伝えしました。その根拠についてお伝えしていきます。

これは、4%ルールとして様々なメディアでも取り上げられている数字です。

リタイアを目指すのであれば、4%の運用利回りで生活費を賄うことが必須といった風に。根拠はあまり書いているメディアは少ないですね。

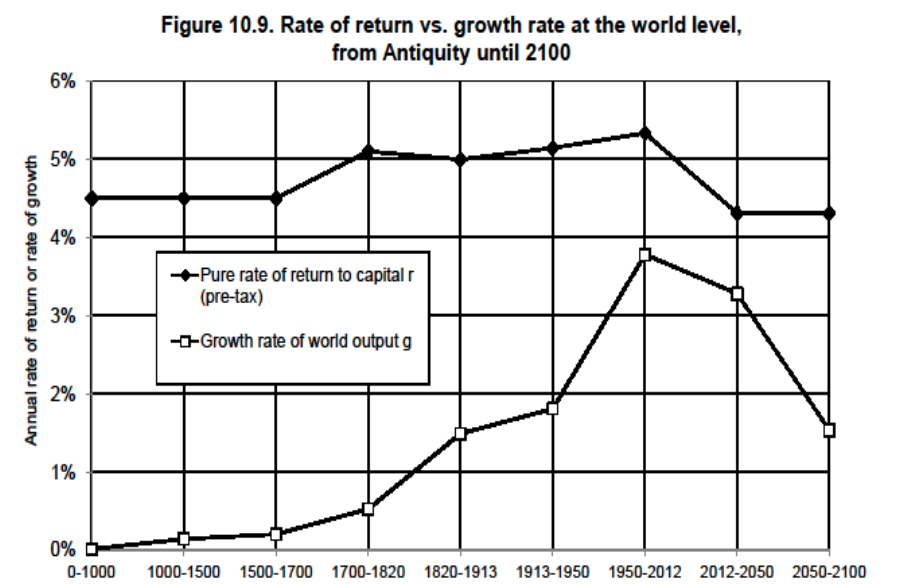

この根拠はトマピケティ氏の著書「21世紀の資本」を基にしていると思います。同書の中で以下のような図があります。

参照:21世紀の資本論

あまりにも上記は有名な図ですが、純粋な資本収益率(即ち運用益)は4.5-5%とされています。

そして「g」の曲線ですが、こちらは世界経済の成長率を指し、つまりは人々の賃金の成長率となります。

賃金の成長率は4%に届かず、2012年から下降傾向にありますね。日本に関してはそれ以前から賃金の上昇は全くなかったのですが...。

人が働くよりも、お金が働く方が富は加速するというのは、目を背けてはいけない事実です。

資産運用を始める時期は早ければ早いほど絶対に良いと断言します。各利回り毎の難易度と狙える投資先について以下でまとめています。

利回り毎の特集

首都圏などの大都市圏で生活する場合の費用を算出!2億円あったら何年暮らせる?

さきほどの算定はあくまで平均的な生活をした場合を家庭しています。

現役世代に必要な生活費はいくら?

もう一度先ほどの生活費のデータを見てみましょう。

上記みていただければわかる通り関東でも月間の住居費が2万円という現実離れした数値となっています。

これらの数値を現実的な数値として置き換えたものが以下となります。東京で子供2人を教育費をしっかりかけて育てた場合で算出しています。

| 元数値 | 調整後数値 | |

| 食料 | 85,000 | 100,000 |

| 住居 | 20,100 | 150,000 |

| 水道光熱 | 21,400 | 22,000 |

| 家具 | 14,200 | 14,000 |

| 被服費 | 11,400 | 20,000 |

| 保険医療 | 13,900 | 14,000 |

| 交通通信 | 48,200 | 50,000 |

| 教育 | 21,700 | 150,000 |

| 教養娯楽 | 29,600 | 30,000 |

| その他 | 56,300 | 70,000 |

| 合計(月間) | 321,800 | 620,000 |

| 合計(年間) | 3,861,600 | 7,440,000 |

東京は家族で住んで、子供にしっかりと教育費をかけると年間700万円以上が必要となります。

実際に東京で子供2人を抱えている方からすると上記の数字は違和感はないのではないでしょうか?

ですので、基本的には共働きが前提ということになってくるのです。

50歳から必要な生活費はいくら?

50歳で必要な金額についても算出していきましょう。多くの方は55歳までは子育てを行い、55歳以降は子供が独り立ちしているので費用が変わってきます。

55歳以降にかかる費用は以下となります。

| 子供巣立ち前 | 子供巣立ち後 | |

| 食料 | 100,000 | 60,000 |

| 住居 | 150,000 | 150,000 |

| 水道光熱 | 22,000 | 22,000 |

| 家具 | 14,000 | 14,000 |

| 被服費 | 20,000 | 10,000 |

| 保険医療 | 14,000 | 14,000 |

| 交通通信 | 50,000 | 30,000 |

| 教育 | 150,000 | 0 |

| 教養娯楽 | 30,000 | 20,000 |

| その他 | 70,000 | 50,000 |

| 合計(月間) | 620,000 | 370,000 |

| 合計(年間) | 7,440,000 | 4,440,000 |

子供が巣立ってからの年間経費は約440万円ということになります。

関連記事

60歳から必要な生活費はいくら?

60歳からの生活費についても考えてみましょう。65歳までは年金が入ってこないので先ほどの440万円と同じと考えて問題ないでしょう。

ただ65歳になってからは30歳時にかった住宅ローンを完済しており住宅費も固定資産税のみとなります。

| 子供巣立ち後 (60-65歳) |

老後 (65歳以降 |

|

| 食料 | 60,000 | 60,000 |

| 住居 | 150,000 | 20,000 |

| 水道光熱 | 22,000 | 22,000 |

| 家具 | 14,000 | 14,000 |

| 被服費 | 10,000 | 10,000 |

| 保険医療 | 14,000 | 30,000 |

| 交通通信 | 30,000 | 30,000 |

| 教育 | 0 | 0 |

| 教養娯楽 | 20,000 | 20,000 |

| その他 | 50,000 | 50,000 |

| 年金収入(厚生年金) | - | ▲110,000 |

| 年金収入(国民年金) | ▲205,000 | |

| 月間合計(厚生年金の場合) | 370,000 | 146,000 |

| 月間合計(国民年金の場合) | 51,000 | |

| 年間合計(厚生年金の場合) | 4,440,000 | 1,752,000 |

| 年間合計(厚生年金の場合) | 612,000 |

65歳以降は国民年金の場合は175万円で、厚生年金世帯は61万円となっています。

55歳〜60歳で貯金5000万円あったら完全リタイアは可能?独身と夫婦の場合で必要資金はいくら?1億円を目指した資産運用の必要性を徹底解説!

各フェーズ毎で2億円あったら何年暮らせるのか?

ではここまでの分析を纏めると以下となります。

| 現役世代 (子育て中) |

現役世代 (子育て後) |

年金受給世帯 | |

| 年間必要経費 | 745万円 | 445万円 | 61万円 |

2億円あったら何年暮らせるのかという点について換算すると以下となります。

| 現役世代 (子育て中) |

現役世代 (子育て後) |

年金受給世帯 | |

| 何年暮らせる | 27年 | 45年 | 328年 |

例えば現在40歳で子供が2人いて15歳と10歳だとしましょう。すると発生する費用と期間は以下となります。

| 10歳の子供が大学卒業するまで12年間は745万円 | 8940万円 |

| 52歳から65歳までの13年間は445万円 | 5785万円 |

| 65歳から100歳までの35年間は60万円 | 2100万円 |

| 合計 | 1億6825万円 |

なので、取り崩しだけでも完全にリアイアすることが可能となります。

年代別!完全リタイアに必要な金額とは?

では本題に移っていきましょう。結局リタイアするために必要な金額はいくらなのでしょうか?

現役世代で完全リタイアするなら3億円、セミリタイア(FIRE)するとしても2億円は必要

年間740万円の必要経費を税後で4%のリターンで賄うためには2.3億円が必要となります。

740万円 ÷ 4% ÷ 80% ≒ 2.3億円

3億円あれば余裕で完全リタイアは可能となります。

ただ、仕事を辞めた後に何かしらの収入を得るセミリタイアやFIREという形であれば2億円で可能性です。

2億円を4%で運用した場合に得られる資本所得は年間640万円となります。

残り足りない約100万円を稼げばよいので、セミリタイアの基準を満たしているということができるでしょう。

50代で子育て終了後にリタイアに必要な資産は1億円〜1.5億円

子育てが終わった後に夫婦で必要な費用は440万円となります。

この440万円を利回り4%の税後リターンで賄うために必要な資産は1億4000万円となります。

440万円 ÷ 4% ÷ 80% ≒ 1.4億円

大分、現実味が湧いてきますね。

1億円の資産があれば完全リタイアは厳しくてもセミリタイアやFIREは可能となります。

→ 老後資金1億円の生活レベルは?1億5000万円あれば裕福なリタイアも可能?

60代で年金受給世帯でリタイアに必要な資産は2000万円〜6000万円

60代で年金受給世帯に必要な金額は以下となります。

| 必要資産 | |

| 国民年金世帯(年間生活費175万円) | 5500万円 |

| 厚生年金世帯(年間生活費61万円) | 1900万円 |

厚生年金世代の場合は老後2000万円問題と近しい金額となりますね。

国民年金世帯の方は最低でも5000万円以上は確保しておきたいですね。

なお上記はあくまでお金を取り崩さない前提なので、「Die with Zero」を目指すのであれば、もう少し少ない金額でも可能となります。

関連

日本でも本格化するインフレリスクに気をつけよう!

今までの議論はあくまでインフレが発生しない前提の話です。

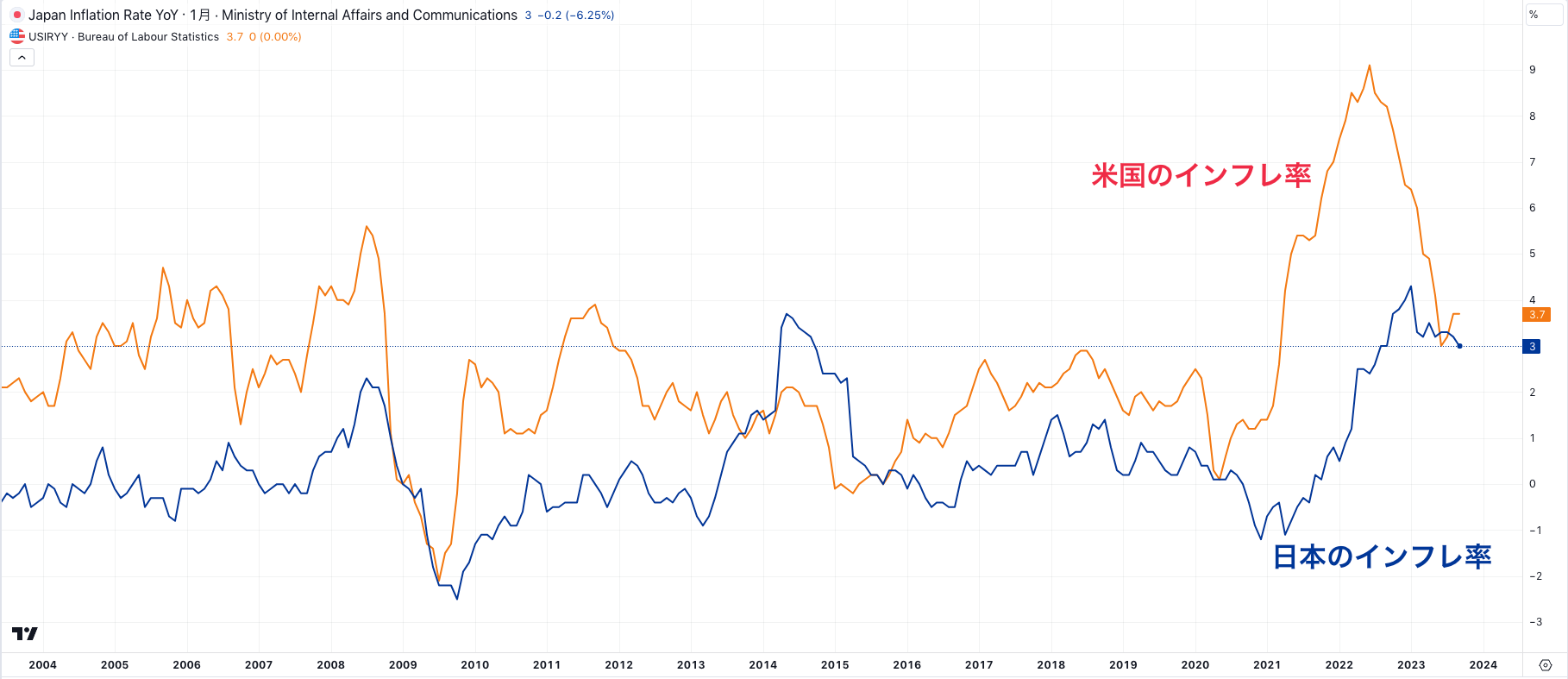

2021年後半から欧米を中心に発生したインフレが円安を伴って日本にも襲いかかってきています。

現在、2023年時点で日本のインフレはバブル期と同じ4%の水準まで進展きています。

しかも、このインフレは粘着する可能性が出てきています。

海外のインフレは粘着してきており円安も収まる気配がないので、輸入物価を通じて継続的に日本でもインフレが発生することが見込まれます。

さらに昨年からの値上げラッシュで日本でも値上げに対する耐性がでてきたように思われるのもインフレの常態化が懸念されるポイントです。

現状、既に日本のインフレ率は米国のインフレ率を上回っています。

日本と米国のインフレ率の推移

インフレとはモノやサービスの価格が高くなることですが、言い換えれば現金の価値が下落することを意味します。

今後、長期的に2%程度のインフレが発生すると20年後には33%、30年後には45%も現金の価値が毀損します。

インフレリスクまで加味するなら保守的に先ほど算出した金額の1.5倍はみておいた方がよいでしょう。

関連:【2024年以降も対策必須】スタグフレーションに強い資産とは?近年の日本を取り巻く環境から正しい資産運用は何かを考察!

筆者がリタイアしていない理由とは?複利で資産を積み上げて高みを目指そう!

筆者は現役世代で実際に2億円の資産はすでにありますがセミリタイアやFIREはしていません。

理由は、そもそも2億円を超える資産の可能性は計り知れないことを重々承知しているからです。

また、子息子女の進路を制限したくなく海外移住を将来考え、またその地で大きめの一軒家を購入したいと希望を持っているからです。

もし米国海外大に留学することになれば、子供一人につき3000-5000万円の学費と生活は4年トータルでかかります。

これは極端な例ですが、もし子供が希望するのであれば叶えてあげたいと考えています。

2億円以上の資産に到達したタイミングでこのような希望を持ちました。

もしかしたら、ここの読者の方々も新たな希望を抱いているのではないかと妄想しています。

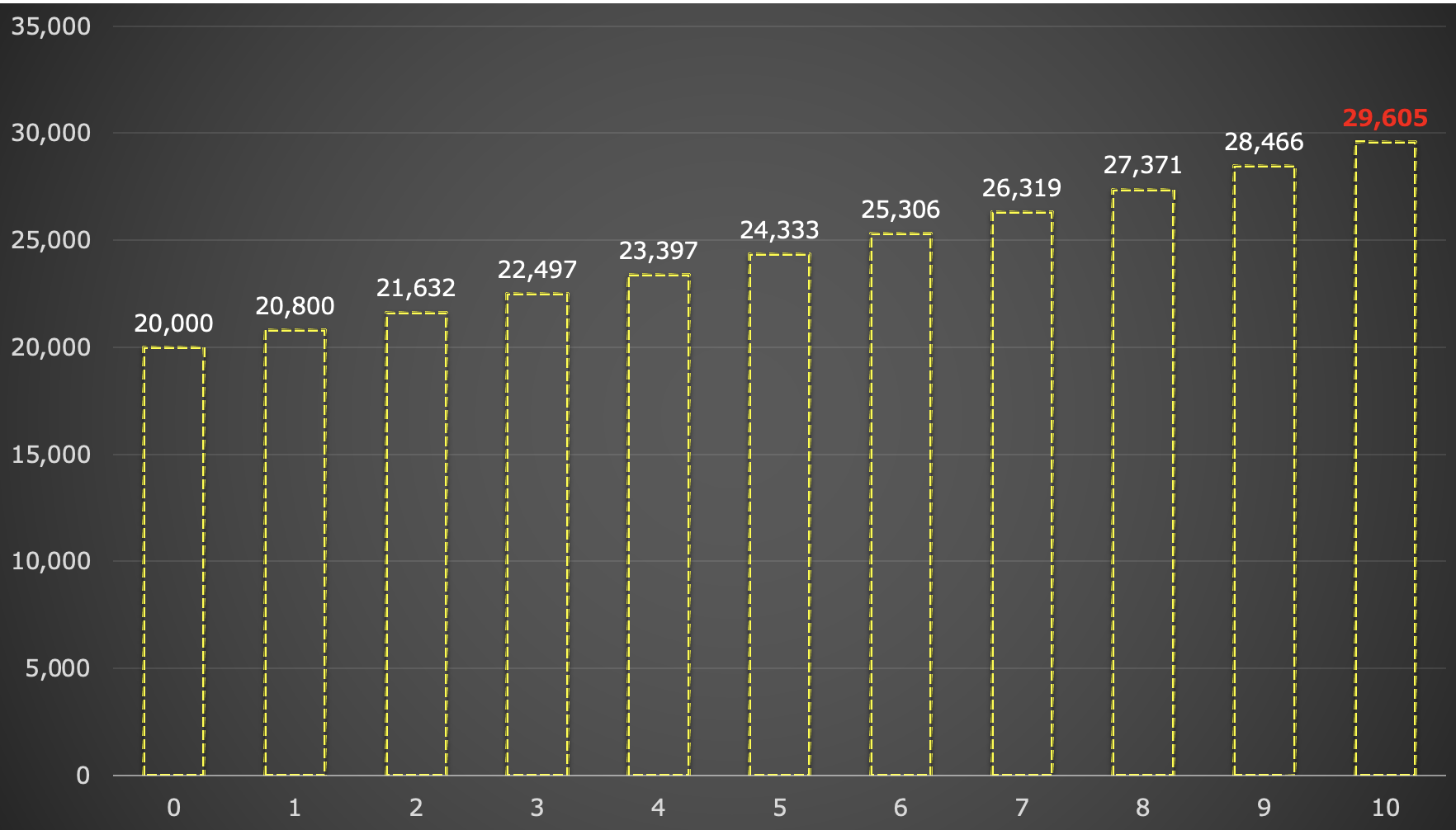

2億円以上の資産とは、複利運用をうまく活用できれば青天井に資産を増大できるインパクトを持っています。

例えば2億円を4%複利で運用を10年続けると以下のような推移となり、10年後には3億円にほぼ到達します。

運用のみで10年で1億円増えるのですから、これは年間で手取り1000万円増加、税前の所得で言えば年収1450万円の水準です。

自分の分身が高い年収を勝手に稼いできているようなものです。

複利運用とは途中で運用益を崩さず、そのまま再投資、即ち税金を払うことなく運用益に運用益を重ねていくことになります。

完全リタイアして、毎年生活費を取り崩していては、そこがゴールになってしまい、それ以降は資産は増加しません。

反対に毎年追加投資をすればそのリターンは跳ね上がります。

「スノーボール」の原理です。複利の効果はアインシュタインやウォーレンバフェット氏も唸るほどの人類の最強の武器なのです。

これを生かさない手はありません。

以下はバフェットの名言です。

Value investors always take a long-term perspective, we want to think we are superior and are not concerned about getting rich tomorrow but over a period of ten-years instead.

Value investors are not concerned with getting rich tomorrow. People who want to get rich quickly, will not get rich at all. There is nothing wrong with getting rich slowly.

日本語訳👇

急いでお金持ちになろうとする人は、けっきょくはお金持ちになれないのです。時間をかけてお金持ちになるのは、ちっとも悪いことではありません。

アインシュタインも以下のように語っています。貧富の差というのは、この複利が起点となっているのです。

「複利は人類による最大の発明だ。知っている人は複利で稼ぎ、知らない人は利息を払う(“Compound interest is man’s greatest invention. He who understands it, earns it. He who doesn’t pays it.”)」。

出典:AZQUOTES

問題は、どのように運用していけば資産を効率よく、間違いなく増やしていけるかです。堅実な運用利回りを長期で期待できる先を探す必要があります。

ポートフォリオを組む上で選択すべきアセットクラス

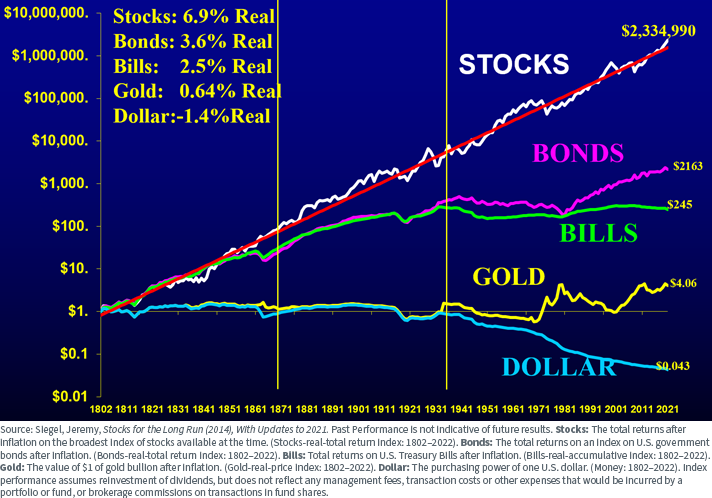

資産は株式、ゴールドなどコモディティ、債券、現金などがあります。最も効率よく運用で成果を出せるアセットクラスは株式投資と歴史が証明しています。

金 債券 株式 株式投資の未来 過去推移

しかし、個人で株式投資を実行するのはあまりにも危険です。獣道に武器なしで迷い込むようなものなので辞めましょう。

株式市場はそんなに甘い場所ではなく、弱者から躊躇なくお金を奪っていく場所です。

どういうわけかメジャーリーグの世界に草野球レベルで飛び込みトレーダー気取りをしている人がとても多いです。

→ 個別株投資は難しい?悲惨な結果でもうダメとなる前に!ETFや長期投資に適したファンド運用を真剣に検討しよう。

基本的に考えられるのが、株式に投資をする投資信託やヘッジファンドを活用することです。

株式投資に精通するプロに運用を任せることが、歴史上右肩上がりで上昇していくアセットで確実に成功を収めるためのアプローチとも言えます。

筆者自身も、散々株式投資には挑戦してきました。しかし、リターンは大きく出せず、労力ばかりかかり本業に支障をきたしました。

本業がある人間が魑魅魍魎が跋扈する株式市場へ挑戦すること自体が烏滸がましいことでした。

専業でトレードしている人達がいるのに、あまりにも自分の考えが甘く、深く反省しました。

結果的に、早くにこの事実に気づけたため、本業での収入を上げつつ資産運用で複利リターンを実現できています。

関連

投資信託で運用するのであれば基本的にはインデックス(パッシブ)で良い

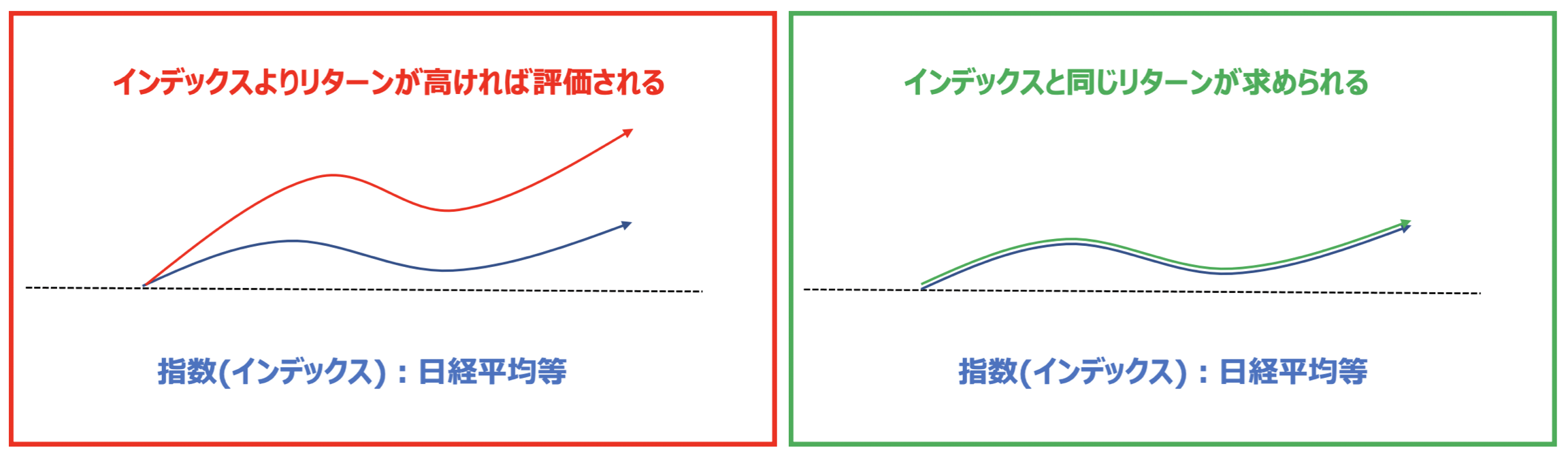

投資信託にはアクティブファンドとインデックスファンドの2つの種類があります。

アクティブファンドは市場平均を上回るようなリターンを目指す投資です。S&P500のリターンが+5%であれば+5%以上を目指します。

それ以下の成績では投資家から叱責を受けるでしょう(実際は投資家は無関心なのか、そんなことはあまり起きないようです)。

インデックスファンドは市場平均に連動することが目標ですから、S&P500のリターンが+5%であれば+5%になります。

どちらを選ぶかですが、これはデータから見ましょう。

以下の金融庁データの通り、アクティブファンドの低迷する成績が際立ちますね。

| 分類 | 5年シャープ レシオ平均 |

5年累積リ ターン平均 (%) |

エクスペンス レシオ平均 (%) |

ファンド数 | 期初純資産額 (億円) |

| 全ファンド(パッシブ) | 0.4 | 22.6 | 0.44 | 450 | 66,366 |

| 全ファンド(アクティブ) | 0.2 | 9.7 | 1.49 | 3,029 | 555,260 |

| 国内株式(パッシブ) | 0.5 | 40 | 0.49 | 131 | 20,670 |

| 国内株式(アクティブ) | 0.4 | 30.9 | 1.57 | 526 | 60,686 |

| 先進国株式(パッシブ) | 0.47 | 37 | 0.38 | 63 | 7,747 |

| 先進国株式(アクティブ) | 0.23 | 12 | 1.79 | 415 | 76,969 |

| 新興国株式(パッシブ) | 0.24 | 15.2 | 0.54 | 22 | 751 |

| 新興国株式(アクティブ) | 0.2 | 12.8 | 1.96 | 220 | 24,766 |

| グローバル株式(パッシブ) | 0.44 | 32.6 | 0.26 | 2 | 47 |

| グローバル株式 (アクティブ) | 0.17 | 8.2 | 1.78 | 34 | 12,014 |

年平均リターンに計算をし直すと以下の通りとなります。アクティブファンドの平均年利回りは1.74%です。

パッシブ(インデックス)はまだ平均年利回り4.16%とまともな成績を出していますね。

| 分類 | 5年累積リ ターン平均 (%) |

平均年利回り (%) |

| 全ファンド(パッシブ) | 22.6 | 4.16% |

| 全ファンド(アクティブ) | 9.7 | 1.74% |

| 国内株式(パッシブ) | 40 | 6.96% |

| 国内株式(アクティブ) | 30.9 | 5.53% |

| 先進国株式(パッシブ) | 37 | 6.50% |

| 先進国株式(アクティブ) | 12 | 2.29% |

| 新興国株式(パッシブ) | 15.2 | 2.87% |

| 新興国株式(アクティブ) | 12.8 | 2.44% |

| グローバル株式(パッシブ) | 32.6 | 5.81% |

| グローバル株式 (アクティブ) | 8.2 | 1.59% |

結論、インデックス投信で良いと思います。

どのインデックス投信が良いかについては、筆者は色々検討した結果、米国インデックスはバンガード社のVTI、世界インデックスはeMaxis Slim 全世界株式に投資をしています。

それ以外にもインデックス投信はありますが、とりあえず上記が筆者の結論です。

これらのインデックス投信でポートフォリオの30%を占めています。

筆者なポートフォリオ

- 国内ヘッジファンド:70%(年利回り10%以上を目指す)

- 米国インデックス投信:20%(年利回り6%を目指す)

- 世界インデックス投信:10%(年利回り4%を目指す)

2024年以降もインデックス投信は難局を迎えている

ただし、2022年の米国を始めとした株式相場は暴落しており、金融引き締めが終わらない限り株式市場は出直りません。

また、まだまだ下落に向かう見込みであり横ばい期間もそれなりに長期にわたるものと思います。

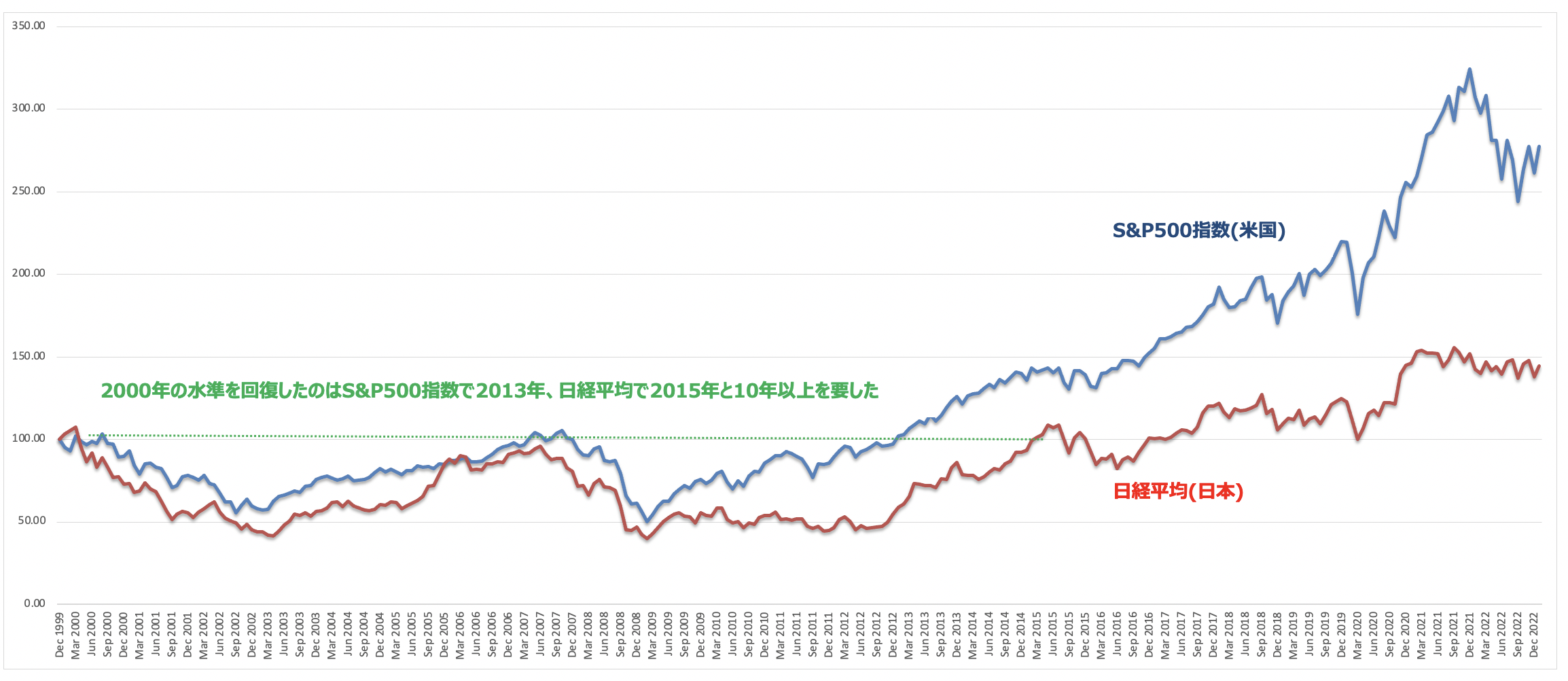

ITバブル崩壊後は実に10年以上株式市場は上昇しませんでした。まとまった資金を今インデックスに投じるのは、筆者は間違っていると考えています。

ボラティリィが高すぎますし、そもそも次の暴落の後に浮上するのかどうかも約束された未来ではありません。

実際、以下をご覧ください。2000年の高値を更新したのはS&P500指数では2013年、日経平均株価では2015年となっています。

そして、株式市場には好調期と不調期で明確な波が存在します。リーマンショック後は金融緩和相場が長期間続き急騰していきました。

しかし、右端をみればわかる通り再び停滞相場入りの様相を呈しています。

金融緩和によって市場に資金を放出しすぎた結果、マネーがじゃぶじゃぶになりインフレが発生して粘着しているためです。

インフレという火を鎮火するために金融引き締めが実施されており、株価に下押し圧力となっています。

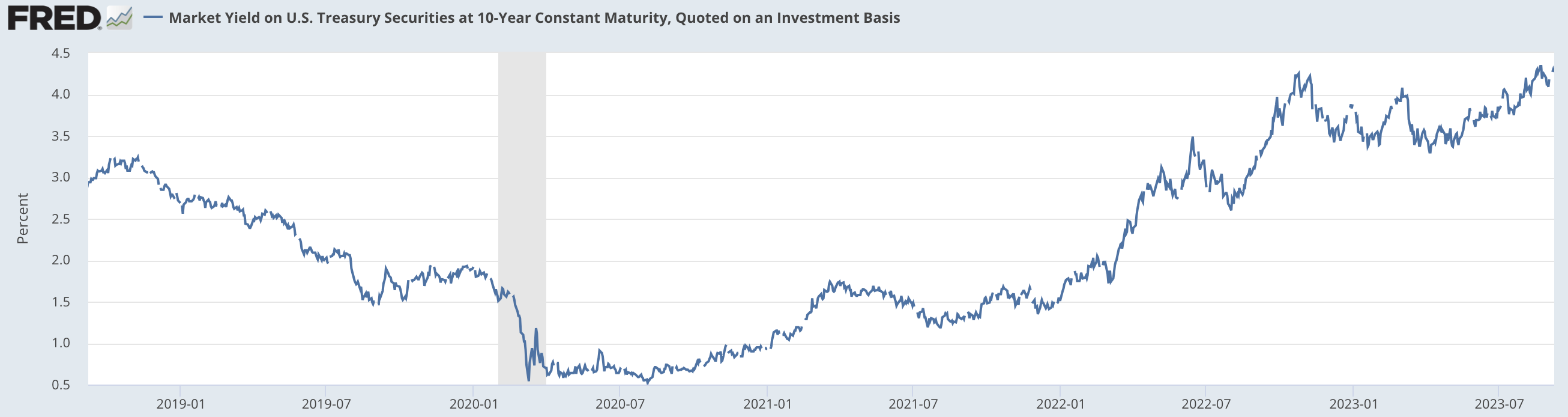

米10年債利回りの上昇も止まらず、これは株価に下押し圧力を与えます。

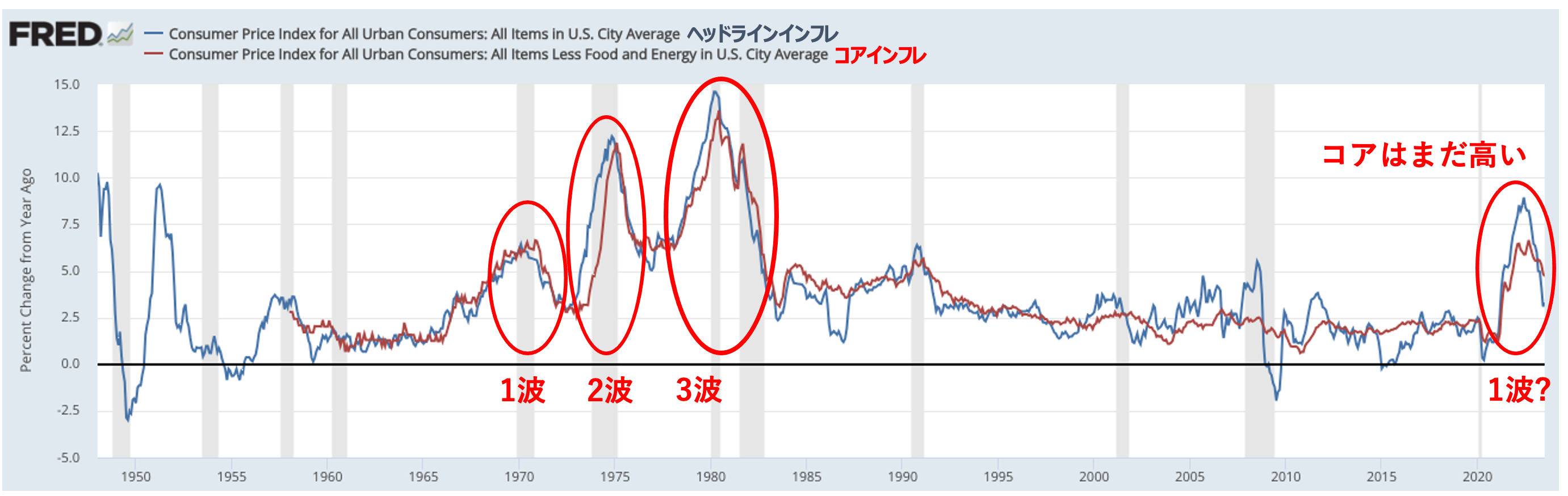

そして、インフレは何度も波をつくって押し寄せます。

現在と同じインフレが発生した1970年代は3回にわたってインフレが襲い、株価指数を暴落させ10年経ってリターンはゼロとなっていました。

実際にはインフレが発生しているので実質リターンは大きなマイナスということになります。

今回も同様のことが起きるのではと市場関係者は身構えています。

高インフレ時代に資産を守るのはインデックスではないのです。

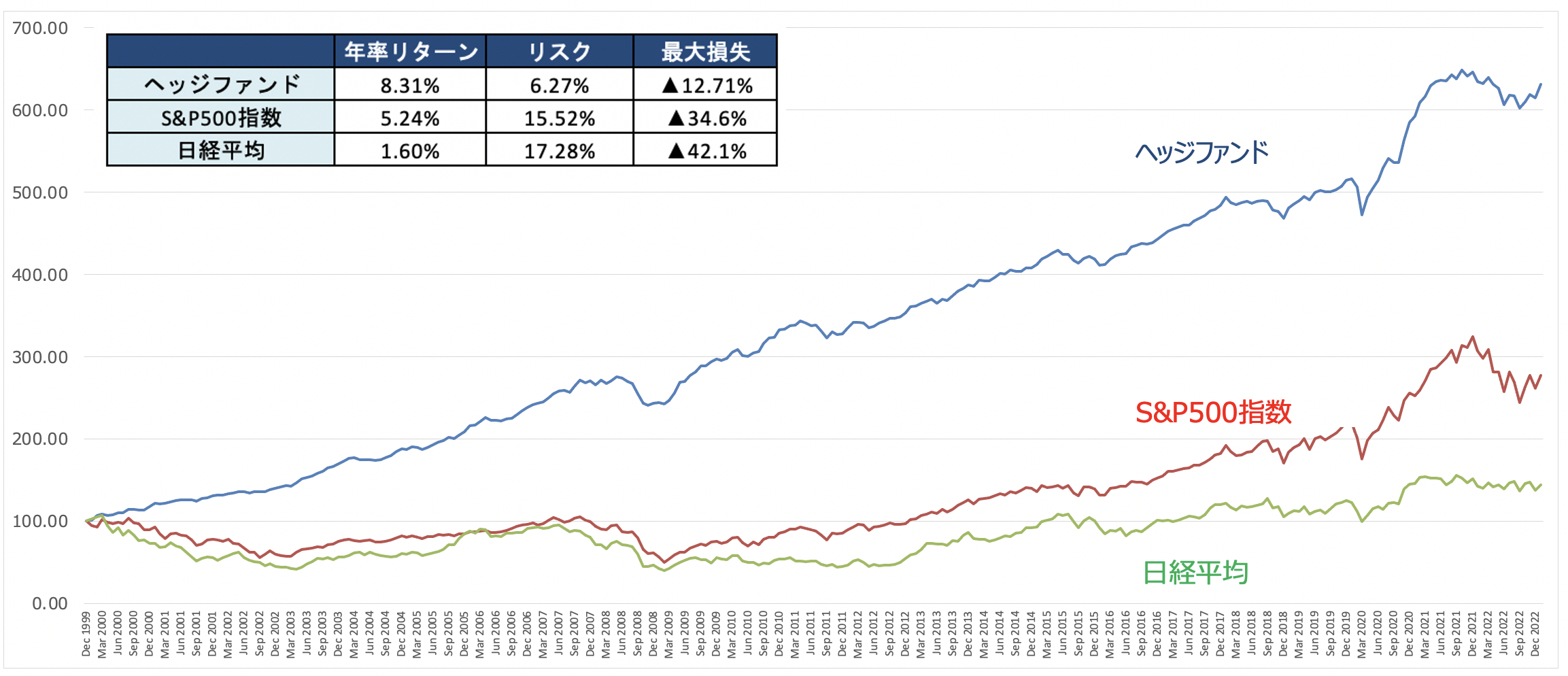

筆者が活用しているのはヘッジファンドです。ヘッジファンドは市場の環境に関係なく以下の通り安定したリターンを叩き出しています。

ヘッジファンドとは下落相場であってもリターンを積極的に狙う、絶対収益型ファンドなのです。

市場環境は言い訳にならず、世界中の一流の頭脳がリターンの獲得を目指します。

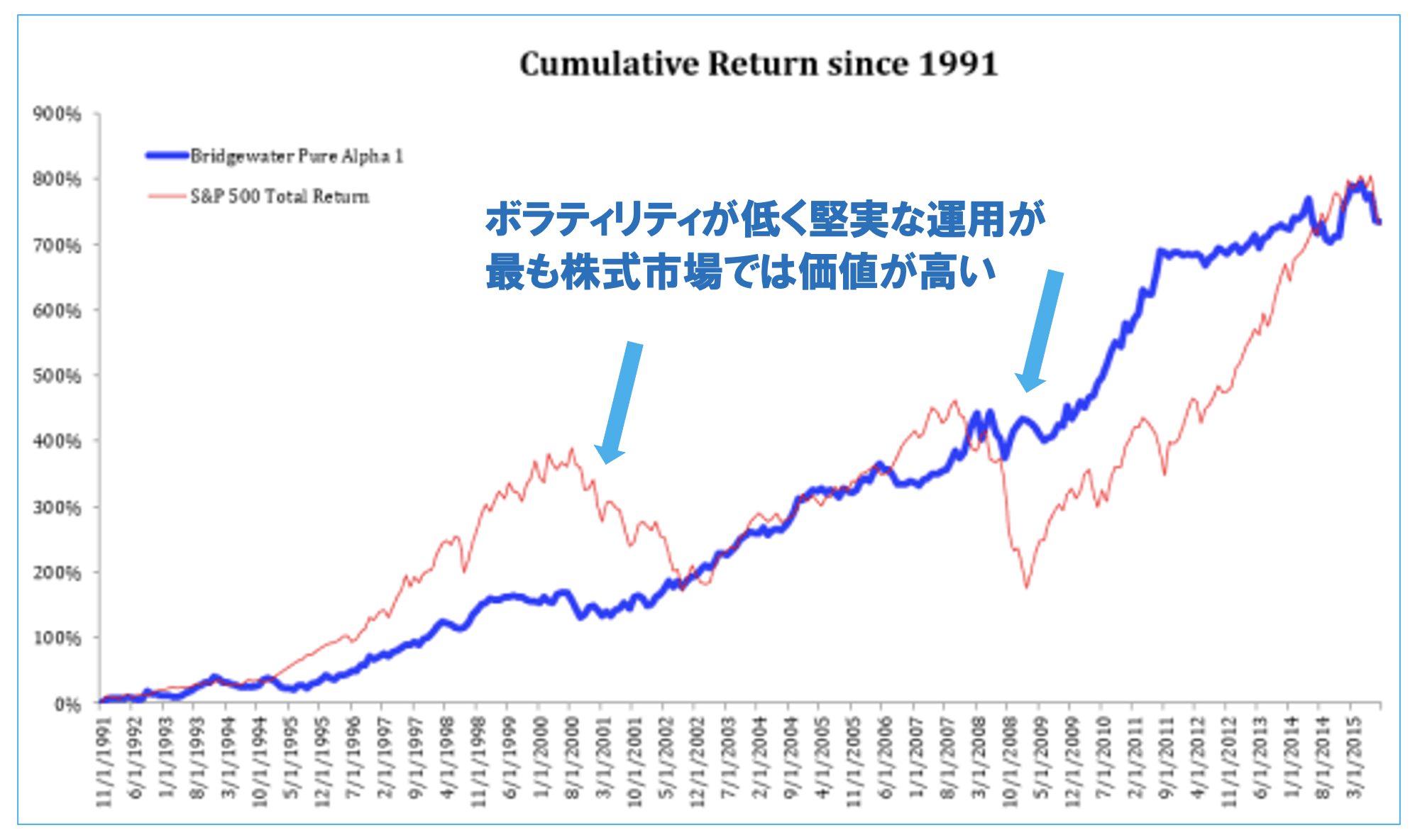

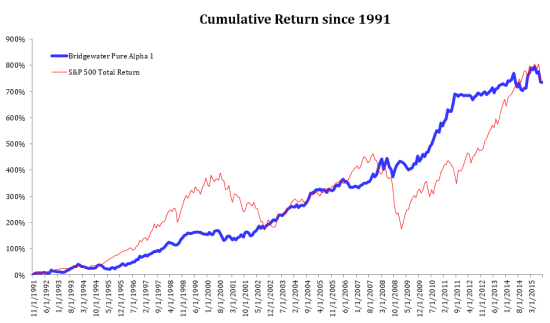

例えば世界最大のヘッジファンドのリターンは以下で、特徴的なのがインデックスファンドよりもボラティリティが非常に低いことですね。

超富裕層や規模の大きい機関投資家など投資を本質的に理解している投資家ほど、ボラティリティが低く、堅実なリターンを得られる投資先を探すものです。ヘッジファンドの中でも、派手なリターンを目指すファンドではなく、堅実なリターンを選ぶことこそが、資産の大幅上昇に繋がる意思決定となります。

ヘッジファンド投資でアップサイドを目指す

ヘッジファンドでアップサイドを目指していますが、上記でも触れた通り筆者は派手なリターンを狙っているわけではありません。(寧ろ派手なリターン、例えば月利数%元本保証、年利回り+40%などの投資は基本的に詐欺だと考えており、元本ごと失うのが怖いので投資はしません)

堅実で守りながら育てるという哲学を持ったヘッジファンドを探していたところ、BMキャピタルというファンドに巡り合いました。

日本では老舗とされ、着実にリターンを出すことで信頼が厚いです。

BMキャピタルはは基本的には伝統的なバリュー株投資を行い年10%程度のリターンを安定的に狙うことができます。

→ バリュー株投資とグロース株投資はどっちが魅力的!?見分け方や違いを含めて徹底比較。

→ BMキャピタルの過去組み入れ銘柄「上原成商事」を紹介!理論に基づくネットネット株投資とアクティビスト戦略の組み合わせ事例を解説。

2億〜3億保有している方が最も心配するのが資産を大きく失うことだと思います。

株式市場暴落局面で30%も資産が下落してしまったら資産を6000万円〜9000万円失うことになります。

心臓に悪いどころの騒ぎではありませんよね。

またBMキャピタルは下落耐性が非常に強く、チャイナショック、2018年末暴落、コロナショック、2021年末からの調整相場を無傷で乗り切っています。

面談で詳しいチャートを見せてもらうことができますが、イメージとしては上記でも触れた世界最大のヘッジファンドブリッジウォーターと同様のチャートとなっています。

暴落を回避して安定的に資産を増やしており、資金を失うわけにはいかない欧米の年金基金や保険会社から選好されています。リタイアを考える上で資産をうしなうことなく資産を上昇させるというのは第一目標ではないでしょうか?

これが近年ヘッジファンドが世界中で大きく運用額を伸ばしている一番の要因です。

ブリッジウォーターは最低出資金額が1300億円と、とても一般投資家が手をだせるファンドではありません。しかし、BMキャピタルは一般投資家にも門戸を開いています。

2020年のコロナショックにおいても、一時的にGOLDを保有、また空売りポジションも一部取るというマルチストラテジーで市場平均をはるかに上回るリターンを残しています。資産を守るだけでなく、守り育てるという観点にたつのであれば非常に魅力的な選択肢であるということができるでしょう。

ヘッジファンドはBMキャピタルに限らず、「攻撃は最大の防御」を実践していると筆者は感じています。攻撃をしつつも、状況に応じて対応することで結果的に大損をすることも少なく、リターンを着実に積み上げていくのが特徴となっています。

BMキャピタルについては公式と詳しい詳細は以下ですので参考までに。

↗︎↗︎↗︎ 【BM CAPITAL】安定運用が評判のBMキャピタルの運用実績・利回り・投資手法を紐解く!日本のアクティビスト型バリュー株ヘッジファンドを紐解く。

また、BMキャピタルに限らず、「そもそもヘッジファンドとは?」という問いに対して答えた記事はこちらになります。

【最新版】管理人が考える日本のおすすめヘッジファンドランキング!(投資信託・ETFを含む)個人投資家が投資失敗で大損しないための、富裕層が実践する哲学を理解しよう。

欧米では主流であっても、日本ではまだまだヘッジファンドは黎明期であるため、基本情報についても中々認知が広まっていないと思います。

複数のヘッジファンドを検討した上で、比較もしていますので、今後資産形成を加速させたい方の参考になればと。

↗︎↗︎↗︎【2022年から始める堅実複利運用】信用できる日本国内おすすめヘッジファンドをランキングで紹介。投資失敗で大損しないための富裕層が実践する哲学を理解しよう。

50代〜60代の場合も同様の考えでポートフォリオを組んで良いのか?

筆者は30代ですが、以下のようなポートフォリオになっています。まだまだ若いことから、リスクをとってもそこまで問題がありません。

筆者のポートフォリオ:

- 国内ヘッジファンド:70%(年利回り10%以上を目指す)

- 米国インデックス投信:20%(年利回り6%を目指す)

- 現金:10%(余剰資金として待機)

50代前半くらいまではある程度リスクをとっても良いとは思います。しかし50代中盤からは失敗できません。リスクは最小限度にしておくべきでしょう。

とはいえ・・・筆者は極度の臆病者で上記のポートフォリオは投資をしている人からするとかなりリスクが低く映ると思います。

そして異常にシンプルです。(シンプルが投資では絶対に成功するとどの偉人も言っています)

例えば筆者が50代後半であれば、以下のようにポートフォリを設定すると思います。インデックス投資は、株価指数がリーマンショック級の暴落が来ることを恐れてある程度売ってしまうかもしれません。

- 国内ヘッジファンド:50%(年利回り10%以上を目指す)

- 現金:30%

- 米国インデックス投信:20%(年利回り6%を目指す)

-

-

【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説

長期で資産を大きく成長させるために必要なこと、それは「毎年プラスの運用リターンを出す」ことです。 言い方を変えると「毎年絶対に運用でマイナスを出さない」ということです。 欧米のプロ投資家が口を揃えてい ...

続きを見る

まとめ

2億円~3億円あれば完全リタイアは可能です。しかし、バッファをとって最低でも2.3億円は欲しいところです。

生活費を切り詰めていくのであれば2億円でも問題ないでしょう。

しかし、2億円を超える資産はそのまま完全リタイアするには実に惜しい水準です。

さらなる資産の増加を目指し、取り組んでいくことも一考の価値があると筆者は思います。