先日帰省した際、筆者の中学校時代の先輩から以下の話をされました。

質問内容

「もうすぐ40歳になるが独身を貫いたこともあり3000万円近い資産を形成することができた。この資産があれば仕事を辞めてリタイアしても大丈夫だろうか?」

筆者は関西地方の田舎出身です。先輩は田舎の実家に住んでおり、将来住居を譲り受けることが確定していることもあり可能である旨を伝えました。

また、仮に東京に住んでいる場合は独身であっても貯金3000万円ではリタイアするのが難しいかもしれません。

本日は40歳から50歳という年齢で貯金3000万円を保有している場合のリタイアの可能性について検証していきたいと思います。

40歳〜50歳の独身でかかる生活費とは?早期リタイアするためにはいくら必要?

それでは独身でかかる費用について算出していきましょう。ますは平均的なケースについて算出していきたいと思います。

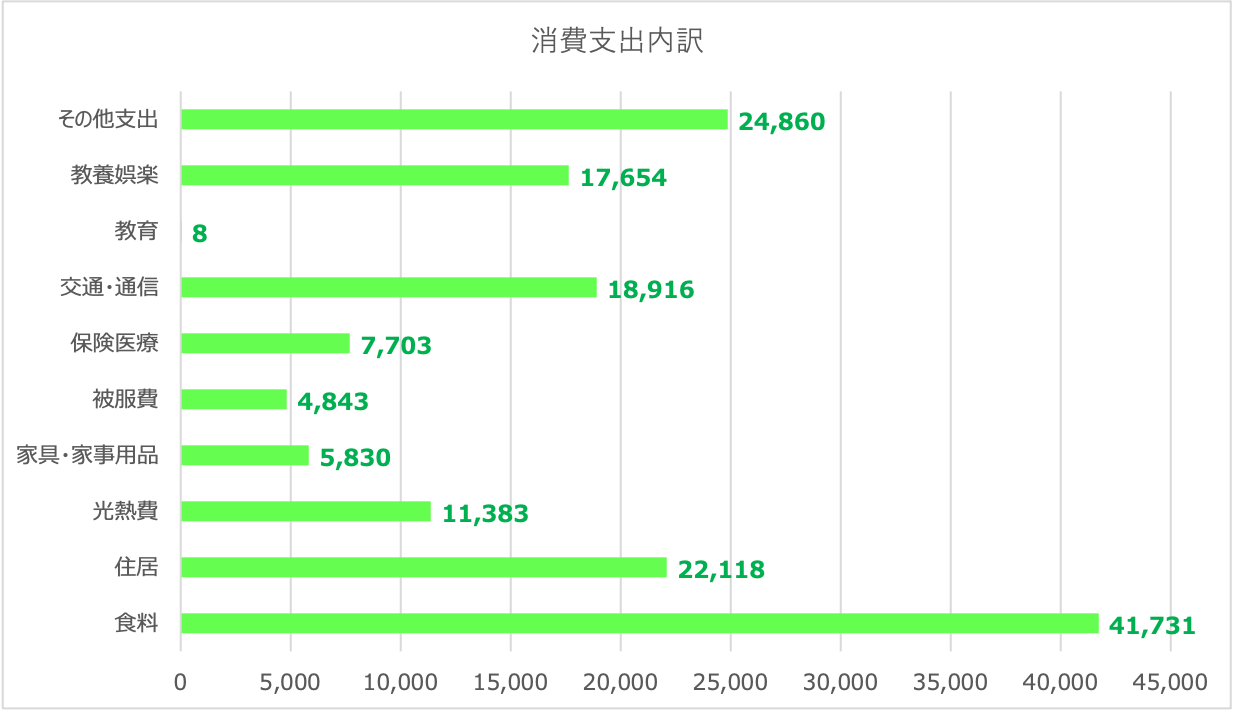

総務省のデータに基づく独身の生活費

以下は総務省のデータによる消費支出です。

| 消費支出内訳 | |

| 食料 | 41,731 |

| 住居 | 22,118 |

| 光熱費 | 11,383 |

| 家具・家事用品 | 5,830 |

| 被服費 | 4,843 |

| 保険医療 | 7,703 |

| 交通・通信 | 18,916 |

| 教育 | 8 |

| 教養娯楽 | 17,654 |

| その他支出 | 24,860 |

| 合計(月額) | 155,046 |

| 合計(年額) | 1,860,552 |

人生100年時代、最低でも100歳まで生きると仮定すると40歳の場合は50年間、50歳の場合は40年間の生活費が必要となります。

40歳の場合は約1億1160万円、50歳の場合は約9300万円が必要となります。

退職後に得られる退職金と年金の金額とは?

では次に得られる収入面に関して見ていきましょう。

仕事を辞めることで退職金をもらうことができ65歳以降は年金を受給することができます。

| 大卒(管理・事務・技術職) | |

| 勤続20-24年 | 1041万円 |

| 勤続25−29年 | 1458万円 |

参照:厚生労働省

40歳で退職した場合は1000万円、50歳で退職した場合は1500万円を受給できると考えましょう。

次は年金についてです。現在仕事をやめても65歳からは年金を受給することができます。

以下は勤続期間の平均年収に応じた年額の年金(厚生年金+国民年金)です。

| 勤続期間平均年収 | 厚生年金+国民年金 20年勤続前提 約40歳で退職した場合 |

厚生年金+国民年金 30年勤続前提 約40歳で退職した場合 |

| 200万円 | 100万 | 111万 |

| 300万円 | 111万 | 127万 |

| 400万円 | 121万 | 143万 |

| 500万円 | 133万 | 160万 |

| 600万円 | 143万 | 176万 |

| 700万円 | 154万 | 202万 |

参照:日経WOMAN

国民年金のみの場合は約年間80万円となります。

独身の40歳から50歳の方がリタイア後に必要となる金額とは?

それでは今までの情報から40歳で早期退職した場合と、50歳で早期退職した場合の受け取り見込みの年金額から逆算した必要金額は以下となります。

| 国民年金(自営業) | 厚生年金(平均勤続年収400万円) | 厚生年金(平均勤続年収700万円) | ||

| 40歳 早期退職 |

年間支出 | 186万円 | ||

| 100歳まで60年間① | 1億1160万円 | |||

| 早期退職金② | - | 1000万円 | ||

| 65歳からの年金(年額) | 80万円 | 121万円 | 154万円 | |

| 100歳までの35年間③ | 2800万円 | 4235万円 | 5390万円 | |

| 必要金額(①-②-③) | 8360万円 | 5925万円 | 4770万円 | |

| 50歳 早期退職 |

年間支出 | 186万円 | ||

| 100歳まで50年間a | 9300万円 | |||

| 早期退職金b | - | 1500万円 | ||

| 65歳からの年金(年額) | 80万円 | 121万円 | 154万円 | |

| 100歳までの35年間c | 2800万円 | 4235万円 | 5390万円 | |

| 必要金額(a-b-c) | 6500万円 | 3565万円 | 2410万円 | |

40歳の場合は最低でも6000万円近くが必要になりますし、50歳の場合でも最低でも4000万円が必要になってきます。

最初に質問をいただいた先輩に関しては住居費用が殆ど発生しないことや、田舎で生活費が安いことを加味しても40歳時点で3000万円だと心もとないという結果になりました。

東京で40代から50代の独身の場合にリタイアするにはいくら必要?男女別に考察!

上記はあくまで全国の平均をまとめたものです。東京の場合にかかる費用は段違いです。

それぞれみていきたいと思います。

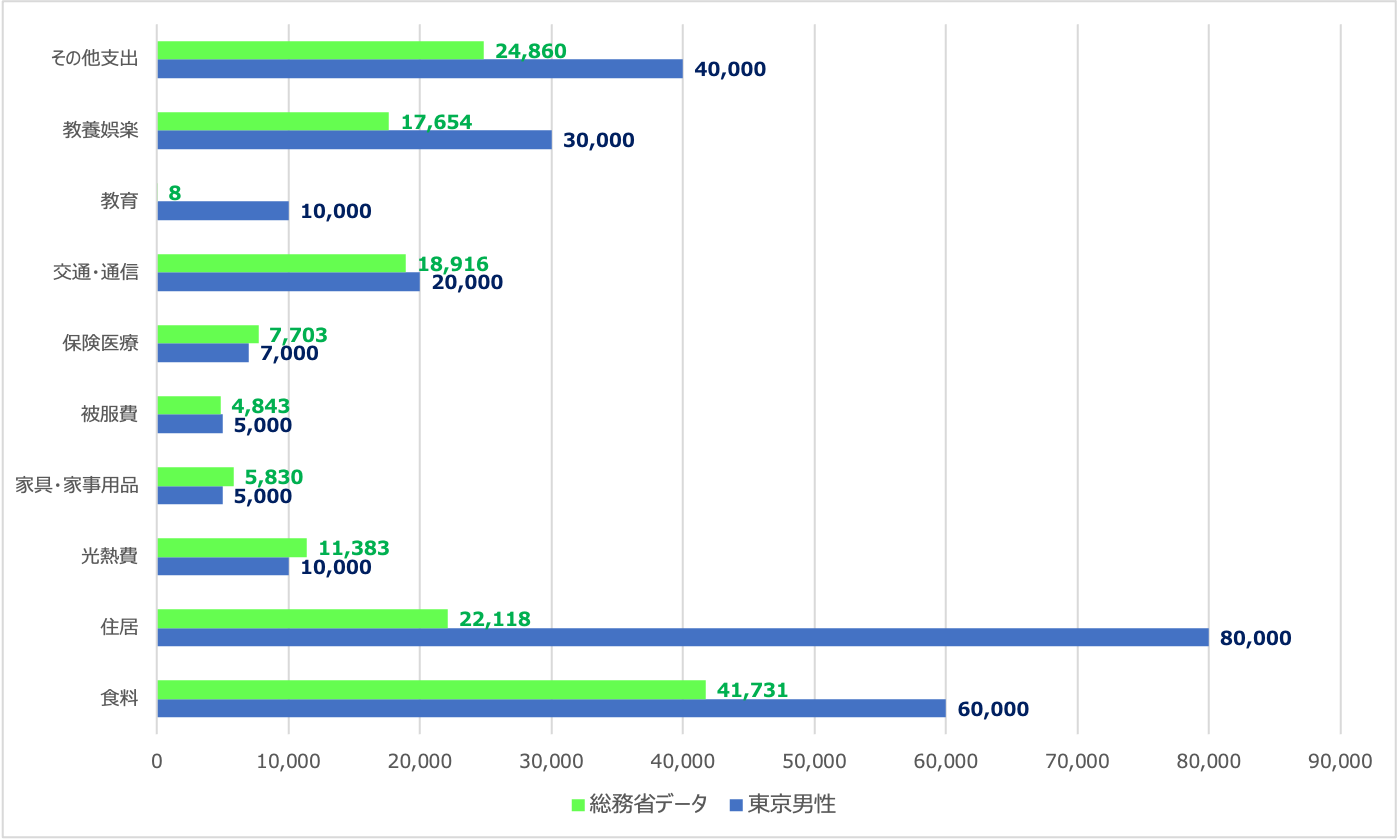

(男性版) 東京で独身の場合にリタイアするために必要な貯金はいくら?

では東京で男性で独身生活する場合にはいくらの費用が発生するでしょうか?

先ほどの総務省のデータは全国平均なので調整します。

| 東京独身男性 | 総務省データ | |

| 食料 | 60,000 | 41,731 |

| 住居 | 80,000 | 22,118 |

| 光熱費 | 10,000 | 11,383 |

| 家具・家事用品 | 5,000 | 5,830 |

| 被服費 | 5,000 | 4,843 |

| 保険医療 | 7,000 | 7,703 |

| 交通・通信 | 20,000 | 18,916 |

| 教育 | 10,000 | 8 |

| 教養娯楽 | 30,000 | 17,654 |

| その他支出 | 40,000 | 24,860 |

| 合計(月額) | 267,000 | 155,046 |

| 合計(年額) | 3,204,000 | 1,860,552 |

上記のデータをもとに40代〜50代でアーリーリタイア に必要な金額を算出すると以下となります。

| 国民年金(自営業) | 厚生年金(平均勤続年収400万円) | 厚生年金(平均勤続年収700万円) | ||

| 40歳 早期退職 |

年間支出 | 320万円 | ||

| 100歳まで60年間① | 1億9200万円 | |||

| 早期退職金② | - | 1000万円 | ||

| 65歳からの年金(年額) | 80万円 | 121万円 | 154万円 | |

| 100歳までの35年間③ | 2800万円 | 4235万円 | 5390万円 | |

| 必要金額(①-②-③) | 1億6400万円 | 1億3965万円 | 1億2810万円 | |

| 50歳 早期退職 |

年間支出 | 320万円 | ||

| 100歳まで50年間a | 1億6000万円 | |||

| 早期退職金b | - | 1500万円 | ||

| 65歳からの年金(年額) | 80万円 | 121万円 | 154万円 | |

| 100歳までの35年間c | 2800万円 | 4235万円 | 5390万円 | |

| 必要金額(a-b-c) | 1億3200万円 | 1億265万円 | 9110万円 | |

40代でリタイアするためには1億4000万円程度は必要になってきます。50歳でリタイアすると考えても1億円近くが必要になってきますね。

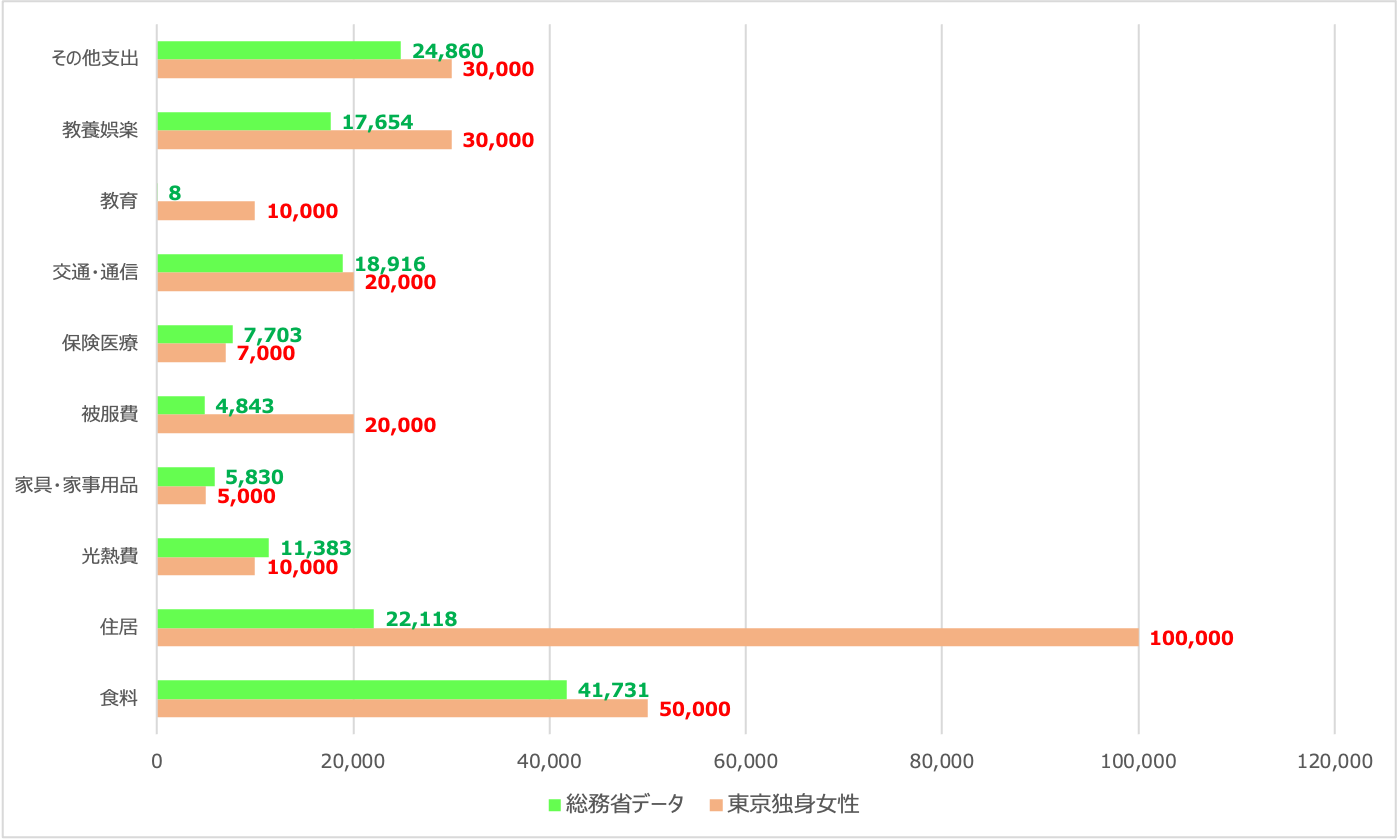

(女性版) 東京で独身の場合にリタイアするために必要な貯金はいくら?

東京の独身女性の場合も考えてみましょう。食費は若干やすく見積もる代わりに住宅費と被服費を増額しています。

| 東京独身女性 | 総務省データ | |

| 食料 | 50,000 | 41,731 |

| 住居 | 100,000 | 22,118 |

| 光熱費 | 10,000 | 11,383 |

| 家具・家事用品 | 5,000 | 5,830 |

| 被服費 | 20,000 | 4,843 |

| 保険医療 | 7,000 | 7,703 |

| 交通・通信 | 20,000 | 18,916 |

| 教育 | 10,000 | 8 |

| 教養娯楽 | 30,000 | 17,654 |

| その他支出 | 30,000 | 24,860 |

| 合計(月額) | 282,000 | 155,046 |

| 合計(年額) | 3,384,000 | 1,860,552 |

同じく算出すると以下となります。

| 国民年金(自営業) | 厚生年金(平均勤続年収400万円) | 厚生年金(平均勤続年収700万円) | ||

| 40歳 早期退職 |

年間支出 | 340万円 | ||

| 100歳まで60年間① | 2億400万円 | |||

| 早期退職金② | - | 1000万円 | ||

| 65歳からの年金(年額) | 80万円 | 121万円 | 154万円 | |

| 100歳までの35年間③ | 2800万円 | 4235万円 | 5390万円 | |

| 必要金額(①-②-③) | 1億7600万円 | 1億5165万円 | 1億4010万円 | |

| 50歳 早期退職 |

年間支出 | 340万円 | ||

| 100歳まで50年間a | 1億7000万円 | |||

| 早期退職金b | - | 1500万円 | ||

| 65歳からの年金(年額) | 80万円 | 121万円 | 154万円 | |

| 100歳までの35年間c | 2800万円 | 4235万円 | 5390万円 | |

| 必要金額(a-b-c) | 1億4200万円 | 1億1265万円 | 1億110万円 | |

女性の方が消費支出が多くなりがちなので、いずれにせよ40歳時点でリタイアするのであれば1億5000万円程度、40歳時点でも最低1億円程度が必要になってきます。

独身で55歳でアーリーリタイアするためには女性であっても貯金5000万円あればよい?

上記の結果をみて絶望された方も多いかと思います。しかし55歳で早期退職を考えるのであれば状況は随分と変わってきます。

勤続期間が長くなることで退職金や年金の金額も大きくなるからです。

| 国民年金(自営業) | 厚生年金(平均勤続年収400万円) | 厚生年金(平均勤続年収700万円) | ||

| 55歳 早期退職 |

年間支出 | 340万円 | ||

| 100歳まで50年間a | 1億5300万円 | |||

| 早期退職金b | - | 2000万円 | ||

| 65歳からの年金(年額) | 80万円 | 154万円 | 211万円 | |

| 100歳までの35年間c | 2800万円 | 5390万円 | 7385万円 | |

| 必要金額(a-b-c) | 1億500万円 | 7910万円 | 5915万円 | |

平均勤続年収が700万円に到達しているのであれば5000万円資産があればリタイアが見えてきます。

東京で55歳まで大卒で働いているのであれば十分到達可能な金額です。

足りない分の1000万円程度であれば十分資産運用で賄うことが可能ですからね。早期退職は60歳に近づけば近づくほど難易度が低くなってきます。

夫婦の場合については以下で算出していますので参考にしていただければと思います。

関連

後悔しないために!独身で東京でリタイアするには最低でも1億円は確保しよう!

今まで東京で独身生活をする男女の生活費についてみていきました。やはり、最低でも1億円、できれば1.5億円は欲しいとろこですね。

1億円あれば資産運用の平均利回りである4%の配当金を受け取るだけで年間約320万円の資金を確保することができます。

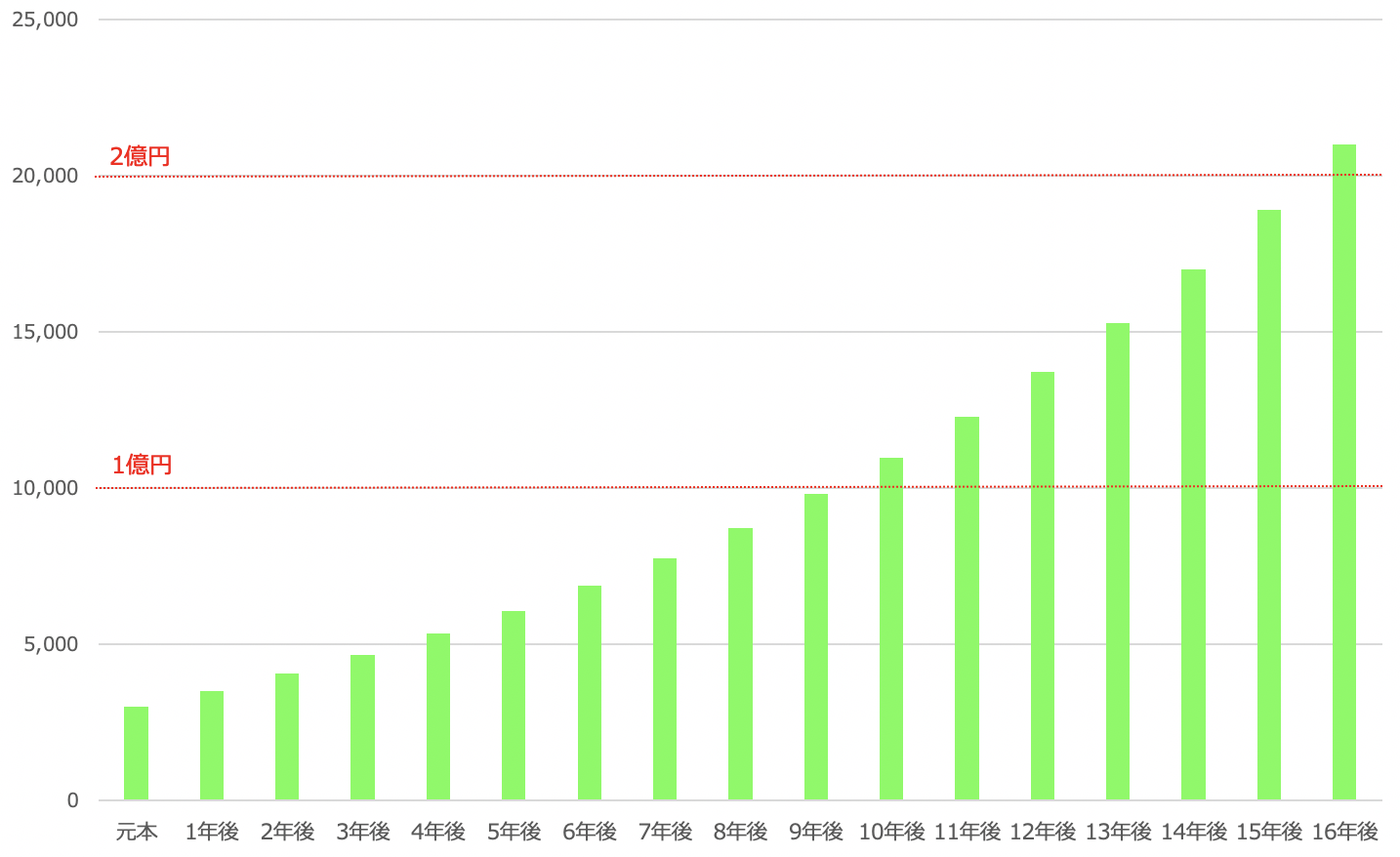

320万円あれば生活費を概ね賄うことができます。既に貯金3000万円あるのであれば1億円に到達するのは決して難しくはありません。

年間200万円ずつ追加投資しながら年率10%で運用すると以下の通り僅か10年で1億円、16年後には2億円に到達します。

| 資産 | |

| 元本 | 3,000 |

| 1年後 | 3,500 |

| 2年後 | 4,050 |

| 3年後 | 4,655 |

| 4年後 | 5,321 |

| 5年後 | 6,053 |

| 6年後 | 6,858 |

| 7年後 | 7,744 |

| 8年後 | 8,718 |

| 9年後 | 9,790 |

| 10年後 | 10,969 |

| 11年後 | 12,266 |

| 12年後 | 13,692 |

| 13年後 | 15,261 |

| 14年後 | 16,987 |

| 15年後 | 18,886 |

| 16年後 | 20,975 |

関連:年利10パーセントを目指すのは難易度が高い!?投資商品として株や投資信託等の選択肢を検証!

3000万円を年利10%で運用できる投資先とは?

では具体的に年率10%で運用する手法についてお伝えしていきたいと思います。

ワンルームマンションは資産を増やすのに向いていない

皆さん会社員として働いていると頻繁に不動産の営業電話がかかってきませんでしょうか?特に3000万円以上を貯めることができるような会社にお勤めの場合は頻繁に電話を受けたことがあるでしょう。

しかし、ワンルームマンションの投資は決しておすすめしません。節税を売り文句に営業してきますが、本来は利回りで営業してくるべきです。

ワンルームマンションは表面利回りで5%程度しかありません。新築の場合はマイナスの場合もあります。

更にここから以下のリスクと費用を背負う必要があります。そもそも割高ですよね。

費用:

修繕費用

固定資産税

賃貸の仲介手数料

火災保険・地震保険

リスク:

空室リスク

事故物件リスク

入居人リスク

様々なリスクを背負っても最終利回りは数パーセントになります。

まったく割にあいませんね。

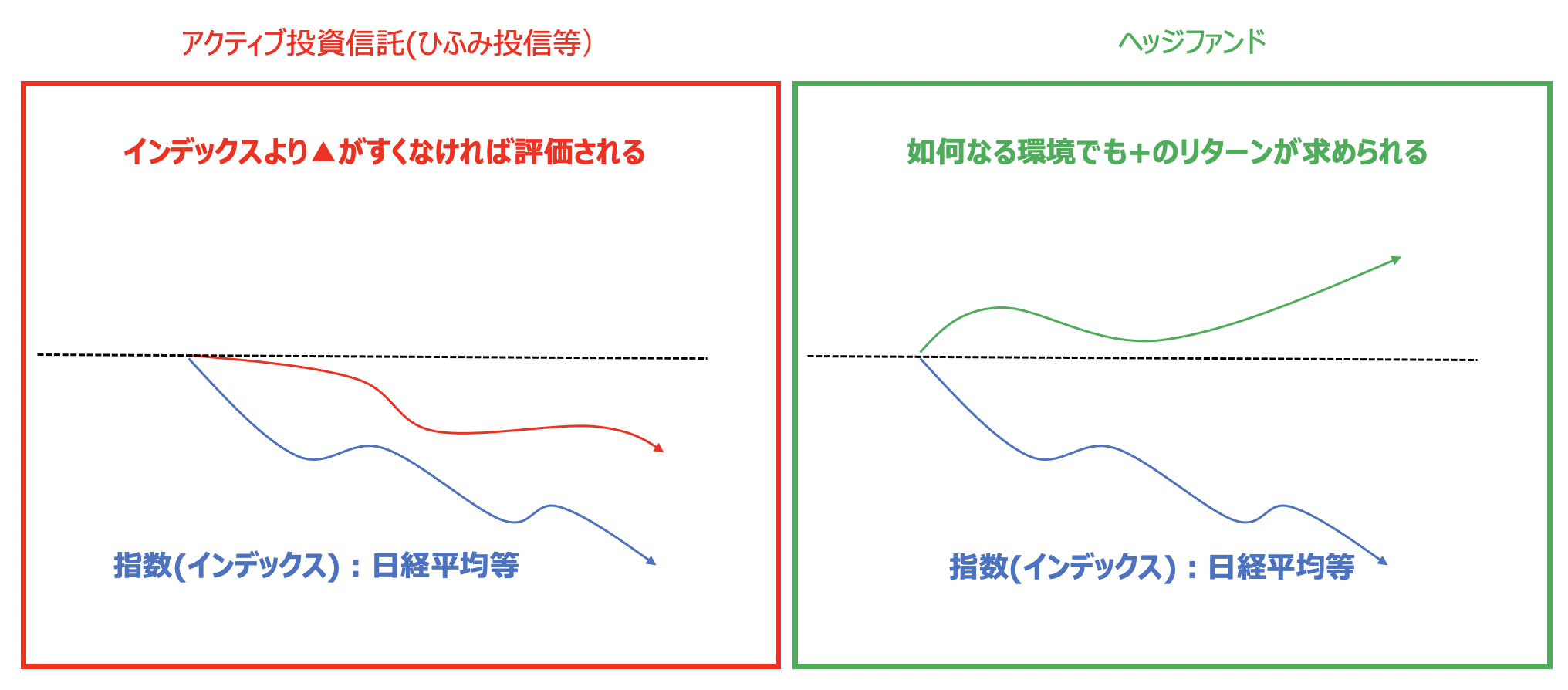

プロに運用を任せる①:アクティブ投資信託

プロに任せると聞いて一番に思い浮かぶのは投資信託ではないでしょうか?

投資信託のメリットとデメリットをまとめると以下となります。

| メリット | 手軽に少額(100円〜)投資可能 |

| ネット証券から投資可能 | |

| 分散投資ができる | |

| デメリット | 投資対象を自分で選ぶ必要がある |

| ファンドマネージャーはサラリーマン | |

| リターンはインデックス(指数)に平均的に負けている | |

| 狙えるリターン | 3%-5% |

投資信託はまず何に投資するかということを投資家自身が考える必要があります。株式に投資するのか?債券に投資するのか?コモディティなのか?バランス型にするのか?

投資する資産が決まったとしても、投資する国や手法を選ぶ必要があります。

そして、自分が選んだ投資信託が全世界の株式を対象とする投資信託だったとしましょう。

全世界の株式がリーマンショックのように50%の下落をこうむるような事態に巻き込まれたら、投資信託が下落しても文句はいえません。

つまり、自分が選んだ投資対象の市場環境次第で全くリターンが異なってくるのです。

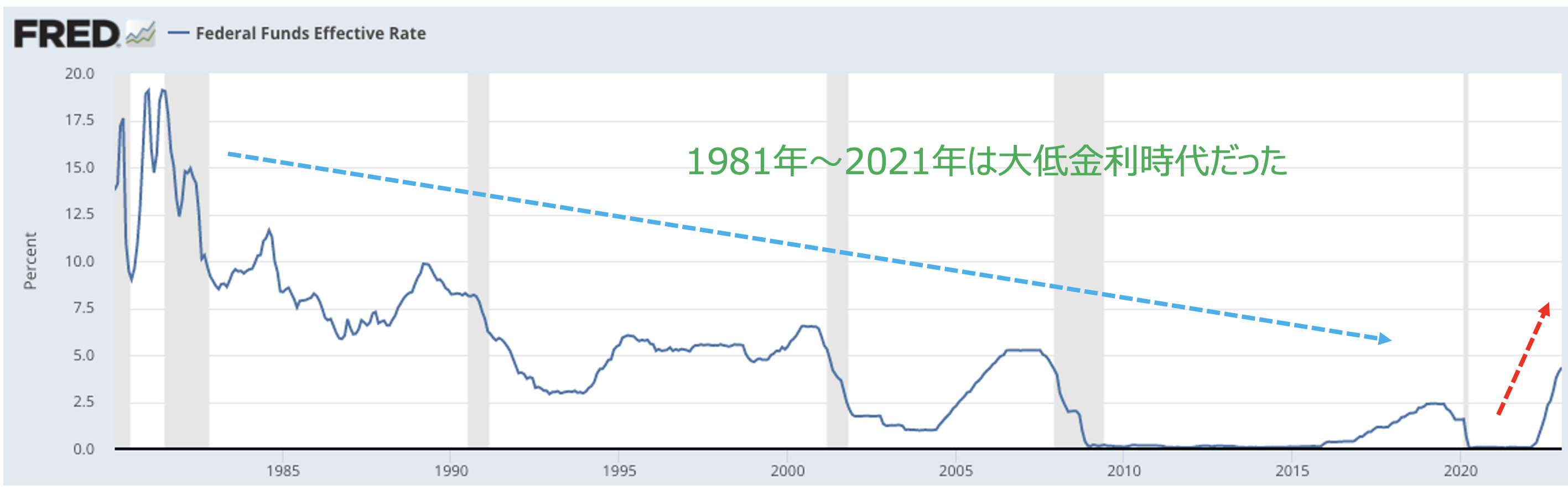

インデックス投信は最近人気ですが、おすすめしません。米国株のS&P500連動型を指すと思うのですが、すでに米国はGoogleやアップルの業績成長率が止まってしまったため、いよいよインターネット産業の天井が来てしまいました。

これまではIT産業が成長ドライバーとして機能し、ナスダックを中心に上昇を続けてきた米国株市場でした。

しかし、低金利政策の時代も終焉を迎えており、過去のようなリターンを出していくのは2024年以降かなり難しいと考えています。

一時的に反発することはあっても、元の位置(低空飛行)に戻ると思います。

関連記事)【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

プロに運用を任せる②:絶対収益型のヘッジファンド

プロに任せる2つ目の選択肢はヘッジファンドです。ヘッジファンドマネージャーは本物のプロが運用を担当しています。

| メリット | 投資先の選定から運用まで一任可能 |

| ファンドマネージャーは凌ぎを削る本物のプロ | |

| 市場環境に関係なくリターンを追求する絶対収益型 | |

| デメリット | 最低出資金額が高い |

| ネット証券などでは購入できない |

ヘッジファンドはどのような市場環境でもプラスのリターンを追求する絶対収益型のファンドです。

市場が下落するような局面でもプラスのリターンを獲得することが至上命題です。

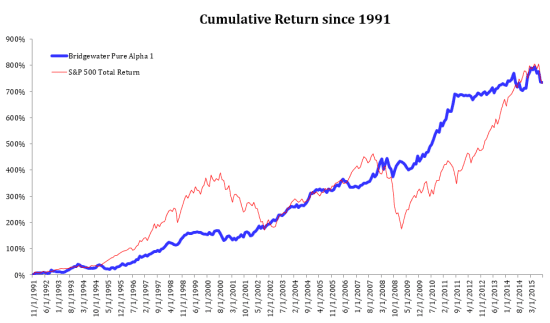

以下は世界最大のヘッジファンドであるブリッジウォーターのチャートです。

幾度と訪れる下落局面を回避しながら安定したリターンを積み上げていっています。

安定して年率10%以上のリターンを挙げているファンドが多く存在するため、資産を失うわけにはいかない機関投資家に重用されています。

しかし、唯一の欠点としてアクセスの難しさがあります。

海外の著名ヘッジファンドは最低でも500万ドル(約7億円以上)の資産を保有している投資家からしか資金を受け入れていません。

レイダリオ氏のブリッジウォーターに関しては金融資産が1兆円を超える超富裕層か機関投資家からの資金のみを預かっています。ユニクロの柳井さんクラスでようやく投資ができるということです。

しかし、国内にはまさに和製ブリッジウォーターのような優れたリターンを叩き出しているファンドも存在しています。次項で紹介します。

筆者も投資している国内ヘッジファンド「BMキャピタル」とは?

筆者は上記の記事でも紹介していますが日本の国内ヘッジファンドであるBMキャピタルに投資しています。

BMキャピタルは以下の特徴を備えています。

まさに和製ヘッジファンドとして相応しい実績を挙げており筆者のポートフォリオの主軸をなしています。

筆者がBMキャピタルを選んでいる理由は「下落耐性の強さ」に他なりません。例えば、世界トップクラスの資産運用会社は何がすごいかというと、マイナスを縮小して、複利運用でリターンを積み上げていくところです。

派手なリターンでは決してなく、例えば世界で最も結果を出している投資家であるウォーレン・バフェット氏は運用開始から35年間マイナス運用なしで複利リターンを積み上げ世界で5本の指に入る大富豪になりました。良いファンドに共通するのは「マイナスを出さない」点です。

BMキャピタルはその下落耐性の強さを持ち合わせており、複利効果を最大化できる点を筆者は最大の魅力だと感じています。

さて、先ほどヘッジファンドのデメリットとしてお伝えしたとおり、BMキャピタルは楽天証券やSBI証券などネット証券では購入することができません。

実際に問い合わせて直接またはオンラインで面談をして納得した上で出資を行うという流れになります。以前の筆者のように興味のある方は問い合わせてみるとよいでしょう。

BMキャピタルについての詳細記事は以下となります。

-

-

【BMキャピタル】日本最大のヘッジファンド「BM CAPITAL」の評判や口コミを紐解く!運用実績・利回り・投資手法の実態とは?

筆者は資産を飛躍的に伸ばすべく、ヘッジファンドに重点的に投資を行っています。 今回の記事では筆者のポートフォリオの核となっているBMキャピタル(安定して10%程度の利回りを長期的に実現)について取り上 ...

続きを見る

まとめ

今回のポイントをまとめると以下となります。

まとめ

- 独身でも東京でリタイアするには1億円以上が必要

- 既に3000万円あれば10年以内に1億円到達は可能

- ワンルームマンション投資は要注意

- 投資信託は何に投資するかを選定するのが難しい

- 初心者でも簡単にプロにまかせるヘッジファンドという選択肢も考えよう

-

-

【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説

長期で資産を大きく成長させるために必要なこと、それは「毎年プラスの運用リターンを出す」ことです。 言い方を変えると「毎年絶対に運用でマイナスを出さない」ということです。 欧米のプロ投資家が口を揃えてい ...

続きを見る