「キャピタル世界株式ファンド」は新興国を含む世界全体に投資をしてアクティブリターンを狙う投資信託です。

米国の運用会社であるCapital Groupによって運用がなされています。

アクティブ投信ということなので世界の株式市場に対してプラスのリターンが求められます。

今回はそもそもキャピタル世界株式ファンドはどのような投資信託なのかという点を紐解いた上で、同ファンドに投資妙味があるのかという点についてお伝えしていきたいと思います。

関連記事:

キャピタル世界株式ファンドの特徴とは?

キャピタル世界株式ファンドの特徴について見ていきます。

運用を担うのはキャピタルグループ

キャピタルグループは世界恐慌真っ只中の1931年にロサンゼルスで創業された資産運用会社です。

運用資産額は世界第7位となっています。

ゴールドマンサックスより運用規模が大きいのは驚きですね。日本ではあまりメジャーではないですが世界ではメジャーということですね。

キャピタルシステムを適用したニューパースペクティブ運用戦略

運用はニューパースペクティブ運用となっています。1973年に開始した主に全世界の株式に投資する運用戦略で詳細については明かされていません。

ただ、キャピタルシステムで運用していると販売資料には記載されています。

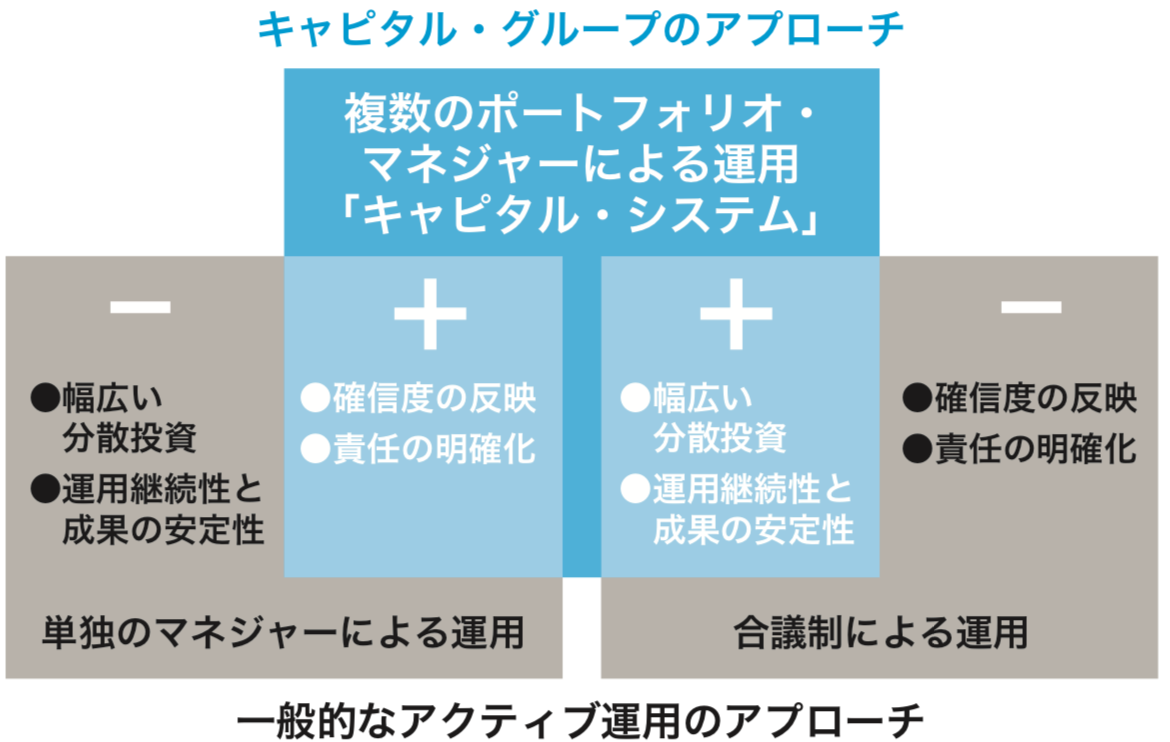

キャピタルシステムは複数のポートフォリオ・マネジャーが連携して1つのファンドを運用するキャピタルグループ独自の運用システムです。

各ポートフォリオ・マネジャーは各自がそれぞれ担当する配分に責任を持って運用します。図解すると以下の通りです。

- 単独のファンドマネージャーによって運用されていないので1人のマネージャーの交代による影響を軽減

- 単独ではなく様々なアイデアを活用することができる

- 各マネージャーは配分された担当部分に責任をもつので合議制による妥協の産物にならない

特に最後は重要ですね。皆で相談した結果の妥協の産物の投資判断を行ってしまっては失敗します。

各ファンドマネージャーが責任を持てるシステムということができるでしょう。

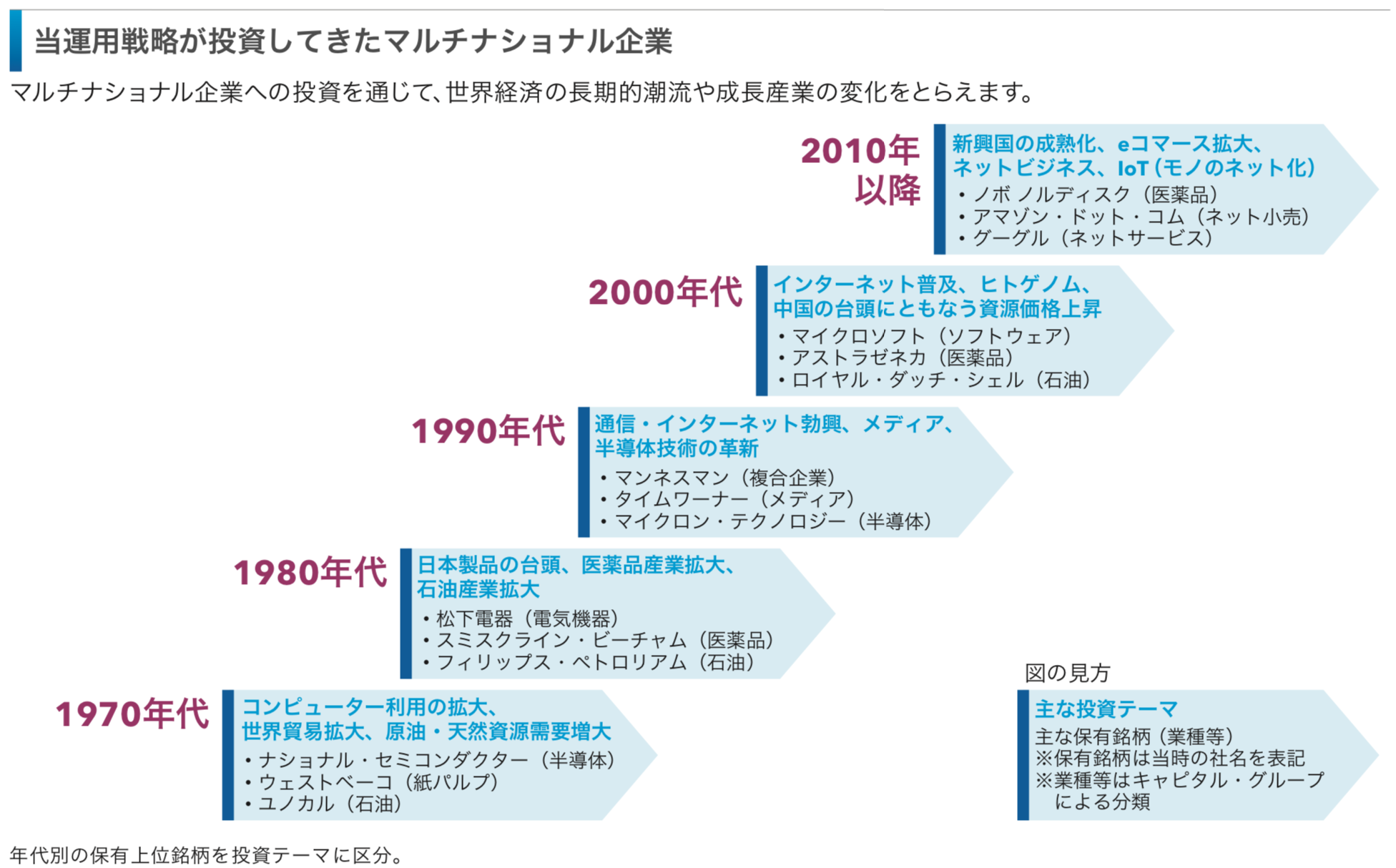

主な投資対象はマルチナショナル企業

主な投資対象はマルチナショナル企業としています。マルチナショナル企業の定義は以下となります。

マルチナショナル企業は、グローバルにビジネス基盤を確立し、通貨や国際的な法規制、会計や物流、文化・言語などの違いに 優れた適応力を有しています。

参照:販売資料

マルチナショナル戦略は時代とともに変遷しています。その時代に即して魅力的な銘柄を選定して投資を行ってきています。

組入上位銘柄とは?

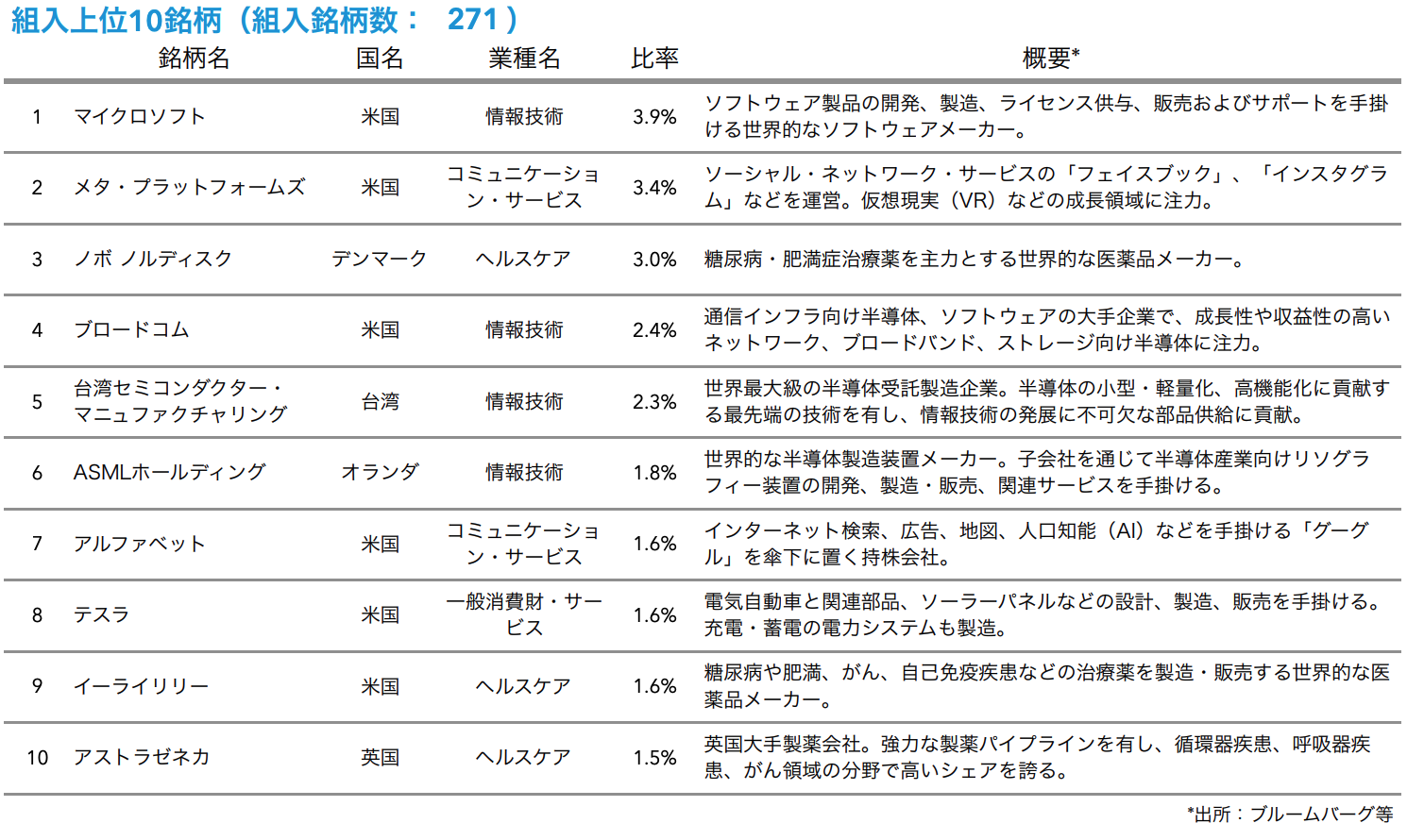

2023年12月末時点でのキャピタル世界株式ファンドの構成上位銘柄は以下となります。

2020年に急騰したテスラをはじめとしたハイテク企業が数多く組み入れられています。これは2024年のポートフォリオとしては疑問視されます。

ちなみに過去からのポートフォリオの異動は以下です。

| 2024年 | 2023年 | 2023年 | 2023年 | 2023年 | 2022年 | 2022年 | 2022年 | |

| 2月末時点 | 12月末時点 | 10月末時点 | 6月末時点 | 2月末時点 | 11月末時点 | 8月末時点 | 5月末時点 | |

| 1 | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト | テスラ | テスラ | テスラ |

| 2 | メタプラットフォーム | ノボノルディスク | ノボルディスク | ノボルディスク | ノボルディスク | マイクロソフト | マイクロソフト | マイクロソフト |

| 3 | ノボノルディスク | ブロードコム | メタプラットフォーム | テスラ | TSMC | TSMC | アルファベット | アルファベット |

| 4 | ブロードコム | メタプラットフォーム | ブロードコム | TSMC | テスラ | ASMLホールディング | TSMC | TSMC |

| 5 | TSMC | TSMC | TSMC | ASMLホールディング | ASMLホールディング | ノボルディスク | メタプラットフォーム | メタ・プラットフォームズ |

| 6 | ASMLホールディング | ASMLホールディング | イーライリリー | メタプラットフォーム | メタプラットフォーム | イーライリリー | ASMLホールディング | ASMLホールディング |

| 7 | アルファベット | テスラ | ASMLホールディング | ブロードコム | アストラゼネカ | アストラゼネカ | アマゾン・ドット・コム | アマゾン・ドット・コム |

| 8 | テスラ | イーライリリー | テスラ | アルファベット | AIAグループ | ネスレ | アストラゼネカ | アストラゼネカ |

| 9 | イーライリリー | アルファベット | アルファベット | イーライリリー | LVMHモエ | アルファベット | ネスレ | ブロードコム |

| 10 | アストラゼネカ | アストラゼネカ | アストラゼネカ | アストラゼネカ | ネスレ | AIAグループ | ノボルディスク | AIAグループ |

テスラが以下の通り暴落しているので構成比率は大きく下落していますね。テスラは既に2020年10月の水準まで下落しています。

殆ど構成上位銘柄は変わっておらず、長期Buy&Hold戦略を取っていることがわかります。

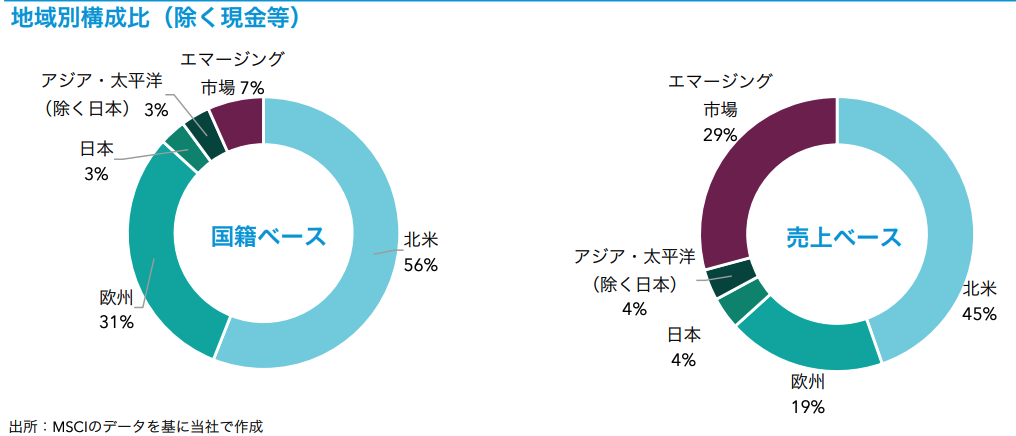

国別の構成銘柄としては以下の通りとなっています。全世界株式と同様の構成になっています。

世界の株式市場は半分以上が米国株式なのです。日本の存在感は残念ながら低下し続けています。

とはいえ、円安が今回続いたこと、コロナ鎖国が終わったことからまだまだ日本の株式市場の可能性は筆者は侮れないと考えています。

4つのキャピタル株式ファンド(通常盤、限定為替ヘッジ、分配重視、分配重視/限定為替ヘッジ)

キャピタル世界株式ファンドは以下の4つのバージョンが存在します。

| 限定為替ヘッジなし | 限定為替ヘッジあり | |

| 決算年1回 | 通常盤 | キャピタル世界株式ファンド (限定為替ヘッジ) |

| 決算年2回 | キャピタル世界株式ファンド 年2回決算(分配重視) |

キャピタル世界株式ファンド 年2回決算(分配重視/限定為替ヘッジ) |

決算を年2回行う場合は分配金を重視するバージョンです。分配金は決算時の基準価額に対して 2.5%を上限に設定しています。

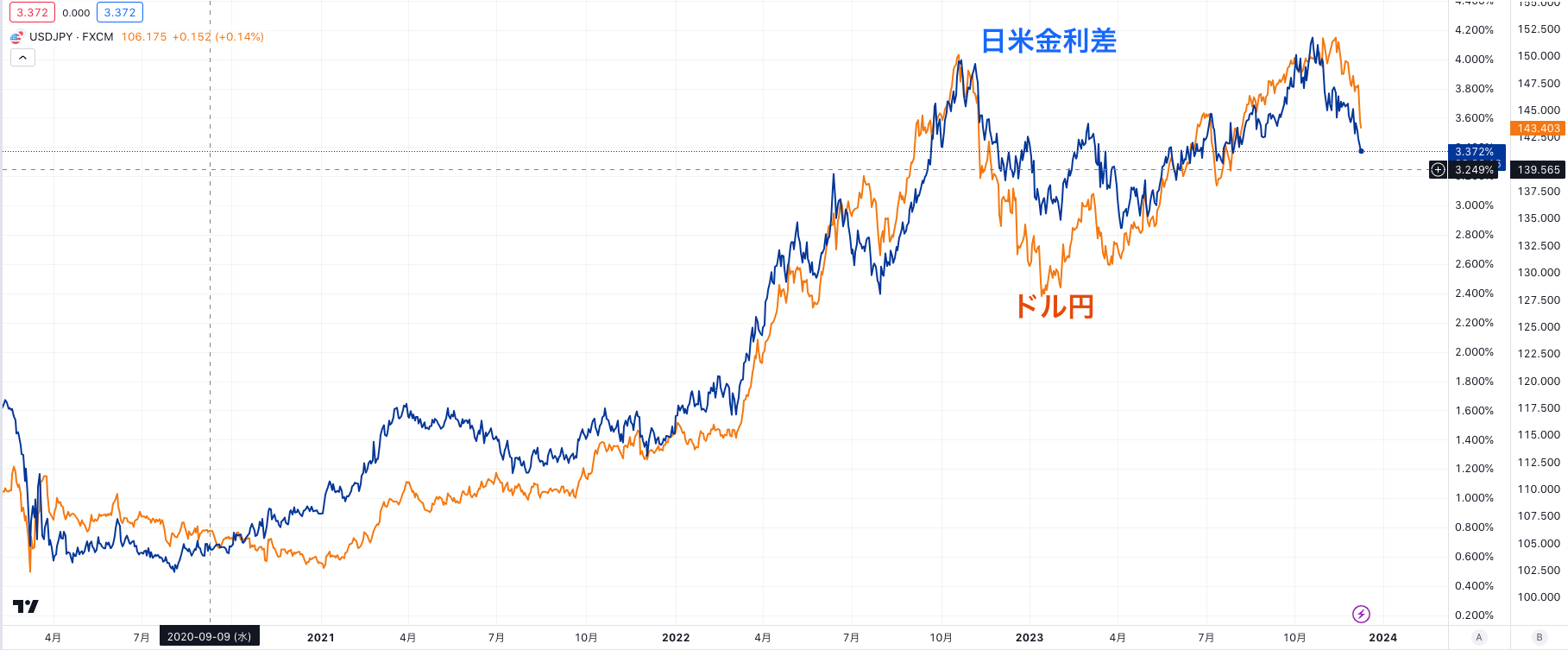

また限定為替ヘッジは主要国通貨のみ通貨ヘッジを行うというものです。

筆者としては通貨分散の観点からもあえて通貨ヘッジを行う必要は少ないと感じています。

為替ヘッジをつけると日米金利差分のコストが毎年発生するのでボディーブローのように効いてきます。

ただ、今後半年でみると円高調整する可能性が高く厳しい時間となることが想定されます。

今まで日米金利差の拡大に伴い上昇してきたドル円が米国の景気後退で縮小して円高調整することが見込まれるからです。

また、分配は少ない方がいいと考えています。

分配金を出すと税金を支払うことになります。すると再投資するときの元本が毀損されてしまいます。

つまり長期的な資産形成を行うという観点では通常盤のキャピタル世界株式ファンドが最も合理的な選択肢となります。

以下の議論では通常盤を元にすすめていきたいと思います。

キャピタル世界株式ファンドの運用実績・成績とは?

肝心なのは成績です。キャピタル世界株式ファンドの運用手法を1978年から適用した場合、インデックスの8倍のリターンと喧伝しています。

ただし、これは仮想的な話しです。実際に運用した結果ではありません。

そもそも、ニューパースペクティブ運用を仮想的に1973年から適用するなんて可能なのでしょうか?

正直、都合のよいように銘柄を組み替えて作り上げている蜃気楼にしか思えません。重要なのは実績です。

以下の通り2007年からわずか15年運用して2.5倍にしかなっていません。基準価額は25,000円です。

つまり年率6%程度の利回りということです。インデックスファンドを下回ってしまっていますね。

キャピタル世界株式ファンドの運用実績のチャート

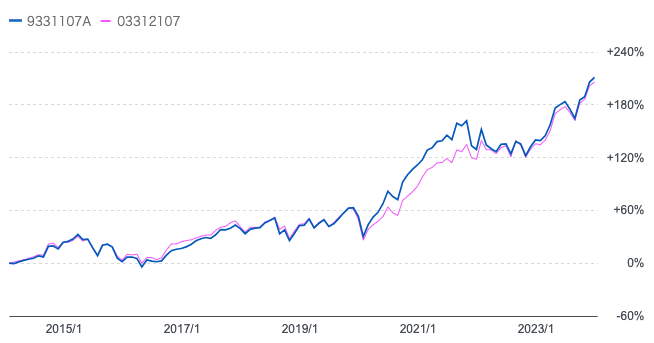

ではアクティブファンドとして高いリターンをだしているのかインデックスと比較してみていきましょう。

→ アクティブ型とパッシブ型(=インデックス型)の投資信託の違いとは?どちらのファンドがおすすめか徹底比較。現実を知っていれば大損地獄も回避可能

全世界株式に劣後したリターン

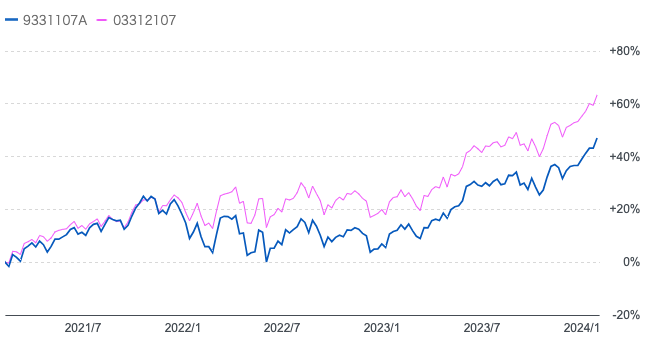

以下はキャピタル世界株式ファンドが運用を開始した2013年末からのキャピタル世界株式ファンドと全世界の株式市場の平均を表すeMAXIS全世界インデックスの比較です。

青:キャピタル全世界株式ファンド

赤:eMAXIS全世界株式インデックス

eMAXIS全世界株式インデックスとキャピタル世界株式ファンドのリターンの比較

結局、殆ど同じ動きとなってしまっています。リターンは常に同等ですね。

2020年後半から全世界株を超えているのは一時的にテスラが急騰したことに起因しています。

しかし、2021年末から、グロース企業にとって厳しい環境が継続したこと大きく下落しています。そして2023年以降もその状況は続いています。

直近3年でみると全世界株式に大きく劣後しています。

キャピタル世界株式ファンドは過去3年のリターンはeMAXIS全世界株式に大きく劣後

全体的にインデックスファンドと同じようなリターンを出しながら、手数料だけを徴収するという仕組みになっていることに気づいたのではないでしょうか?

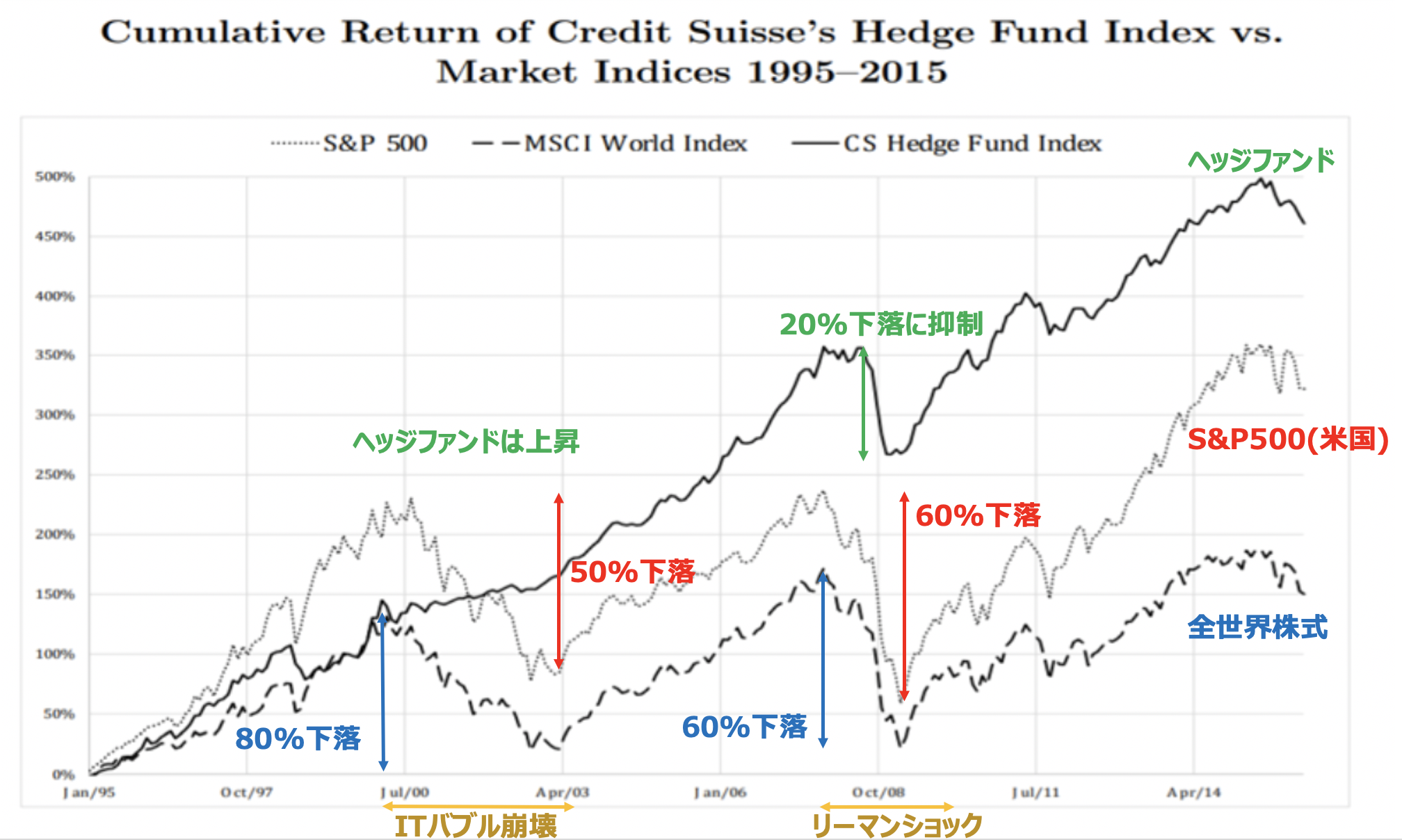

アクティブファンドに投資をするのであれば、全世界株式やS&P500指数の下落局面を抑えながら安定したリターンを出すファンドに投資したいですよね。

上記のような条件を満たすファンドについて以下でランキング形式でお伝えしていますのでご覧いただければと思います。

キャピタル世界株式ファンドの今後の見通し

重要なのは今後の見通しです。では今の構成銘柄をもう一度振り返りましょう。

上位が殆ど、ハイテク系のグロース企業で占められています。

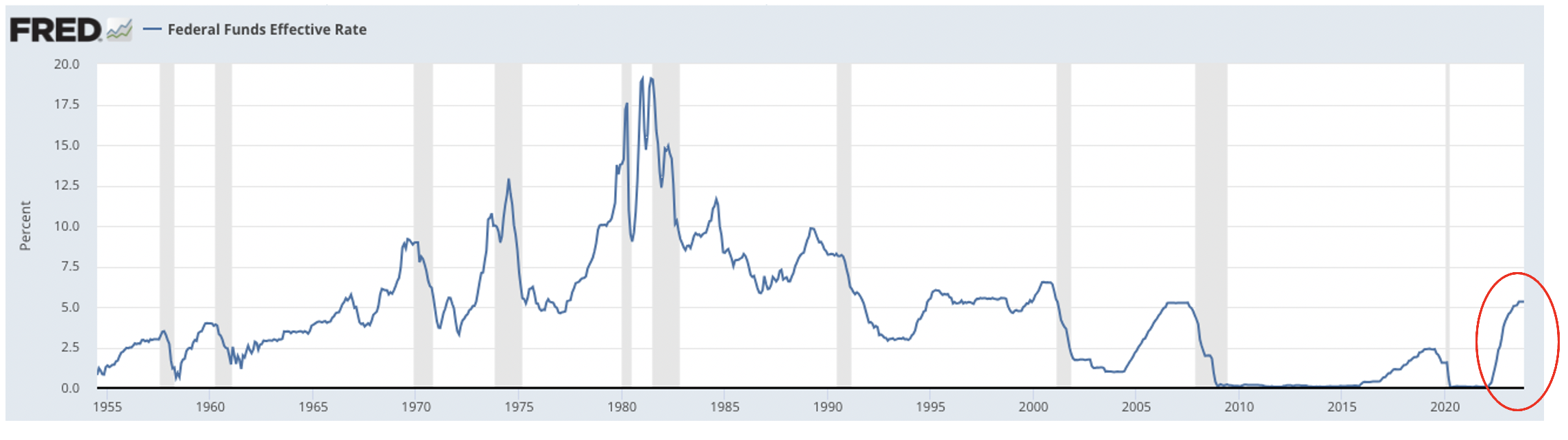

これらの銘柄は金融政策が引き締め方向に走っており、金利が上昇する局面では株価が下落する傾向があります。

この辺は説明すると複雑なのですが、将来伸びていく利益の現在時点に換算した価値が金利の上昇で下落するためです。

2022年以降、金融引き締めが実施されていますが、2024年も金融引き締めが継続しています。

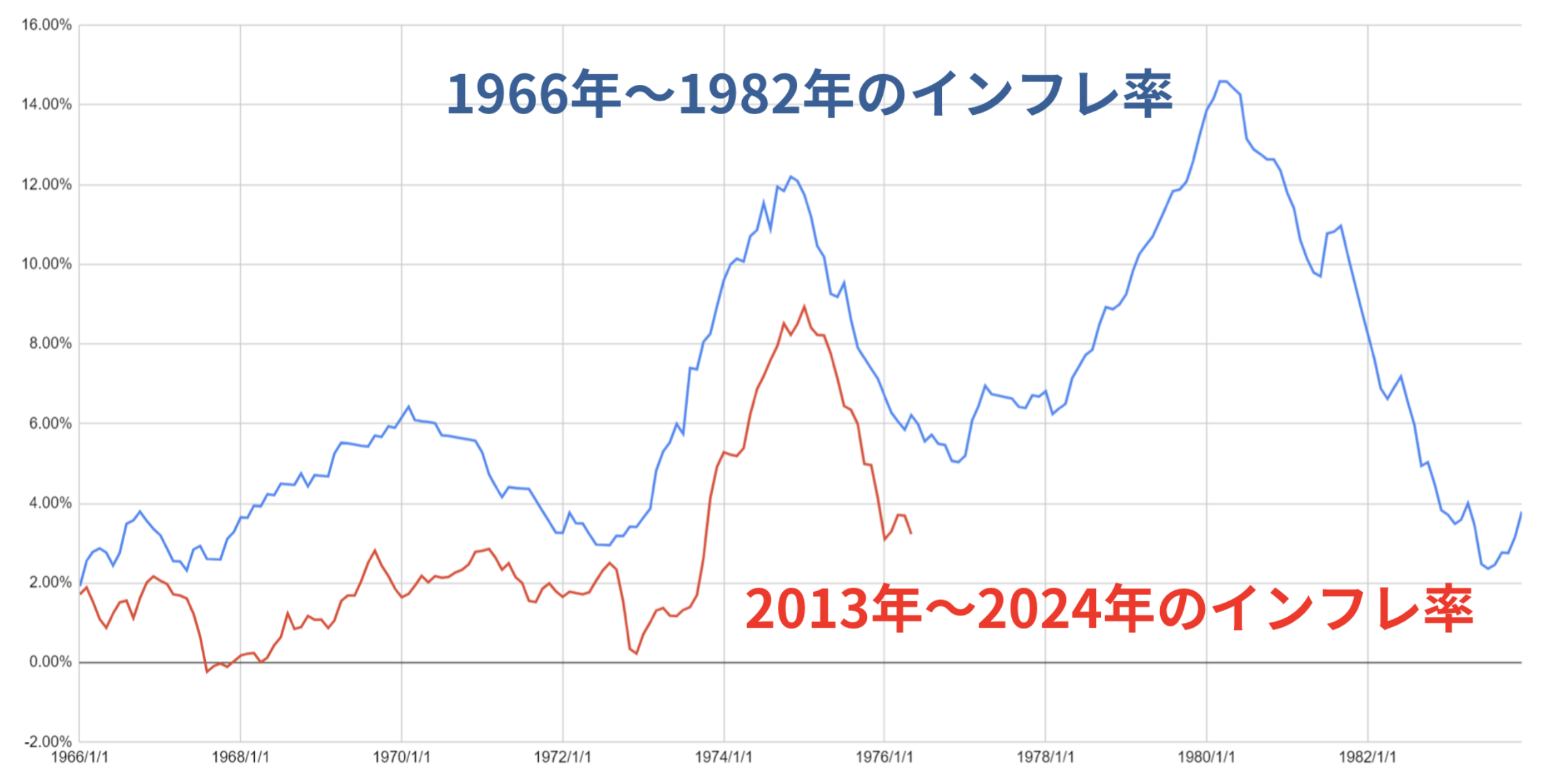

理由は50年ぶりに発生しているインフレです。

インフレを抑えるために2022年から欧米の中央銀行は金融引き締めを行っていますが、いまだにインフレ率は高水準となっています。

中途半端な状態で金融引き締めを辞めてしまうと1970年代のように何度もインフレが襲うことになります。

実際に現在のインフレ率の推移は1970年代とほぼ同じ動きを辿っています。

2023年はエネルギー価格が下落したことでインフレ率が低下してきましたが、2024年に入ってからエネルギー価格が反発しています。

このままいくとインフレ2波に突入してしまいます。

エネルギー価格は反発

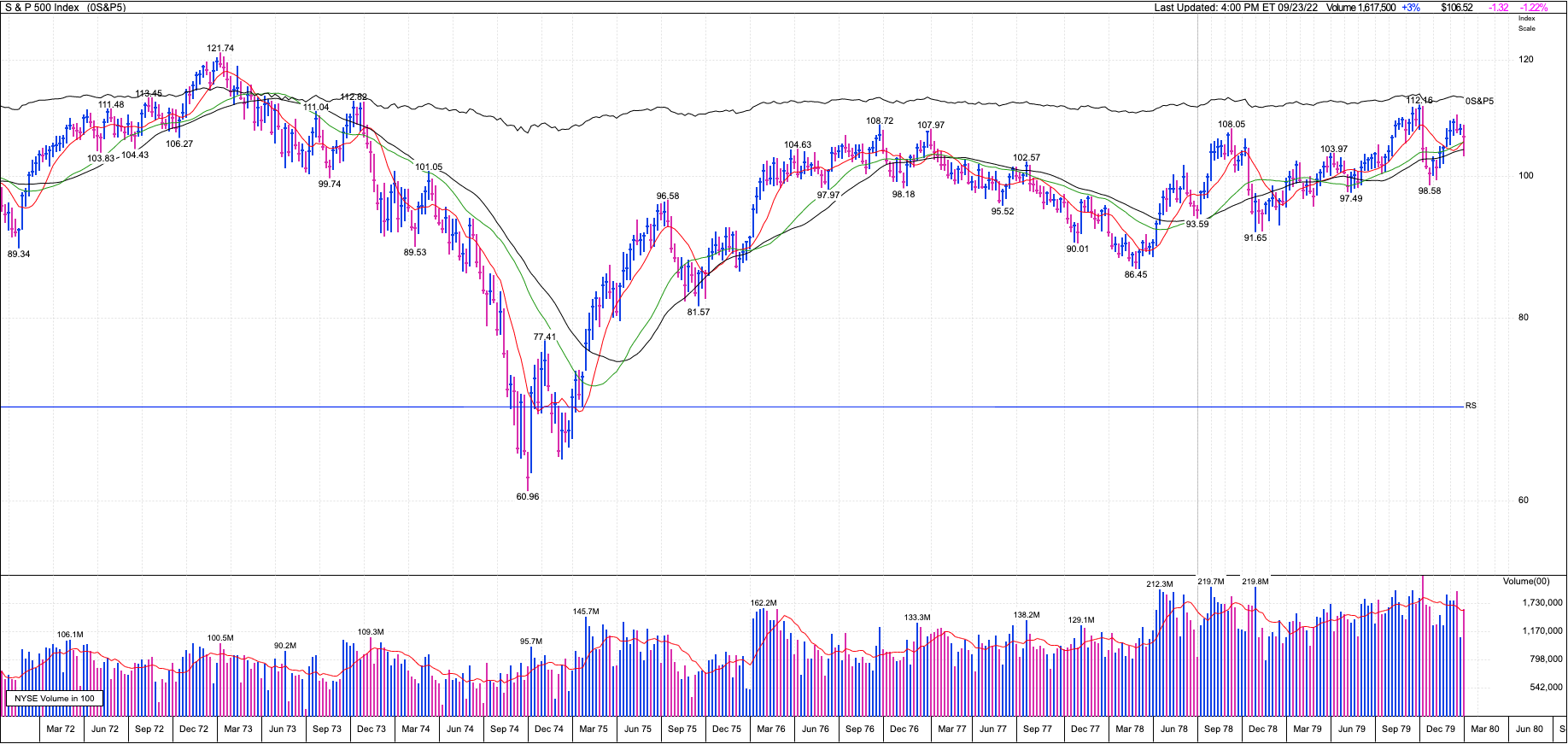

1970年代のようにインフレが何回も襲うと10年間株価が横ばいという残念な結果を招いてしまいます。局面によっては半減することもあります。

以下はインフレが3波にわたって訪れた米国のS&P500指数の推移です。

1970年代と同じ結果を招かないために米国の中央銀行はたとえ経済が壊れたとしても金利を高水準で据え置くという姿勢を明確にしています。

結果的に構成上位がハイテクグロース銘柄で占められているキャピタル世界株式ファンドは危険であるといえるでしょう。

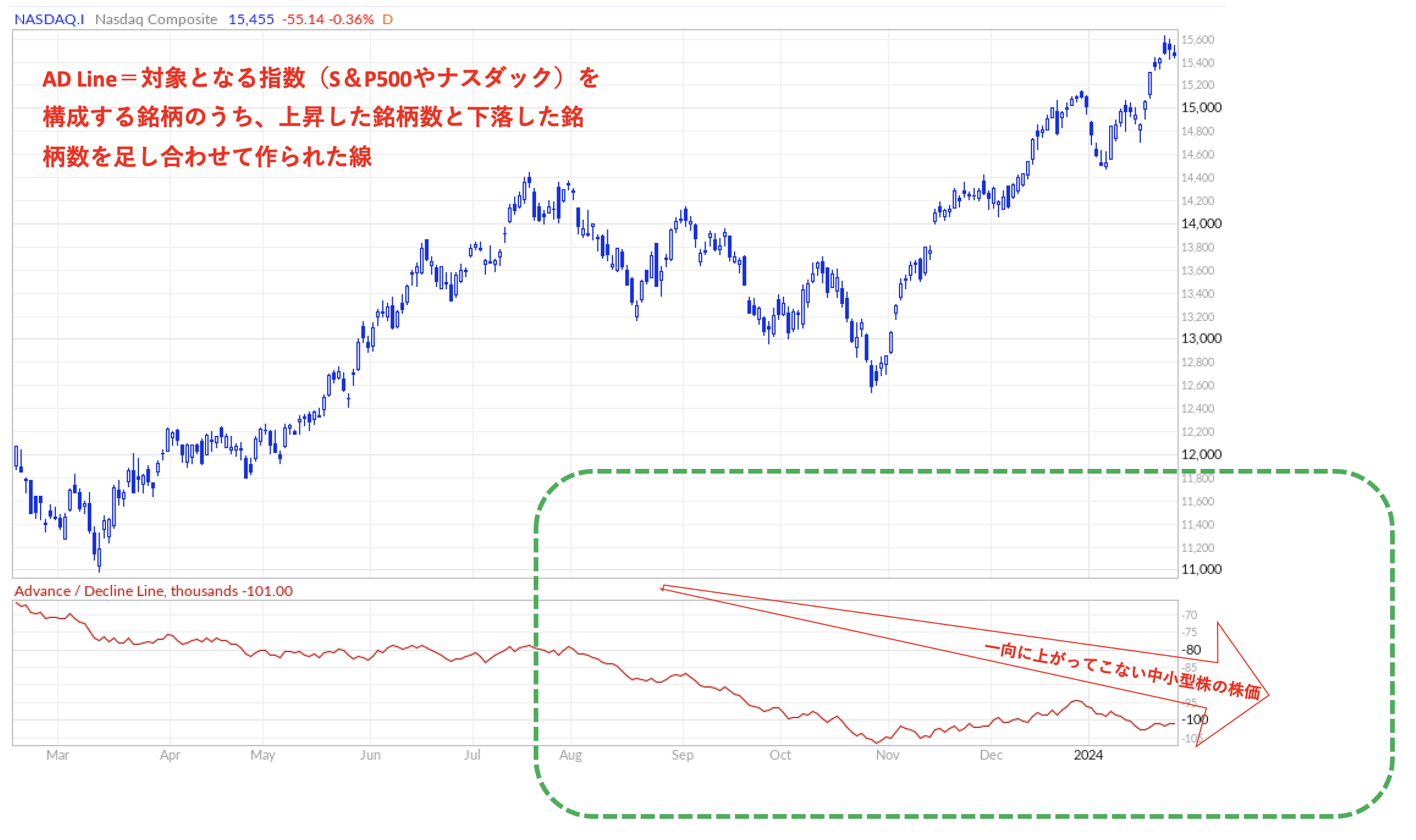

既にハイテク銘柄主体の株価指数であるナスダックの小型銘柄は大きく下落を始めていますが....まだまだ不況をこれから織り込むところです。

AD Line=対象となる指数(S&P500やナスダック)を構成する銘柄のうち、上昇した銘柄数と下落した銘柄数を足し合わせて作られた線

ちなみに、テック企業のメッカであるシリコンバレーを主要取引先としているシリコンバレーバンクが破綻したことなどから、テクノロジー企業には長い冬が来ることは間違いないでしょう。

何せ、1995年から長らくテクノロジー企業が米国株式市場を牽引してきましたので、そろそろ賞味期限切れかというところだと思います。

テクノロジー特化ファンドのキャピタル世界株式には逆風がしばらく続くかと思われます。

経営破綻したシリコンバレーバンクの持ち株会社、SVBファイナンシャル・グループが17日、日本の民事再生法に相当する連邦破産法11条(チャプター11)の適用を申請したと発表した。傘下のシリコンバレーバンクは既に米連邦預金保険公社(FDIC)の管轄下にあるため含まない。持ち株会社にある資産を整理して、債権者への返済にあてる。

グループで抱えるベンチャーキャピタル(VC)や投資銀行も対象としない。SVBの声明によると、33億ドルの債券や優先株37億ドル分の負債を抱える。現金など約22億ドルの流動性資産があることも明らかにした。SVBの再建担当者は「チャプター11により(資産の)価値を維持し、重要な事業や資産を戦略的に選択する」と述べた。

如何なる市場環境でもリターンを挙げているファンドについては以下で示していますのでご覧いただければと思います。

関連記事:

掲示板などでの評判や口コミ

キャピタル世界株式ファンドの評判をお伝えしていきたいと思います。

5chの口コミ

セゾングロバラとかキャピタル世界株式みたいな、投資先ほぼインデックスみたいなもんじゃん、ってのもそこそこ人気あるし、ほんといろいろある。

ちなみにアライアンス・バーンスタイン・米国成長株も、Russell 1000 Growthインデックスとだいたい同じなので、ほぼインデックス。

キャピタル世界積二ーで買い始めたけど現状オルカンと比べてぐぬぬって感じ

まあ長期実績で見たらオルカンより全然いいから積み立てるのみだが

殆ど、インデックスと同じ又は以下であるという批判が見られます。同感です。

ではYahoo financeの口コミも見ていきましょう。

st-midasibox title="Yahoo financeの口コミ" fontawesome="" bordercolor="" color="" bgcolor="" borderwidth="" borderradius="" titleweight="bold" myclass=""]

お付き合いで少し買っているがここだけマイナスなんだよね。3年で見て欲しいとのことでもう少し続けてみようと思いますが手数料も高いし逆転は難しいと思うがはてさて

あまり成績良くない。今後の動向で解約も視野に入れます

昨年末にみずほにすすめられて積み立てNISAを毎月2万で始めましたが10%以上下がってます…。せめて年明けにすれば良かったと後悔ですが、まあ10年後には笑ってると信じて続けます。銀行にしては手数料など悪い商品ではないみたいなので。

[/st-midasibox]

同じく厳しい評判が多くなっていました。

まとめ

キャピタル世界株式ファンドは全世界の株式に投資を行うキャピタルグループが運用するアクティブファンドです。

4種類のバージョンがありますが、配当金が少なく為替ヘッジも行わない通常バージョンを長期投資としては推奨します。

ただ、結局リターンは全世界の平均と変わらない水準で、今後の見通しも明るいとはいえません。

長期的に堅実にかつ安全に資産を形成していきたいという方は以下で筆者が投資しているファンドを含めてランキング形式で紹介していますのでご覧ください。