今回は「グローバル・エクスポネンシャル・イノベーション・ファンド」を分析していきます。

日興証券が組成しているファンドであり、名前が非常に仰々しいですが具体的な中身を見ていきましょう。

人気の投資信託となっていますが実際の成績はどうなっているのでしょうか。

筆者は日本中の投資信託を分析していますので他の投資信託も見たいという方は以下からご覧いただければと思います。

グローバル・エクスポネンシャル・イノベーション・ファンドとは

それでは目論見書から、詳細な中身を見ていきましょう。

投資対象は世界株式、2020年に流行した「破壊的イノベーション」銘柄

目論見書には以下の通りの説明がなされており、成長株に投資するということがわかります。

主として、日本を含む世界の金融商品取引所に上場されており、持続可能な未来に向けた課題の 解決に関連し、破壊的イノベーションを起こし得るビジネスを行なう企業の株式を投資対象とする 投資信託証券に投資を行ない、中長期的な信託財産の成長をめざして運用を行ないます。

「破壊的イノベーション」といえば2020年に爆発的なリターンを上げたETFファンドであるARKを思い起こさせますね。

読み進めると、ファンドの特色として「アーク社の調査力を活用します」と書いてありますので、ARKファンドですね。

「破壊的イノベーション」とは

既存の技術やノウハウの価値を破壊し全く新しい商品やサービスを生み出す、企業に投資すると記されています。

商品やサービスの性能をより高める「持続的(継続的)イノベーション」に対して、既存の技術やノウハウの価値を 破壊し、まったく新しい商品やサービスを生み出すものと当ファンドでは定義しています。

これはつまり新興企業、テクノロジー企業であることがほとんどでしょう。2020年のARKのリターンが爆発していた頃のポートフォリオ1位はテスラでした。

テスラは既存のガソリン車、ハイブリッドカーなどの業界を破壊しているところなので、確かに有言実行です。

筆者個人的にも、今はどのような銘柄が選ばれているのか気になるところではあります。

基本的にARKが投資するのはテーマ株であり、テーマ株は金融相場でのみ輝きます。

2022〜2023年は引き締め相場であり、ARKファンドのリターンは酷いことになっています。

グローバル・エクスポネンシャル・イノベーション・ファンドの成績も厳しいであろうことは既に予想できてしまいます。

グローバル・エクスポネンシャル・イノベーション・ファンドの構成銘柄は

以下が最新(2023年11月30日)の構成銘柄です。ARKKを見ていればわかりますが、殆ど構成上位銘柄はARKKと被っています。

以下は9月末からのポートフォリオの異動ですが、ほぼ変わっていませんね。株価変動で順位が動いただけかと思います。

テスラは反発しましたが最高値にはまだまだ遠く、直近の決算で成長率が落ちたため株価は大きく下落しました。

コインベースやブロックはこのままいつか株価が上がる日を待ち続けることになるのだと思います。上がるのでしょうか。

| 2023年11月30日 | 2023年6月30日 | 2023年4月30日 | 2022年11月30日 | 2022年9月30日 | |

| 1 | コインベース | テスラ | テスラ | テスラ | テスラ |

| 2 | テスラ | コインベース・グローバル | ブロック | ブロック | ブロック |

| 3 | ブロック | ブロック | コインベース・グローバル | ズーム | ズーム |

| 4 | ズーム | ズーム | ロク | イグザクト・サイエンシズ | CRISPRセラピューティクス |

| 5 | ロク | ロク | ズーム | ロク | ロク |

| 6 | UiPath | Pacific Biosciences Of Calif | Pacific Biosciences Of Calif | トリンブル | トリンブル |

| 7 | トゥイリオ | ユーアイパス | CRISPRセラピューティクス | Pacific Biosciences Of Calif | コインベース・グローバル |

| 8 | トリンブル | トゥイリオ | ユーアイパス | CRISPRセラピューティクス | イグザクト・サイエンシズ |

| 9 | CRISPRセラピューティクス | CRISPRセラピューティクス | ショピファイ | ユーアイパス | ユーアイパス |

| 10 | ロビンフッド | トリンブル | トリンプル | コインベース・グローバル | トゥイリオ |

ファンド購入手数料、信託報酬

手数料は以下の通りです。

購入手数料:3.3%(税抜3%)

信託手数料:年率1.6675%(税抜1.58%)

購入初年度は投資元本に対して5%程度がかかります。アクティブ投信は手数料が高めですよね。

リターンを出してくれれば文句はないのですが。

グローバル・エクスポネンシャル・イノベーション・ファンドの運用成績をS&P500指数やARKKと比較

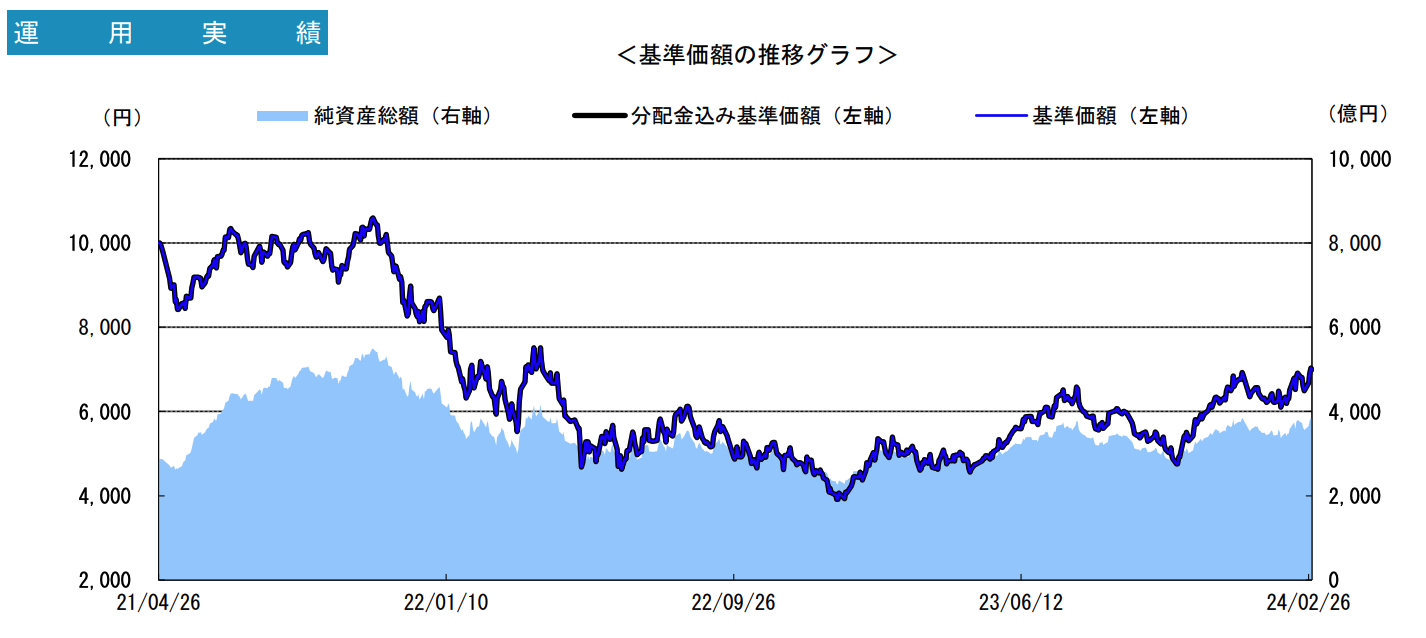

では、最重要なポイントである運用成績を見ていきましょう。基準価額が4757円と実に55%も価値が毀損しています。

ダメなテクノロジー株みたいな成績ですね。上場ゴールしたかのような動きを見せています。実際に上場ゴールだったのでしょう。

この手のテーマファンドを組成するのであれば2020年初頭なのですが、2020年末までにズームやテスラなどの株価が急上昇。

多くの投資家から人気が出て、証券会社が急いで作って2021年4月にようやくファンドを組成したという感じです。

つまり天井で組成したということがよくわかります。テーマ株ファンドはいつも相場の天井で組成されることを理解しておきましょう。

ちなみに以下ははARKKとS&P500指数の推移です。

橙:グローバルエクスポネンシャルイノベーションファンド

青:ARKK

赤:S&P500

ほぼARKKを日本の投資家向けに販売したにすぎないという状況ですね。

そして、このように米国でバブル的な動きとなっているものが日本に輸入された時というのは崩壊の足音が聞こえてきている時なのです。

今回のグローバル・エクスポネンシャル・イノベーション・ファンドはとても良い例です。設定来どれくらい下落したかというと-40%です。

1000万円を投じたら600万円になってしまいます。投資家泣かせですね。それでも証券会社は手数料というリターンがあります。

相場の天井を掴んでいるので、プラスになることはありません。次の金融相場で少しでも回復すると良いですよね。

ちなみに以下のリターンは2022年以降の円安で+30%以上を享受しているにも関わらず40%の下落なのです。本来は80〜90%程度のマイナスになっています。

| 1カ月 | 3カ月 | 6カ月 | 1年 | 設定来 | |

| トータルリターン | -13.15% | -25.49% | 2.72% | -9.60% | -52.43% |

-80%よりはマシですが、他の投資をしていればという感じです。ファンド選びとは本当に重要で、そして生半可な気持ちで投資する人には死が待っています。

思えば、金融相場が来てもズームなどはCovid19バブルの銘柄ですので、二度と株価は戻ってこないような気はするのですが。

ポートフォリオを動かさないのでしょうか?

いえ、それよりもこのような誰も幸せにならないファンドを大手金融機関はなぜ販売しているのでしょうか。

今後の見通しとは?

グローバルエクスポネンシャルイノベーションファンドの今後の見通しを考えていきましょう。

グローバルエクスポネンシャルイノベーションファンドの見通しを考えるということはARKKの見通しを考えることと同義です。

ARKKが投資をしているのはハイパーグロース企業です。

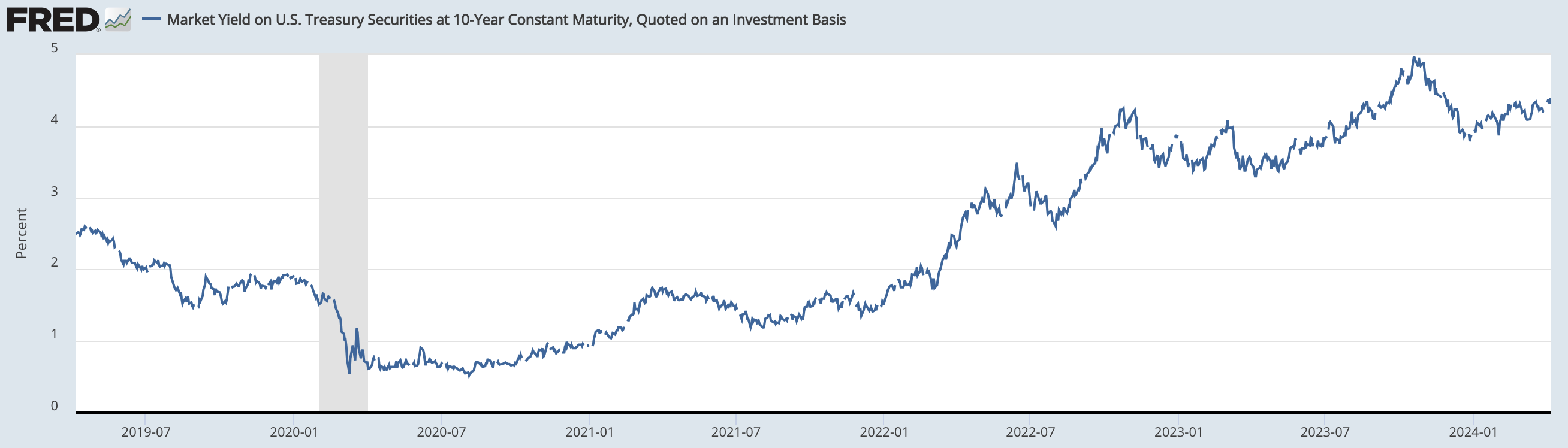

つまり、金利水準が非常に重要になってきます。

2024年4月現在、インフレ2波が現実味をましており金利は下がるどころか上昇する兆しを見せています。

つまり株価には向かい風ということになります。

ただ、この金利の低下というのは景気後退を織り込んでのものです。

景気後退になると今度は収益が萎むのでハイパーグロース企業がグロース企業ではなくなってしまいます。

いずれにせよ厳しい状況となることが見込まれます。

掲示板での口コミや評判は?

Yahoo掲示板では以下のような評判が見られました。退職金をつぎ込んでしまっている人もいるのですね・・・。

退職金運用ではリスクを取ってはいけません。ここのファンドは最大限に高いリスクを承知の上で投資するようなファンドです。

「今更ですが、退職金なら、バリュー株などの高配当銘柄の方が良かったかも」

「みんな退職金つぎ込んだのかね」

「おまけに設定来大幅な円安が進んでいるにもかかわらずにねえ」

「はっきり言って、1年半で半額になるようなファンドって、なかなか無いよね。」

「低空飛行 資産が半分。老後の年金に必要と言われている金額がすっ飛んでしまった。せめて20%損まで戻ってくれたらと思う。6,000台になったらトントンとか、7,000になればどうにかなるという人の話を聞いて羨ましいと思うこの頃。」

「年末に向けて 株式の利益とこの投信の負債を相殺しようかと思って調べていたらNISAで買った分の負けは相殺できないようだ。そんなー」

「何処もかしこも上がってるのに。

何故ここは。

ガッカリ過ぎる。

選んだ自分が悪いのだが

M社には物申したい。」「ここも、詐欺M証券おすすめの世界キャピタル両方共、一緒に暴落する。いずれも、テスラ絡み。」

「オレにも根拠のない希望的観測と青写真の説明電話がありました。」

「こんなところに1000万とかそれ以上賭けてるやつがたくさん居るんだろ?

俺もその1人だけど。

自殺者出てもおかしくないよマジで。

正直心のどこかではまだ諦めてないけど、1000万とかその半分失うって思うと本当に悲しいよ。」

ここまで悲壮感あふれる口コミは初めて見ました・・・。

今後の見通し

しばらくは無理かと思います。上がる見通しがありません。上がったところで売ろうとかそういう考えもやめた方がいいかと思います。

まず金融相場、業績相場、引き締め相場など株式市場にはサイクルがありますが自分で株式市場の体温が測れない人はこのようなテーマ株に手を出してはいけません。

むしろ測れない人は投資信託を購入すべきではありません。投資信託は自分で銘柄を選ぶくらい難易度が高いです。

そして、今は金融引き締め相場であり、まだまだインフレは止まらず引き締めも終わらないためグローバル・エクスポネンシャル・イノベーション・ファンドの回復は時間がかかるかと思われます。金融引き締めが長引けば、10年以上戻らないことも覚悟すべきなくらいのポートフォリオです。

以下のような投信も同じような状況です。

関連

もっと良い選択をしていきましょう。以下では相場環境によらず安定したリターンを積み上げていっているファンドを紹介しています。

-

-

【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説

長期で資産を大きく成長させるために必要なこと、それは「毎年プラスの運用リターンを出す」ことです。 言い方を変えると「毎年絶対に運用でマイナスを出さない」ということです。 欧米のプロ投資家が口を揃えてい ...

続きを見る