ひふみ投信は日本で最も有名な投資信託として名を馳せています。

当ブログでも以前から「ひふみ投信」「ひふみプラス」に関しては経過観察を含めて取り上げてきました。

直近は新しいシリーズでもある「まるごとひふみシリーズ」も分析しています。

関連

リーマンショック後はファンドマネージャーの藤野英人氏が得意とする小型グロース株投資で優れた成績をのこしていました。

しかし、2017年にカンブリア宮殿に取り上げられて運用資産額が増大したことで状況が一変します。

本来の運用ができなくなり成績は苦境に陥っているという状況になっています。

現在、真価が試されている「ひふみ投信」ですが、そんな「ひふみ投信」が新たに出したシリーズとして「ひふみワールド」があります。

本日は「ひふみワールド」はどのような投資信託なのか?

投資する妙味はあるのか?

という観点に基づいてお伝えしていきたいと思います。

関連記事

なぜ人気?ひふみワールドはどんな投資信託?

ではまずは「ひふみワールド」がどんな投資信託なのか紐解いていきたいと思います。

投資先は日本以外の株式市場

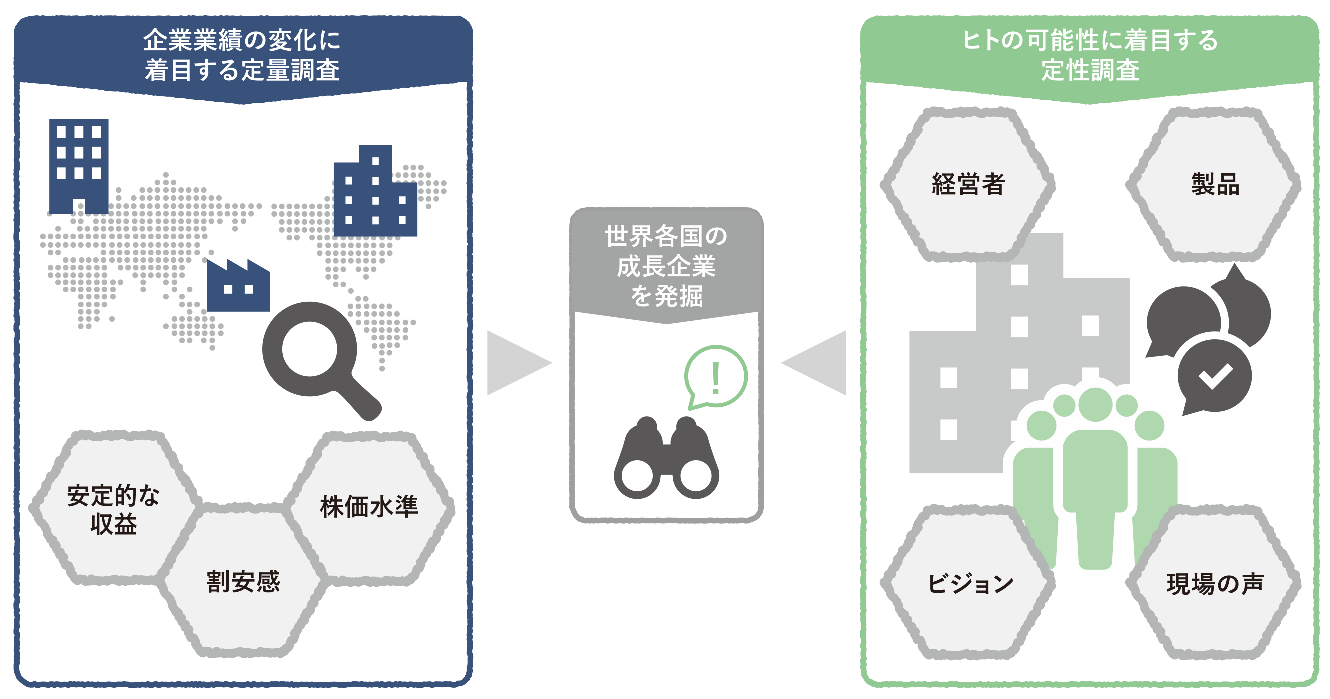

「ひふみワールド」が投資対象とするのは日本以外の成長銘柄を投資対象としています。

企業の決算情報だけでなく、経営者やビジョンなどの定性的な側面も評価しているとしています。

ファンドマネージャーは湯浅光裕氏

ひふみワールドのファンドマネージャーは「ひふみ投信」を運用している藤野英人氏ではありません。

ファンドマネージャーは藤野英人氏とともにレオスキャピタルを創業した、代表取締役副社長の湯浅氏が担当しています。

1990年ロスチャイルド・アセット・マネジメント入社、1993年日本株運用ファンドマネージャー就任、ロスチャイルドグループが海外で募集したユニットトラスト、年金資金の運用を担当する。2000年、ガートモア・アセットマネジメント入社、中小型株ファンドの運用担当。2003年、レオス・キャピタルワークス創業、取締役就任(現任)。運用本部長、ファンドマネージャーとして活躍、国内外資産運用業界について造詣が深い。

参照:レオスキャピタル

世界的に有名なロスチャイルド・アセットに1990年時点で入社している時点で、日本の資産運用業界のパイオニア的存在といえそうですね。

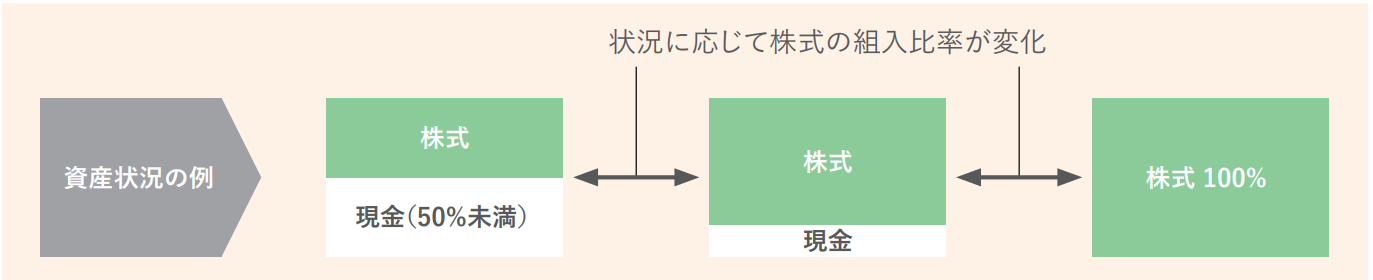

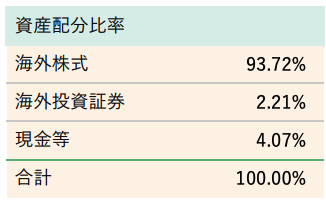

現金比率は最大50%まで引き上げ可能

「ひふみワールドプラス」は現金比率を最大50%まで引き上げることが可能です

つまり、これから相場の調子が悪くなると想定しているのであれば現金比率を50%近くまで引き上げて下落を抑制することが可能となるということです。

因みに2023年1月末時点の現金比率は4.92%となっています。後で述べますが、現在の株式市場の環境を考えるとリスク管理ができているのか懐疑的にならざるを得ません。

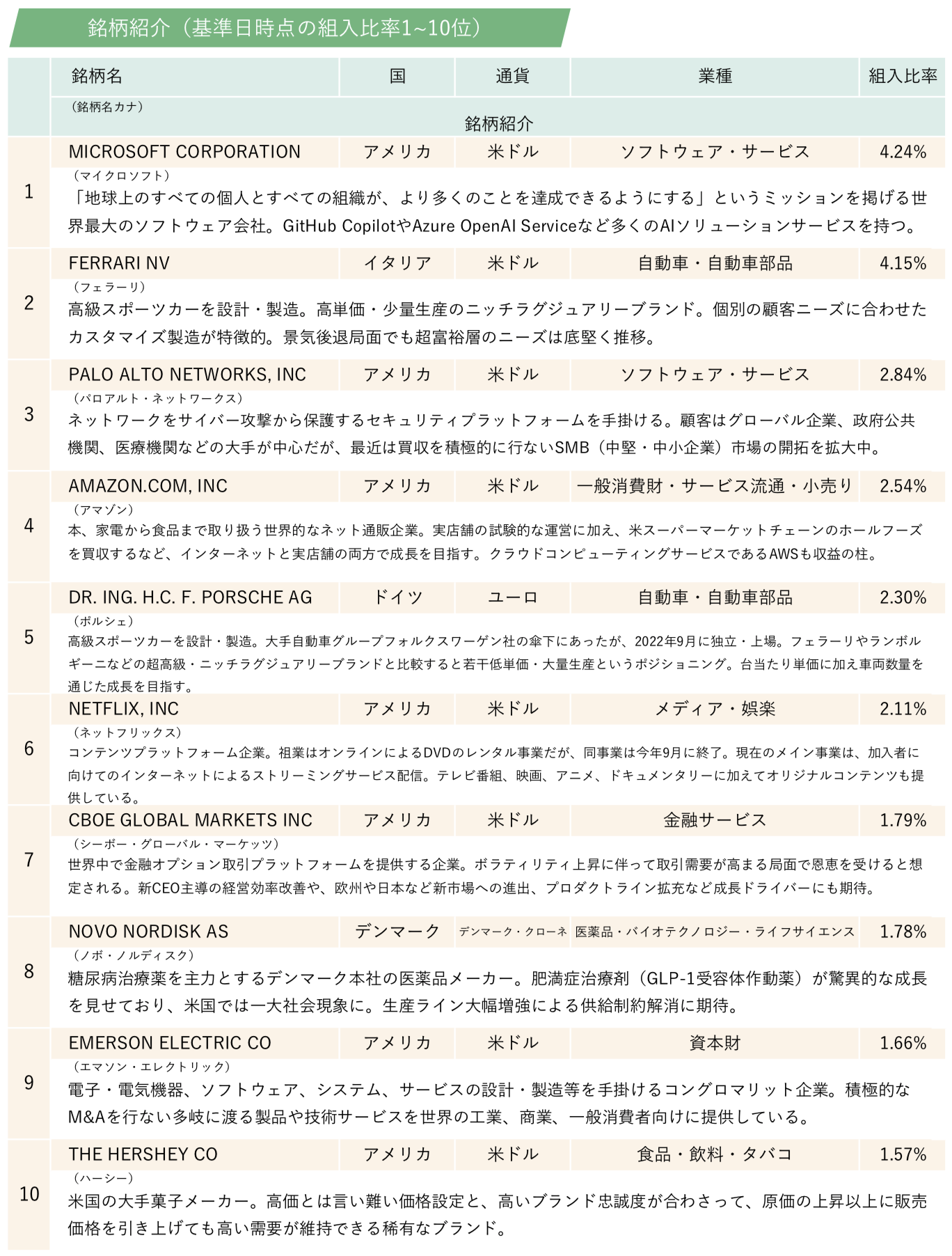

「ひふみワールド」の構成上位銘柄

以下は2023年11月末時点での構成上位銘柄です。合計138銘柄を組み入れているので1銘柄あたりの比率は小さくなっています。

この点はひふみ投信と同じですね。組み入れ銘柄が多すぎてもはやインデックス的な動きしかしなくなっています。

昨年にに比べて、ソフトウェアサービス銘柄や半導体の銘柄が増加しています。

金利高の今、非常に危険な銘柄だという感想です。以下が構成上位銘柄の過去推移です。

| 2024年1月 | 2023年11月末 | 2023年7月末 | 2023年4月末 | 2023年1月末 | 2022年9月末 | |

| 1 | MICROSOFT CORPORATION | FERRARI NV | FERRARI NV | MOTOROLA SOLUTIONS, INC | MICROSOFT CORPORATION | DEERE & Co |

| 2 | FERRARI NV | MICROSOFT CORPORATION | PALO ALTO NETWORKS, INC | FERRARI NV | TETRA TECH | TEXAS INSTRUMENTS INC |

| 3 | PALO ALTO NETWORKS, INC | PALO ALTO NETWORKS, INC | ORACLE CORPORATION | DR.ING.H.C.F.PORCHE | MOTOROLA SOLUTIONS, INC | TETRA TECH |

| 4 | AMAZON.COM, INC | AMAZON.COM, INC | INTUIT INC | TETRA TECH | PALO ALTO NETWORKS, INC. | CADENCE DESIGN SYSTEMS, INC |

| 5 | DR. ING. H.C. F. PORSCHE AG | DR. ING. H.C. F. PORSCHE AG | DR. ING. H.C. F. PORSCHE AG | PALO ALTO NETWORKS, INC. | INTUIT INC | WORKDAY, INC |

| 6 | NETFLIX | CBOE GLOBAL MARKETS INC | ACCENTURE PLC | INTUIT INC | FERRARI NV | THE HERSHEY CO |

| 7 | CBOE GLOBAL MARKETS INC | NOVO NORDISK AS | TETRA TECH, INC | ORACLE CORPORATION | MTU AERO | MTU AERO |

| 8 | NOVO NORDISK AS | EMERSON ELECTRIC CO | MOTOROLA SOLUTIONS, INC | COMPAGNIE FINANCIERE RICHEMONT SA | COMPAGNIE FINANCIERE RICHEMONT SA | BJ'S WHOLESALE CLUB HOLDINGS, INC |

| 9 | EMERSON ELECTRIC CO | NETFLIX, INC | AMAZON.COM, INC | ACCENTURE PLC | ORACLE CORPORATION | TYSON FOODS |

| 10 | THE HERSHEY CO | THE HERSHEY CO | INFINEON TECHNOLOGIES AG | MICROSOFT CORPORATION | ACCENTURE PLC | TJX Companies |

組み入れ時価総額は1兆円以上の銘柄で70%以上を占めており、大型銘柄中心のポートフォリオになっています。

| 10兆円以上 | 38.13% |

| 1兆円以上10兆円未満 | 42.72% |

| 3000億円以上1兆円未満 | 11.00% |

| 3000億円未満 | 0.77% |

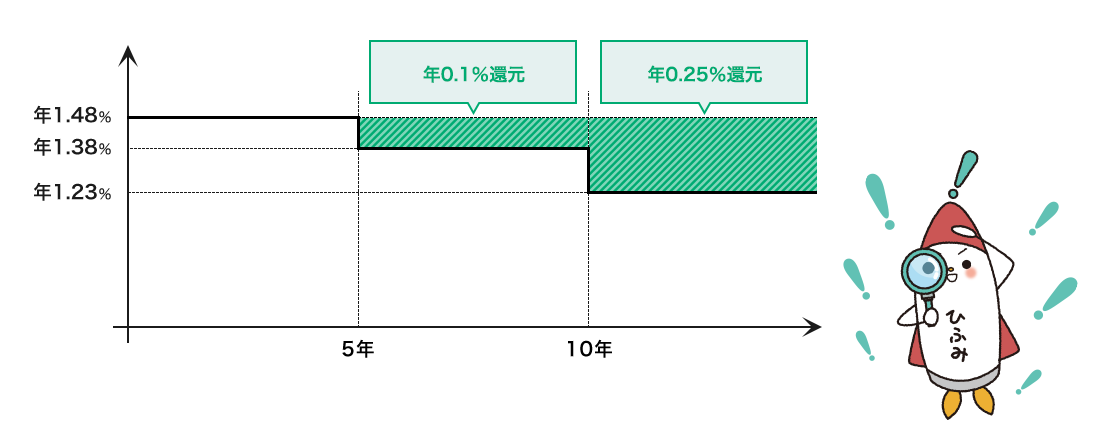

長期投資家に有利な手数料形態

ひふみワールドは購入手数料は無料で、信託手数料は年率1.628%(税込)となっています。

ひふみ投信は長期的に投資する方に実質的な手数料割引制度を用意しています。

ひふみワールドも長期投資家に対して5年後から、信託報酬の0.1%分を新たに「ひふみワールド」を購入する形で還元します。

つまり例えば100万円運用していれば一旦1万6280円分の手数料が徴収され、

その中の1000円分について新たに「ひふみワールド」を購入する形で還元してくれるのです。

更に10年以上投資している投資家に対しては0.25%の還元がなされます。

「ひふみワールド」と「ひふみワールド+(プラス)」の違いとは?

「ひふみワールド」のシリーズとして「ひふみワールド+」があります。この二つの違いな何なのでしょうか?

端的にいうと「ひふみ投信」と「ひふみプラス」の違いと同じです。

「ひふみ投信」は販売から運用まで一貫している独立系の投資信託です。

一方、「ひふみプラス」は運用はレオスキャピタルが行いますが、販売は各金融機関が行なっています。

つまり「ひふみ投信」はレオスキャピタルで口座を開かないといけないのですが、「ひふみプラス」は通常の投信のように購入できるということですね。両者の成績は全く同じになっています。

「ひふみワールド」も同様に販売から運用まで一貫してレオスキャピタルが行なっています。

しかし、「ひふみワールド+」は運用がレオスキャピタルですが、販売は各金融機関となっています。

ただ、プラスシリーズは先ほどの手数料還元制度が適用されないので長期投資する場合は本家を購入した方がよいですね。

「ひふみワールド」の運用成績を徹底解剖

では重要な「ひふみワールド」の成績について見ていきましょう。

「ひふみワールド」の単体成績

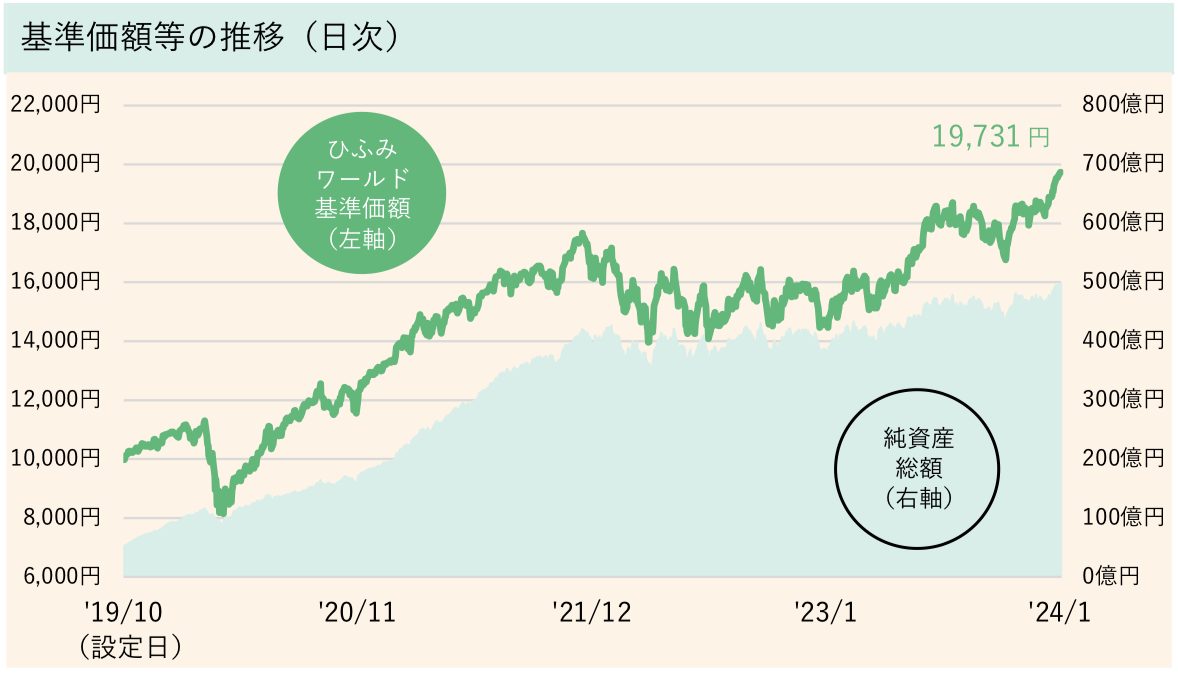

2019年10月から運用開始となっているので、レコードは短くなっています。

基準価格は増加していますが、コロナショックで最大約30%の下落を被っています。現金比率で調整できていなかったということですね。実際コロナショックが弾ける前の2020年1末時点での現金比率は僅か18.9%でした。

コロナショックを予見できていなかったといえるでしょう。先ほどもお伝えしましたが以下は2023年11月末時点での配分です。

現在はキャッシュ比率が4.07%とさらにリスクが高い状況です。

ひふみワールドプラスの現金比率

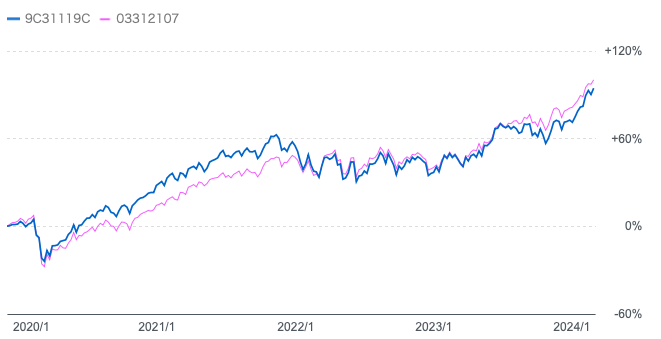

全世界株インデックス連動ETFのVTと比較

全世界に投資している「ひふみワールド」ですので、全世界の平均と比較しないといけません。

以下は全世界の株式の時価総額加重平均指数に連動することを目標とするeMAXIS全世界株式と「ひふみワールド」を比較したものです。

青色:ひふみワールド

赤色:eMAXIS全世界株式インデックス

もはやインデックス買えばいいのではないかと、言い切れる感じですね。

手数料も安い、指数に連動するだけの手間のかからないインデックス投信にリターンで負けています。

ひふみは構成銘柄数が200銘柄を超えているので殆どインデックスと同じであり、さらに劣後してしまっているのが現実です。

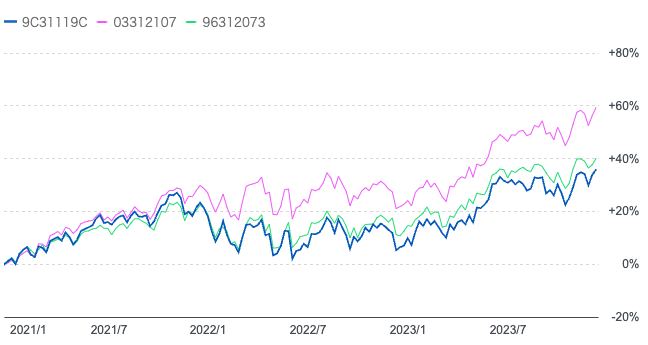

セゾン資産形成の達人ファンドと比較

では他の優秀な世界株に投資しているファンドとも比較していきましょう。以下はセゾン資産形成の達人ファンドと比較した図です。

青色:ひふみワールド

赤色:eMAXIS全世界株式インデックス

緑色:セゾン資産形成の達人ファンド

→ 【セゾン投信】セゾン資産形成の達人ファンドは危ない!?今後の見通しはやばい理由を解説しながら徹底評価!

「セゾン資産形成の達人ファンド」とほぼ同様の成績となっています。達人ファンドよりもインデックスの方が良いですね。

レコードは短いのでまだ判断できませんが良くもなく悪くもなくといったところでしょうか。

-

-

【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

日本では日々投資信託が新規に設定され、積極的に売り出されています。現在では日本で約6000本もの投資信託が存在しており、運用残高は200兆円に迫る勢いになっています。 当サイトでも様々な ...

続きを見る

ひふみワールドの今後の見通しとは?買い時は?やめた方がいい?

重要なのは今後の見通しです。「ひふみワールド」は約70%が米国で構成されています。

つまり米国の株式市場の動向こそが「ひふみワールド」の見通しを決定づけます。2022年9月よりは比率は下がりましたが依然として高いですね。

| 2024年1月末 | 2023年11月末 | 2023年7月末 | 2023年1月末 | 2022年9月末 | |

| 米国 | 66.40% | 66.25% | 64.04% | 66.68% | 73.11% |

| イタリア | 5.22% | 5.16% | 4.02% | 2.06% | - |

| ドイツ | 4.75% | 4.30% | 5.31% | 5.19% | 2.53% |

| フランス | 3.89% | 3.28% | 1.93% | 1.44% | 2.61% |

| イギリス | 2.67% | 2.56% | 2.27% | - | 2.03% |

| スイス | 2.68% | 2.31% | 2.18% | 3.78% | 2.35% |

| 台湾 | 2.11% | 2.29% | 2.10% | 2.06% | 1.39% |

| 中国 | - | 2.02% | 2.97% | 4.18% | 3.18% |

| デンマーク | 1.7% | 2.01% | - | - | - |

| オランダ | 2.09% | 1.84% | 1.73% | 1.62% | 1.68% |

まず、現状の米国の金融環境について整理したいと思います。話しを2020年に遡ってお伝えする必要があります。

2020年に発生したパンデミックによって、経済を救うために米国の中央銀行であるFRBは大規模な金融緩和を実施しました。

具体的には政策金利を一気に引き下げ、更に市場に空前絶後の勢いでドルをばらまくQEを実施しました。

この大規模な金融緩和によって米国経済は救われるとともに、金融緩和の勢いを受けて株式市場はバブル的な様相を呈しました。

アベノミクスをみてもわかる通り、金融緩和は株式市場にとっては分かりやすい追い風なのです。

2021年中盤まではバブルが継続しました。

しかし、大規模な金融緩和と政府の給付金などの巨額の財政政策が組み合わさり必要以上に経済を刺激してしまいました。

結果的に年率9%という40年ぶりのインフレが発生しました。

日本では年率2%のインフレとなっていますが比にならないインフレが発生しているのです。中央銀行の責務はインフレを2%程度に安定させることです。

ここまでオーバーシュートすることは過去40年なく、2024年3月現在でも本質的なインフレはおさまっていません。

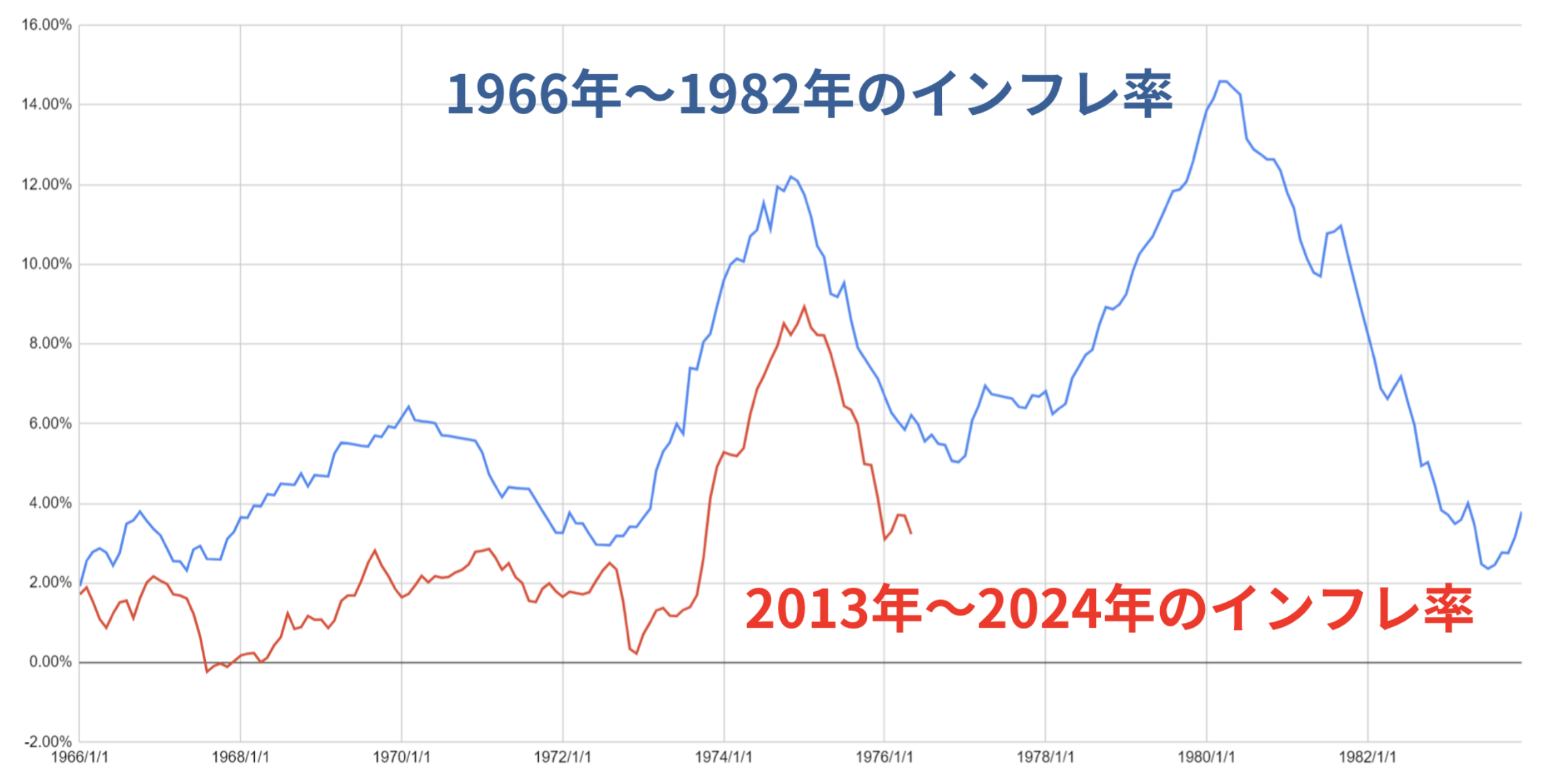

インフレ問題はここから暫く長引くことが想定されています。実際、今までのインフレ率は1970年代と同じ推移をたどっています。

金融引き締めで金利が上昇することで企業価値が低くなり、更に実体経済も失速の兆しがみえてきています。

米国の政策金利の推移

ここから、米国株式市場は長期低迷を見越す時期となってきており魅力的な投資対象ではなくなってきているのです。

以下の通りあくまで超長期のリターンが7%わけであって、いつでも7%のリターンが見込めるわけではありません。

ここからは2000年代のように暗黒の10年となる角度が高まっているのです。ひふみワールドの新規買いを検討している人も、買い場はまだまだ先でしょう。

以下ではいかなる市場環境でも利益を積み重ねているファンドを中心にお伝えしています。

安定した資産形成を行いたいという方はご覧いただければと思います。

まとめ

「ひふみワールド」は「ひふみ投信」を運用するレオスキャピタルが世界株に投資するバージョンとして設立させた投資信託です。

まだ運用開始から1年3ヶ月しか経過していませんが、世界株インデックスやセゾン資産形成の達人ファンドを凌駕する成績を残しています。

ただ、やはりコロナショックのような暴落局面では30%程度暴落しており、下落耐性が強いファンドではないことが欠点といえます。

また、運用期間が短いのでもう少し長期的な成績が出るまで評価を待ちたいところですね。

以下では長期で暴落を免れながら安定的な成績を残し続けているファンドを中心にお伝えしていますので参考にしていただければと思います。

-

-

【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

日本では日々投資信託が新規に設定され、積極的に売り出されています。現在では日本で約6000本もの投資信託が存在しており、運用残高は200兆円に迫る勢いになっています。 当サイトでも様々な ...

続きを見る