2020年のコロナショック直後から、米FRBの異次元金融緩和を起点とし、急激に米国株式市場が上昇していきました。

そしてこの上昇は株式投資ブーム、FIREムーブメントを巻き起こしました。

筆者の地元でも株式投資を始めた友人が頻発しました。

しかし、2021年の後半から株式市場は世界的に軟調に推移しています。

ブームで沸いていた雰囲気も一気に沈静化しています。

最近、筆者の周りでも株式投資(個別株)をやめた人が続出しています。

ただ、2019年に比べて、まだまだ株価は上の水準にいます。理論的には利益を得ている人のほうが多いはずです。

しかし、投資家の数は直近大幅に減少しています。

なぜなのでしょうか?

その理由を解くと共に、個別株を扱うことの難しさについて今一度焦点を当てていきたいと思います。

因みに、筆者自身は株式投資を始めてすでに10年になりますが、「何年経過しても個別株は難しい」という感想は変わりません。

(関連記事)

ギャンブル?個別株とはどのような取引を指すのか

個別株投資とは例えば日本株でいえばトヨタ自動車、ファーストリテイリングなどなど大型株に投資することも個別株投資です。

多くの人には知られていない時価総額の小さい企業銘柄、小型株に関しても個別株投資と呼びます。

個別株はギャンブルなのか?と言われると、手法次第ではギャンブルになってしまいます。

株式投資の王道の考え方としては企業業績を分析し、

また企業が取り扱っている商品、サービスは今後も需要が伸びていくのか?

市場はどれくらい拡大していくのか、海外展開をして海外でも通用するのか?

などなど総合的に考えて長期投資をしていくという感じでしょうか。

株式投資の神様、ウォーレン・バフェット氏なんかは上記のような考えをベースに投資をし億万長者になりましたよね。

早いうちからコカコーラ、マクドナルド、ジレットなどなどに投資をし、巨万の富を築きました。

このような分析に基づいた投資はギャンブルではなく投資と呼べるものでしょう。

また上記のように分析をせずに、小型株のボラティリティを狙って、さらにレバレッジをかけてリターンを獲得していくトレーダーもいます。

こちらは投資とは呼ばず、投機と呼んだ方が良いでしょう。

とはいえ、投機自体はギャンブルではなく、理論と規律に基づきリターンを狙う点はギャンブルとは程遠いでしょう。

ギャンブルというのは、筆者が思うに分析もせず、理論も考えずとにかく一か八かで大金を一気に投資して運任せの取引をする、といったものだと思います。

パチンコをただ打っている人間と、パチンコ台を見極めトライアンドエラーを繰り返すパチプロは全然異なりますよね。そういうことです。

そして、株式市場にいる個人のほとんどはギャンブラーです。

理論なし規律なし分析なしで資金をなぜか投じ、お金を失っていきます。筆者はほとんどの人は、個別株取引をすべきではないと思っています。

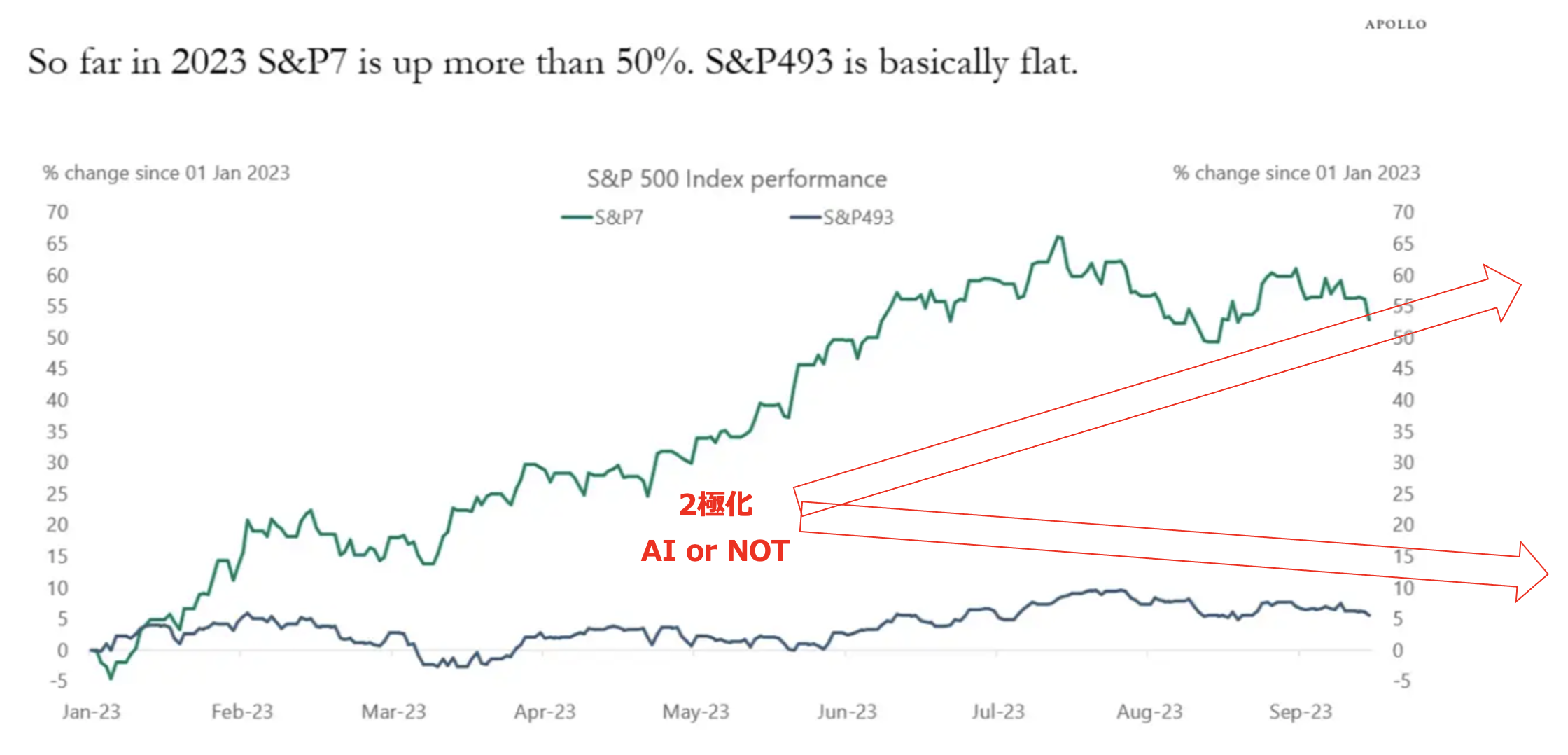

さて、2022年以降個別株をやめている人が続出しています。2024年現在でも変わりません。一部の銘柄だけが上がっているのです。

M7とその他銘柄の二極化

個別株をやめた人続出はなぜ?

筆者の周りでも個別株をやめた人が最近続出していますし、SNSを見ていても株式投資に関する投稿は減少しているように思います。

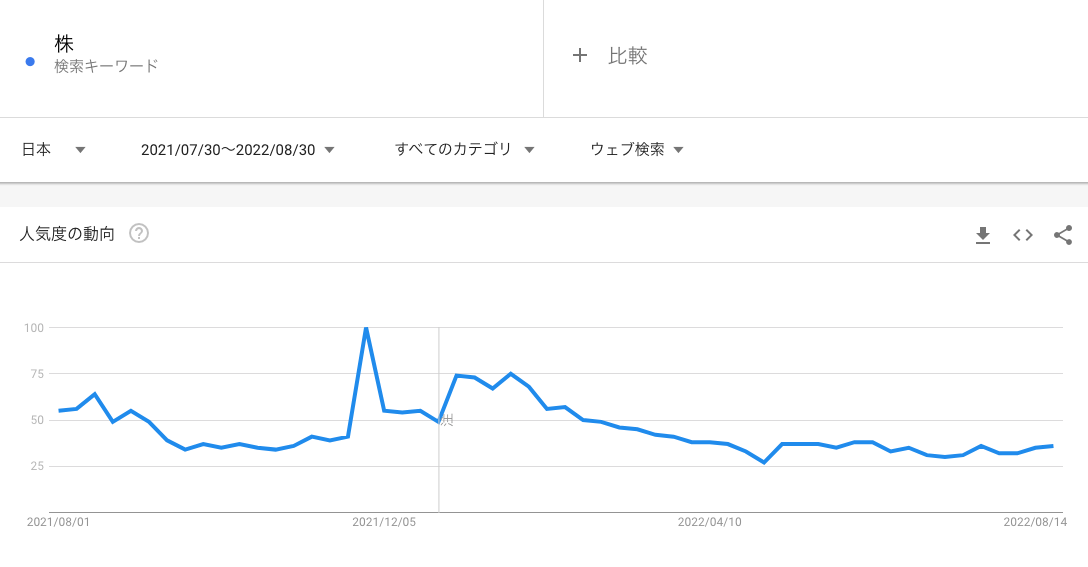

今の時代はとても便利で、グーグルで検索されている数の推移を追うことができます。

「株」というワードの検索数を見てもわかりやすく減少しています。株に関して検索している人が明らかに減っているので、興味を失っていることがよくわかります。

筆者は10年も株をやっているので、個別株をやめる人が続出する周期は何回も経験しています。

個別株をやめる人が増える時期は当然ですが株式市場が下落している時です。下落トレンドというものです。

つまり、個別株をやめた人が多いのは、今の相場がとても難しいからに起因します。

相場が簡単な時には当然個別株をする人が増えますので、これは景気サイクルと同様、繰り返しなのです。

2022年は特に大損して後悔、メンタルをやられる、立ち直れない人も

この3年は本当に株式市場が急上昇と急降下を繰り返しているので、人生が様変わりしてしまった人も多いと思います。

例えば、冒頭にも貼りましたが2020年はコロナパンデミックで世界は暗礁に乗り上げました。

そして、日本、米国、欧州、新興国の株式市場は大暴落を演じました。多くの人が大金を失いました。

しかし、今回はリーマンショックやITバブル崩壊などの時と異なり、米国政府には何の責任も生じない事象でした。

感染症は中国から流入したもので、米国政府はフルに金融緩和を行うことに説明責任が生じなかったのです。

これはかなり特殊な状況です。スペイン風邪以来の事象です。

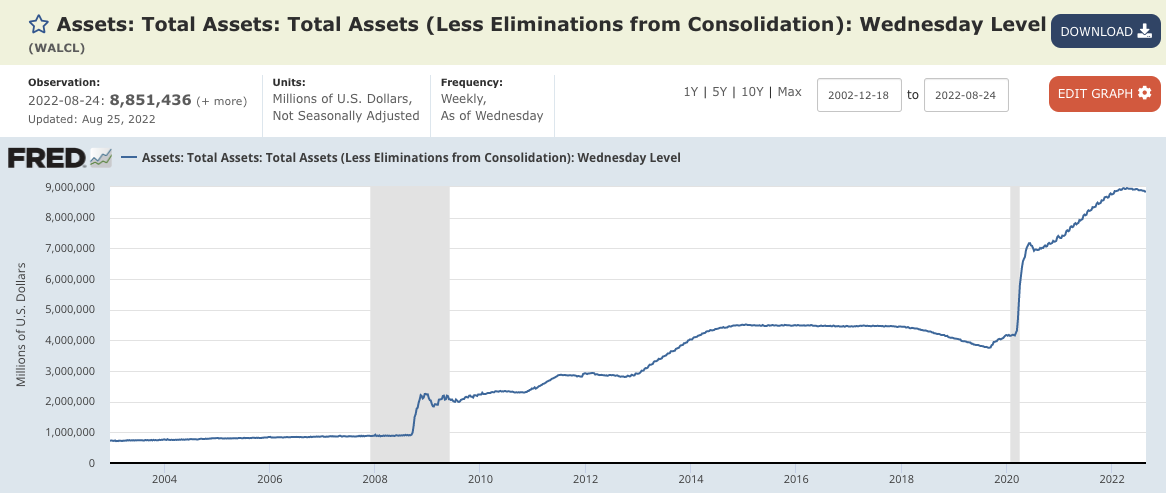

そして米政府は歴史上類を見ない水準の金融緩和を実施しました。(金を擦りまくって配った)

政府のバランスシートを見ていただければどれだけ異常な緩和なのかがわかりますね。2020年は垂直にBSが膨らんでいます。

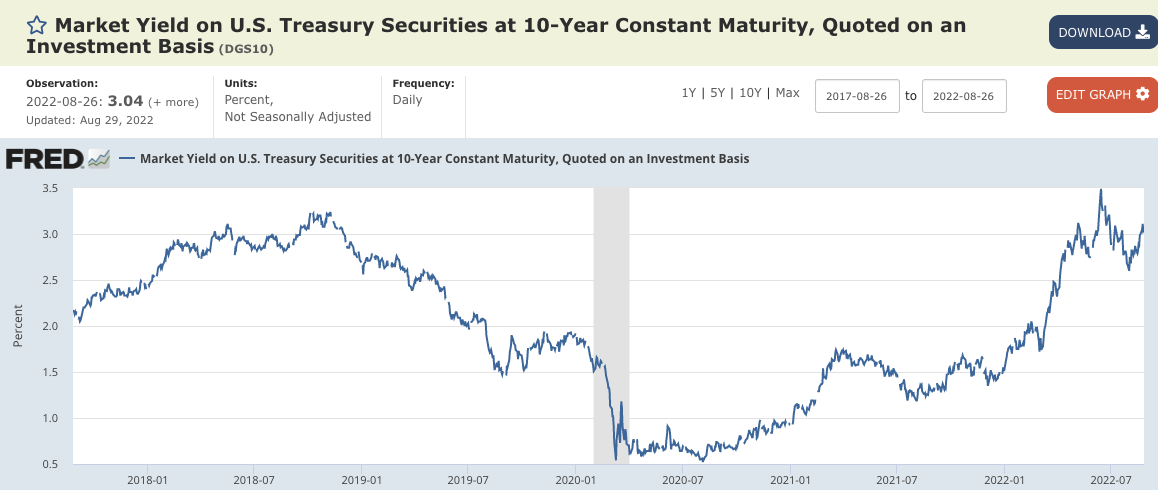

10年債利回りも2020年3月から2021年になるまであまりにも低い水準で、政府は株式市場をとにかく上昇させまくりました。

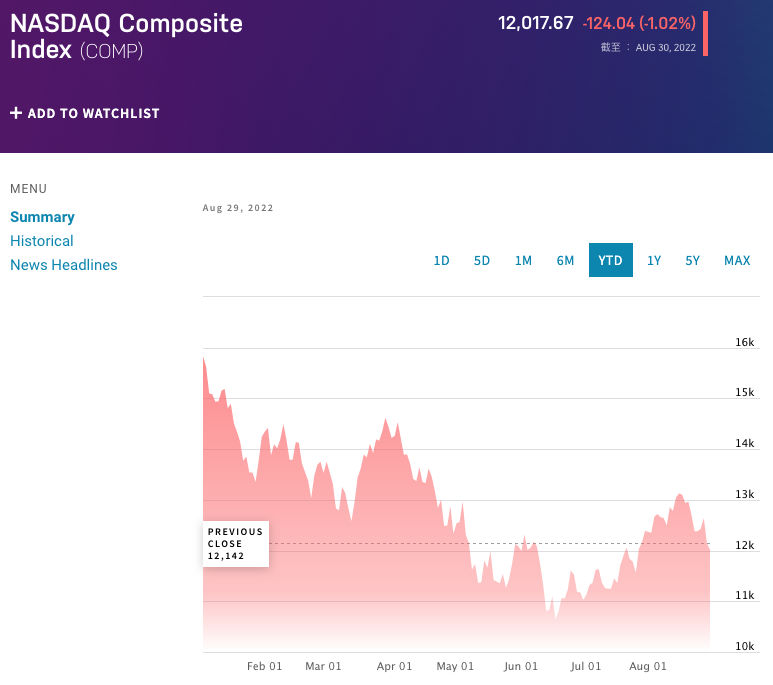

株式上昇の結果は以下です。おかしいですよね。コロナショック前より株価は上にいってしまいました。

しかし、これが株式投資というゲームです。(米国の緩和を受けて他国も追随しました)

この間に億万長者になった人もいるでしょうし、少なくとも投資をしている人は資産を大幅に増やせた時期というのが2020年と2021年です。

しかし、2022年は一気に下落しました。金融緩和が終わり、一気に米FRBが金融引き締めを行なっているからです。(インフレを暴騰させてしまった)

株価指数は当然ながら、2020年、2021年に相場を牽引したグロース株を中心に個別株は暴落しました。

ほとんどの個別株投資をしていた人が、利益を失ったものと思います。

グロース株を中心としたポートフォリオを組んでいるARKKのチャートが以下です。悲惨ですね。

暴落に巻き込まれた人たちはかなりメンタルもやられ、立ち直れない人もいたでしょう。

筆者の友人も儲かった分以上に損を出し、2週間ほど連絡が取れませんでした。

最近筆者が耳にした体験談(メンタル崩壊して死ぬことも考えた)

上記で触れた人になるのですが、筆者の友人は株式投資なんてやってませんでした。

2020年にあまりにもブームになったので、株を始めました。しかし、異次元緩和ですから、とりあえず投資すれば株価は上昇していったんですよね。

そして、ある程度儲かってしまいました。それくらい、ここ2年はおかしな相場だったのです。

そして、終わりは来ます。

急に株を始めて、勝ってしまった人は知識もなければ、自分を守る術もありません。暴落を受け入れるしかないのです。

彼の資産は2倍になりましたが、今は全ての利益を吐き出し、さらに資産は半分になりました。

個別株の難しさが滲み出ています。LINEで死にたいと言っていたので、相当メンタルもやられていたのでしょう。

最近はようやく元気を取り戻したみたいですが、あの頃は顔面蒼白で心配でした。奥さんや子供もいますからね。

筆者は少しだけ個別株は触っていますが、10年選手ですので金融引き締めの危うさを知っていますのであっさり回避しましたが、

今回の株式市場はかなり初心者が多かったようで大損してしまった人も多かったようですね。個別株とは難しいのです。

モノにするのに時間がかかります。

さて、個別株は難しいと言っても、何が難しいのでしょうか?

個別株が難しい理由とは?

基本的にリスクが高く危険

個別株の難しさはリスクが高いことです。信用取引などでレバレッジをかければあっという間に破産してしまいます。

こんなにリスクが高い投資でありながら、まともに銘柄分析もしないまま、スマホでぽちぽちと株の売買ができてしまうのは、長年株をやっている筆者からすれば狂気の沙汰です。

個別株は安定ファンドなどと違い、1日で-5%、-15%など平気で動きます。

そんな個別株に全力投資してしまい人生を変えようとする人が後を絶ちません。

このような人生を賭けた投資をしてしまう人の多さが、株式投資がギャンブルと呼ばれてしまう所以だとも思います。

基本的には筆者が個人が個別株投資に取り組むことはおすすめしません。

あまりにも難易度が高すぎるためです。難易度が高いのですから、それ相応の努力は必要です。

しかしどういうわけか、これもメディアの影響かと思いますが、あまりにも簡単に億万長者になってしまったといった英雄をテレビなどで取り上げ持ち上げてしまうせいで、

株式投資は簡単であるとの認識を国民に植え付けてしまったのではないかと思います。

それが原因で、堅実に複利で資産額を伸ばしていくという投資の基本知識が国民からすっぽり抜け落ちているように思います。

しかし、実際にテレビに出演した本当に株式投資で大金持ちになった人たちは、株式投資の才能があり、且つ死ぬ思いで努力をした人達です。

その点を履き違えてはいけないと思います。

プロスペクト理論が人間心理を支配している(そして大損した人に対してメシウマと喜ぶ習性)

投資家も一人の人間です。

そのため、プロスペクト理論が大きな重しとなって投資家に影を落とします。

プロスペクトとは英語のProspectのことであり、期待や予想、見込みなどのニュアンスを持つ。プロスペクト理論はリスクを伴う状況下での判断分析として、米カーネマン氏らが1979年に公表した論文のタイトル名。

プロスペクト理論により、従来の投資効用理論では説明のつかない投資家の判断行動が現実に即した形で解明された。例えば、投資家は収益よりも損失の方に敏感に反応し、収益が出ている場合は損失回避的な利益確定に走りやすい。一方、損失が出ている場合はそれを取り戻そうとしてより大きなリスクを取るような投資判断を行いやすいとされる。

プロスペクト理論は行動ファイナンスや行動経済学と呼ばれる心理学の要素を応用した新たな経済学の分野を切り開いたとして、同氏は2002年のノーベル経済学賞を受賞している。

参照:野村證券

つまり、含み益が出ている場合は早く利益確定を行い、含み損が出ている場合は塩漬けするという行動を取りやすいということです。

個別株投資で利益を得るための鉄則は損小利大です。損失は小さく抑えて、利益は大きく伸ばすということです。

しかし、プロスペクト理論にはまると利小損大となります。

少しでも含み益になると利益を確定して、含み損となれば放置して傷を深くしていくのです。

バブル期に投資をして10分の1になっても保有し続けている年配の方が多くいらっしゃることからも、プロスペクト理論を克服するのは難しいのです。

また、人間が面白いのは自分の取引のほか、他人の取引を見て損失を抱えてしまった人を見ると喜ぶ習性があります。

これは人間は愚かだという気はありません。筆者も無意識に喜んでしまっているからです。人間の心理は難しいですし、自分の深層心理をコントロールするのは本当に難しいですね。筆者は間違いなく個別株投資は向いていません。

うまくいっても微益で終わると思います。

個別株の中長期保有の難しさ

具体的に、株式投資は長期保有なら大丈夫といった意見もちらほら聞きます。

なぜこのような言説が主流になったかと言うと、非常にわかりやすいのですが、これは米国株が数ある暴落を経験しながらも株価指数が上昇を続けたからに他なりません。

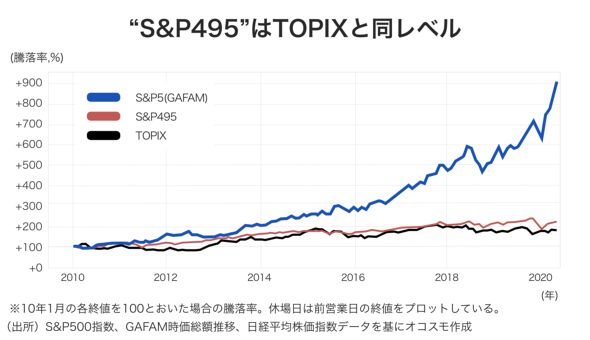

しかし、長期で保有して良かったのはアマゾン、アップルなど、一部の銘柄であり、それ以外の銘柄は屍となっていることがほとんどではないでしょうか?

S&P500でも上位5銘柄のみが以下の通りアウトパフォームしており、他は日本のTOPIXとパフォーマンスが変わりません。

株を長期で保有するのは、保有だけしていればよいということではまずありません。

まず、どの銘柄を長期で保有するのかをしっかり分析する必要があります。

たとえば業績好調であり、商品力が強く、社会を変えるインパクトがあるなど、将来の社会展望を見据えながら投資判断をしていく必要があります。

そして、会社の通知表とも言える決算書は四半期に一度提出されます。

その決算書を吟味し、商品力は健在か、業績はまだまだ伸びそうか、経営陣は変わらず熱心に経営しているか、などを総合的に判断して保有継続を意思決定する必要があります。

必要あれば買い増しを行うなど、長期保有とは買ってほったらかしという投資ではないのです。

上記を怠っているようであれば、宝くじを買うようなものです。

また人気銘柄だから買う、雑誌で特集されていたから買う、などしている投資家は例外なく大損して株式市場からいなくなります。

保有銘柄を塩漬けにして、何十年後かにほぼゼロに近い金額で現金化することになります。

株式の長期保有とは、実に難しい投資なのです。高配当狙いの投資は、元本が毀損し最終的に損失が残る方が多い馬鹿げた投資なので取り上げもしません。

リターンの分布は偏在している(平均利回りはどれくらい?)

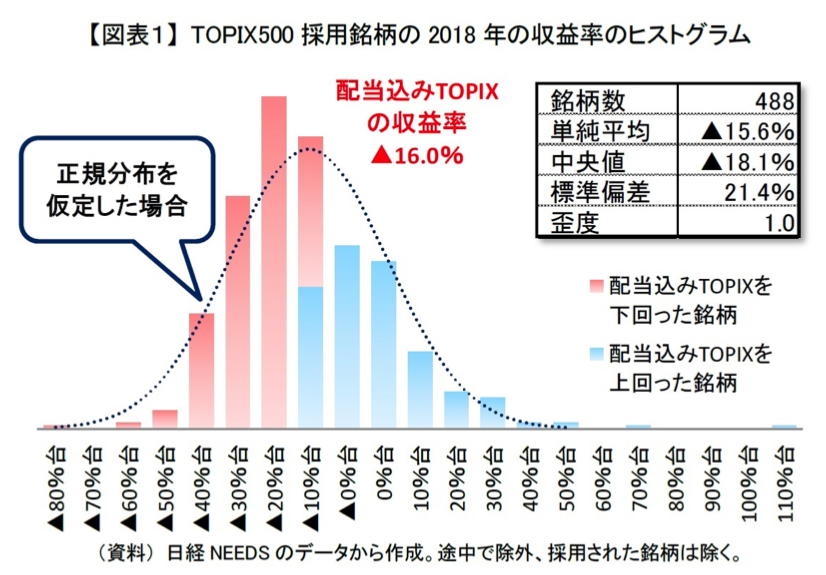

先ほどの話と関連しているのですが、各銘柄のリターンは正規分布のようになっているわけではありません。

実際は少数の銘柄が卓越したリターンを出し、多くの銘柄は平均以下のリターンしか出せないのです。

以下は2018年のTOPIXの各銘柄のリターンをプロットしたものです。

TOPIXの平均リターン以下の銘柄が半分以上分布していることがわかります。

つまり、一部のスター銘柄によって株式市場は成長しているということです。

そのスター銘柄を選び出すことができなければ、損失を被るということです。

確固たる銘柄選択術を有していなければ、株式市場からカモにされてしまいます。

短期トレードの難しさ

短期トレードも当然難しく、株式市場の状況を常に把握して、株の需要と供給を見極めつつ、緊張感を持ってトレードする必要があります。

デイトレであれば一日中相場に張り付いている必要がありましし、スイングトレードでも毎日の相場動向、銘柄動向、決算情報など時間がどれだけあっても足りないくらいです。

筆者の友人のトレーダーは決算期になると何百社と決算を精査するようです。人それぞれスタイルは異なりますが、各人が命を賭けて努力しているのは間違いありません。

投資の難しさの本質

上記で長期保有、短期トレードの場合の株式投資の難しさについて例を出しましたが、投資の難しさの本質というものがあります。

例えば投資をするにあたり様々な投資手法を学び、指標を学び、チャートの形を覚え、実践に移し努力を継続していくと思います。

しかし、それだけではダメなのが株式投資です。株式投資に限らず投資とは、常に新たな状況に適応していく必要があるということです。

試験で言えば常に過去の知識をフル稼働させた応用問題を常に解いているということです。マーケットは常に進化していて、投資家自身もマーケットを超える進化をしていかなければ、投資で利益を獲得するなど夢のまた夢ということです。

過去の問題集だけを解いていても、大きな成果は出せません。相場に適応し、常に自分自身をアップデートして、勝負どころを見極める必要があるのです。

個別株より投資信託やETFなどが良いのか?

上記で株式投資の難しさを筆者の経験から書きましたが、個別株が難しいので投資信託を買うというのは一つの良い選択肢だと思います。

株式相場のことを常に考えているプロに投資は任せたいものです。

個別株はインデックスに勝てない?

そして、今流行しているのがインデックスファンドです。

米国のS&P500に連動するETFが非常に人気です。それらに投資をする彼らの合言葉が「米国株は絶対に上昇するからいつでも買いだ」です。

しかし、それは本当なのでしょうか?筆者は非常に懐疑的であり、これまで30年間実行されてきた金融緩和により米国株はたしかに上昇してきました。

しかし、金融引き締めが起こり、今後は2020年のような規模の金融緩和は起きない可能性も残されています。

最終的に米国株は上昇するかもしれませんが、明らかに世界の様相が変わってきています。

過去と同じようなリターンを生むと誰が決めたのでしょうか?

過去の奴隷になってはいけません。市場は常に進化し、新たなものを生み出します。10年前には暗号通貨はまだ知れ渡ってはいませんでした。

しかし、今やドルからの逃避先としてポジションを確立していくと言われている代表資産です。

アクティブ型とパッシブ型(=インデックス型)の投資信託の違いとは?どちらのファンドがおすすめか徹底比較。現実を知っていれば大損地獄も回避可能

アクティブ投信の成績も鵜呑みにできない

日本のアクティブ投信に関しては体たらくを続けており、とてもおすすめできる代物ではありません。以下の記事を参考にしてみてください。

少しだけ内容を抜粋しますが、アクティブ投信は手数料が高くてリターンが低いという散々な結果となっています。(金融庁資料より)

| 分類 | 5年累積リターン平均 | ファンド数 |

| 全ファンド(パッシブ) | 22.60% | 450 |

| 全ファンド(アクティブ) | 9.70% | 3029 |

| 国内株式 (パッシブ) | 40.0% | 131 |

| 国内株式(アクティブ) | 30.9% | 526 |

| 先進国株式(パッシブ) | 37.0% | 63 |

| 先進国株式(アクティブ) | 12.0% | 415 |

| 新興国株式(パッシブ) | 15.2% | 22 |

| 新興国株式(アクティブ) | 12.8% | 220 |

| グローバル株式(パッシブ) | 32.6% | 2 |

| グローバル株式(アクティブ) | 8.2% | 34 |

まとめ

個別株投資の難しさについて、解説しました。

基本的には、個別株投資を志すのであれば、フルタイムでやるくらいの覚悟が必要ですし、副業でやっても良い代物ではありません。

本業でできないのであれば、相場で命を賭けている投資家に資産を運用してもらうなど、考え方は様々ありますので検討してみましょう。

(関連記事)