当ブログでは様々な投資信託を分析しています。

本日分析するのは「GSフューチャー・テクノロジー・リーダーズ」です。愛称はネクストウィンの名称で親しまれています。

名前にGSと記載されているとおり、ゴールドマンサックスアセットマネジメントが運用を行っています。

本日はネクストウィンについて詳しく分析していきたいと思います。

ネクストウィン(=nextWIN)の特徴とは?

では、まずネクストウィンの特徴についてみていきたいと思います。

投資対象は世界の株式!兄弟ファンドのネットウィンとの違いとは?

ネクストウィンが投資をする銘柄は世界の株式です。

主としてテクノロジーの活用または発展によって恩恵を受けて将来のリーターになると期待される企業の株式へ投資を実行するとしています。

ちなみに非常に名前が似ているネットウィンは米国の成長株に投資する投信です。

→ 【2023〜2024年】ネットウィン(netWIN GSテクノロジー株式ファンド)はどこまで上がる?今後の見通しに加え掲示板での評判や口コミを含めてチェック!

ネクストウィンには似た名前の兄弟ファンドであるネットウィンがあります。

ネットウィンは米国のテクノロジー企業を対象に投資を行います。

ネクストウィンは世界の株式なのでテーマは同じですが投資対象が異なります。

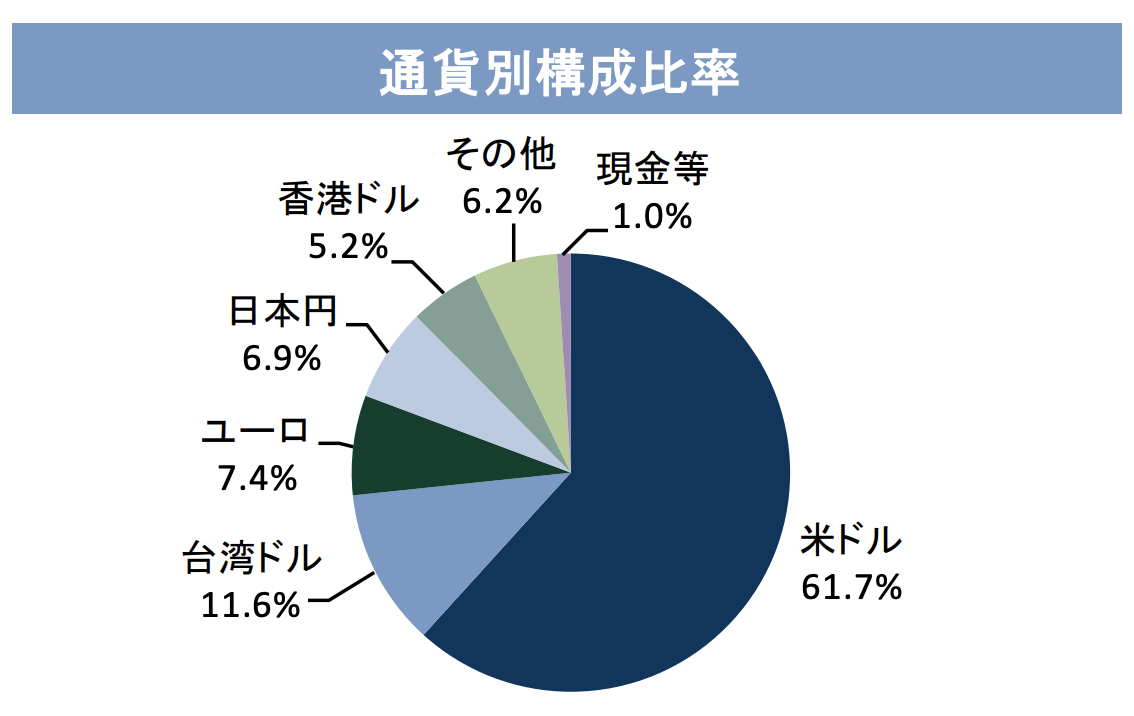

Aコース(限定為替ヘッジ)とBコース(為替ヘッジ)とは?

ネクストウィンには2つのコースが存在します。

Aコースは基準価額の米ドル相当分についての為替ヘッジを行います。他の通貨持に関しては米株と当該通貨間の為替リスクを負うことになります。

以下の通り60%程度は米株です。つまり米株と台湾ドル、香港ドル、ユーロとの為替リスクを負うことになります。

Bコースは為替ヘッジをしないパターンです。

円安が進めばリターンは向上しますし、円高が進めばリターンが下落するということになります。

2024年2月現在、1ドル150円近辺まで円安が進んでいます。

今後は米国の景気後退が進むにつれて米金利の下落を伴って円高に進みリスクの方が高くなっています。

筆者としては限定ヘッジバージョンの方をおすすめしたいと思います。

ネクストウィンの構成上位銘柄

最新の2024年1月末時点の構成上位銘柄は以下となります。

| 銘柄名 | 国 | 業種(セクター) | 比率 |

| マーベル・テクノロジー | 米国 | 情報技術 | 3.20% |

| モトローラ・ソリューションズ | 米国 | 情報技術 | 3.00% |

| ワークデイ | 米国 | 情報技術 | 2.90% |

| KLAコーポレーション | 米国 | 情報技術 | 2.90% |

| データドッグ | 米国 | 情報技術 | 2.90% |

| ハブスポット | 米国 | 情報技術 | 2.80% |

| パロアルト・ネットワークス | 米国 | 情報技術 | 2.50% |

| ダイナトレース | 米国 | 情報技術 | 2.50% |

| ケイデンス・デザイン・システムズ | 米国 | 情報技術 | 2.40% |

| メルカドリブレ | ブラジル | 一般消費財・サービス | 2.40% |

過去からの推移は以下となります。

| No. | 2024年1月末 | 2023年10月末 | 2023年7月末 | 2023年4月末 | 2022年12月末 | 2022年9月末 |

| 1 | マーベル・テクノロジー | モトローラ・ソリューションズ | マーベル・テクノロジー | モトローラ・ソリューションズ | キンディー・インターナショナル | パロアルトネットワークス |

| 2 | モトローラ・ソリューションズ | KLAコーポレーション | ワークデイ | ユナイテッド・マイクロエレクトロニクス | KLAコーポレーション | ケイデンス・デザイン・システムズ |

| 3 | ワークデイ | ネットイーズ | KLAコーポレーション | ハブスポット | モトローラ・ソリューションズ | オン・セミコンダクター |

| 4 | KLAコーポレーション | マーベル・テクノロジー | データドッグ | マーベルテクノロジー | ケイデンス・デザイン・システムズ | モトローラ・ソリューションズ |

| 5 | データドッグ | データドッグ | モトローラ・ソリューションズ | KLAコーポレーション | ハブスポット | KLAコーポレーション |

| 6 | ハブスポット | ワークデイ | ハブスポット | メルカドリブレ | ユナイテッド・マイクロエレクトロニクス | SBAコミュニケーションズ |

| 7 | パロアルト・ネットワークス | アリスタネットワークス | ネットイーズ | ワークデイ | メルカドリブレ | ビアビ・ソリューションズ |

| 8 | ダイナトレース | メルカドリブレ | アディエン | ネットイーズ | ダイナトレース | ハブスポット |

| 9 | ケイデンス・デザイン・システムズ | ユナイテッド・マイクロエレクトロニクス | ダイナトレース | アディエン | ヴィーナステック・グループ | マーベル・テクノロジー |

| 10 | メルカドリブレ | ゼットスケーラー | パロアルト・ネットワークス | ケイデンス・デザイン・システムズ | インフィニオンテクノロジーズ | アトラシアン |

ある程度同じ銘柄となっているということから長期投資をしていることが分かりますね。それぞれの銘柄の詳細は以下となります。中国と米国のテクノロジー企業がほとんどをしめていますね。

大型のテクノロジー企業というよりは、2020年に盛り上がったグロース銘柄が上位を占めているという感じですね。

手数料

手数料体系は以下となります。

購入手数料:3.3%

信託手数料:年率1.7875%

ネクストウィンの運用実績(=リターン)基準価額チャート

では肝心の運用実績についてみていきたいと思います。以下は本来のファンドの実力を図るために為替ヘッジありを掲載しています。

為替ヘッジあり

2022年は実に-47%を記録し、2020年〜2021年のバブルで掴んだ利益を全て吐き出してしまいました。

ネットウィンと同様、2021年後半から下落に転じていますね。基準価額は12000円とバブルを全て吸収した割に、4年で20%程度のリターンしか出ていません。

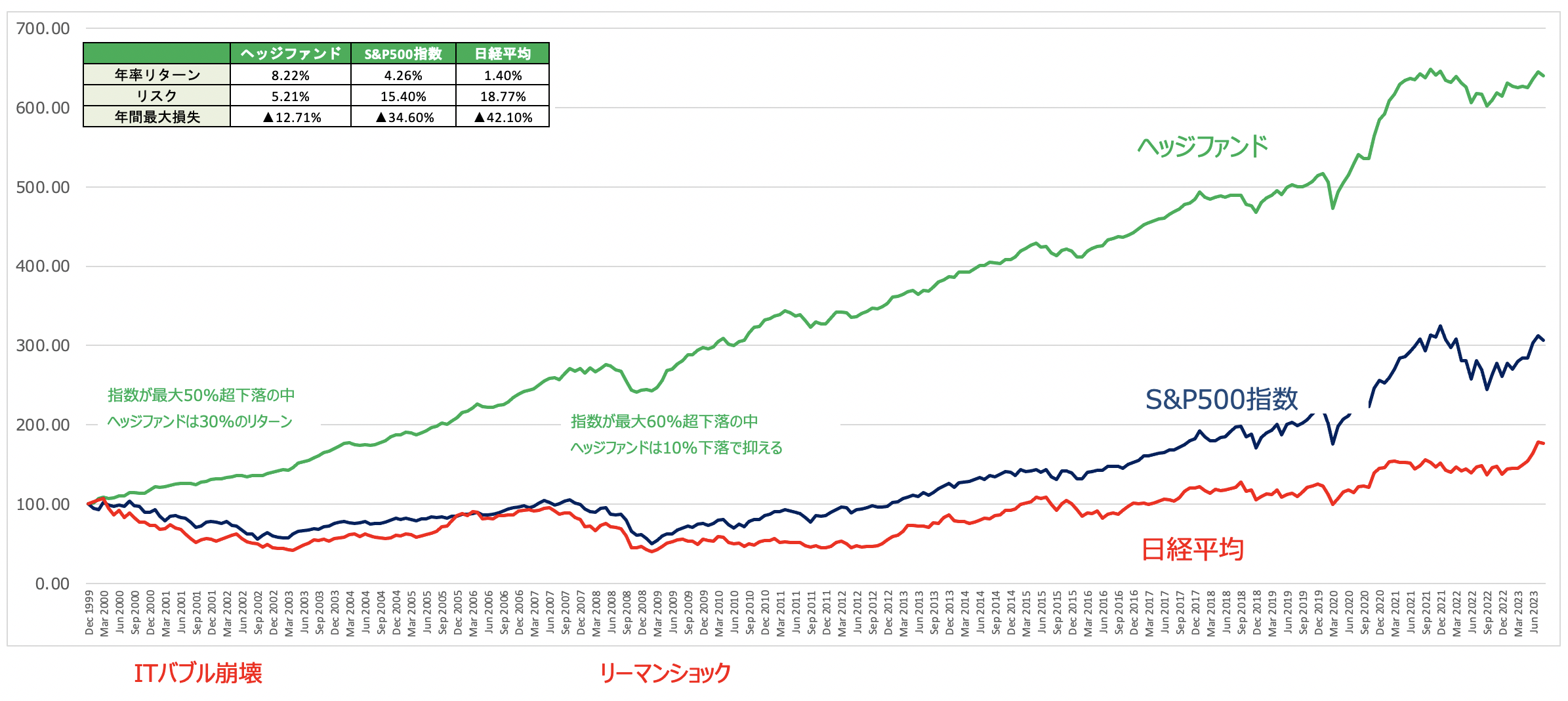

やはり下落耐性に問題があります。プラスは少なくとも、とにかくマイナスを出さずにリターンを重ねられるファンドを選ぶべきなのです。

【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

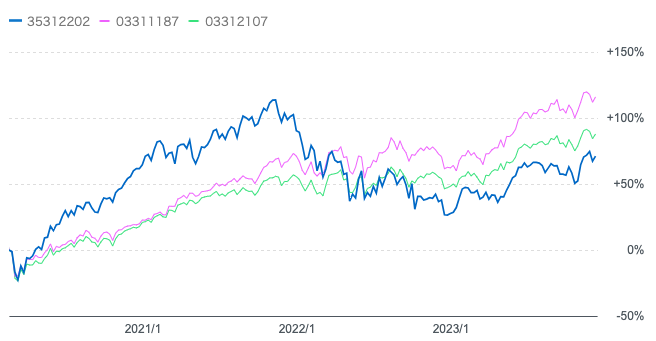

では、様々な指数と比較して高いリターンを実現しているかを確認していきたいと思います。

ネクストウィンは各指数に対してアクティブリターンを取れている?

ネクストウィンはインデックスに対してプラスのリターンを狙うアクティブファンドです。

→ アクティブ型とパッシブ型(=インデックス型)の投資信託の違いとは?どちらのファンドがおすすめか徹底比較。現実を知っていれば大損地獄も回避可能

そのため、重要なのはネクストウィンがインデックスに対してプラスのリターンをだせているかどうかという点になります。

今回はネクストウィンと、全世界株式インデックスとハイテク株中心のナスダックと米国の平均指数であるS&P500指数と比べていきたいと思います。

今回はApple to Appleで比べるために全て為替ヘッジなしバージョンで比べています。

青:ネクストウィンH無し

赤:S&P500指数 (円建)

緑:全世界株式 (円建)

残念ながら米国にも全世界株式のインデックスに対して劣後した成績となっています。

特に全世界の平均である全世界株式インデックスに対しても負けているのはアクティブファンドとしては厳しいですね。

ヘッジファンドなど、暴落を回避し堅実なリターンを継続することでインデックスを上回ってきた実績を持つセクターも運用をする上で視野に入れるべきでしょう。

【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説

掲示板での口コミや評判は?

では口コミや評判について見ていきましょう。

成績が悪いからなのか、なかなか口コミも出てこなかったのですが少ないながら以下を掲載しておきます。

Yahoo掲示板

アクティブファウンドばっかりで草 GSフューチャーとか管理費用2%ぞ。高すぎだろ。 米金融引き締めに警戒感:日本経済新聞

Yahoo掲示板

見切り付けてよかった。

Yahoo掲示板

只今大損中。

Yahoo掲示板

ダイワに騙された‼️

金融引き締めとリセッションで今後の見通しも厳しい

重要なのは今後の見通しかと思います。ネクストウィンが沈んでいる原因はマクロ要因によるものです。

現在、パンデミック対策で世界中でお金をばらまいた結果強めのインフレが発生しています。

特に米国では40年ぶりのインフレが発生して国民生活を苦しめています。

中央銀行の至上命題は雇用の最大化とインフレを適温の2%におさえることなので、積極的な金融引き締めを行っています。

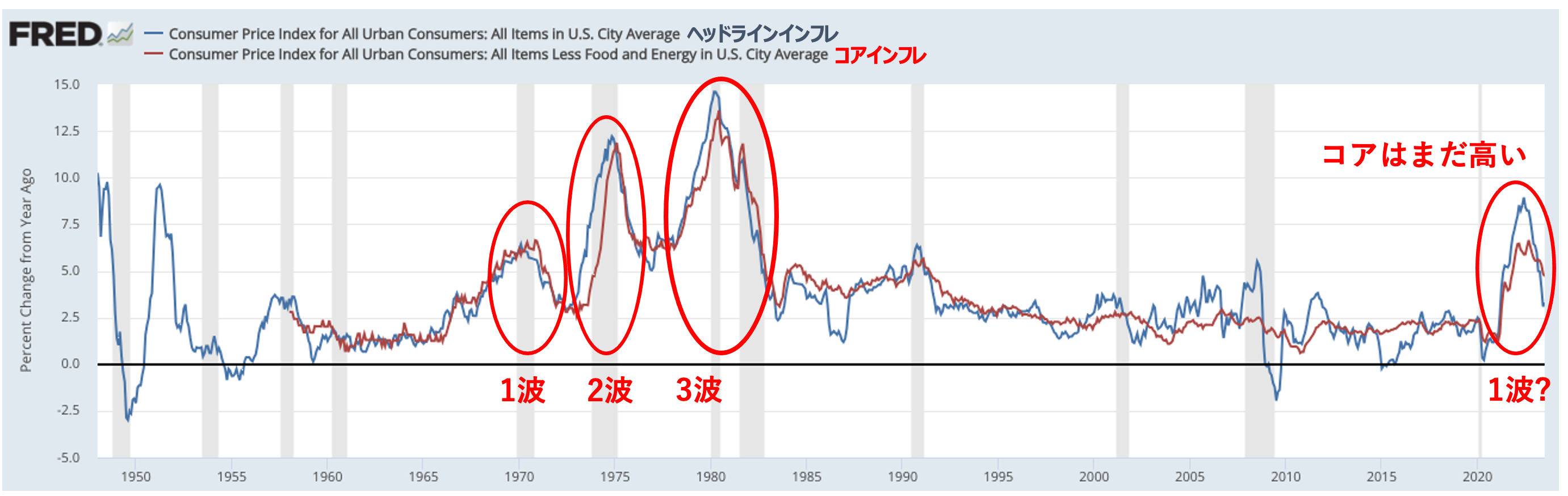

2023年になって年率3%台まで沈静化しましたが、依然として賃金や家賃などの粘着性の高いコアインフレは4%程度と非常に高くなっています。

そもそもインフレ率の低下はエネルギー価格の下落に牽引されたものでしたが、エネルギー価格は上昇に転じています。

中東戦線が拡大したらインフレ2波到来は確定的なものになりますね。

今後、1970年代のようにインフレが2波、3波と襲ってくる確度は高まってきています。

インフレが何度にもわたって訪れると、金融引き締めを継続しながら強化していかなければいけません。

アベノミクスを思い返していただければ分かりますが、金融緩和は株価によってプラスですが金融引き締めは全く逆です。

2020年から2021年は金融緩和と社会変革によるデジタル化の加速でハイテク株の株価は上昇していきました。

しかし、現在は金融引き締めで成長率も減速しているので巻き戻しが発生しているのです。

今まで当ブログで紹介してる以下のファンドと同じですね。

紹介済みファンド

このようにテーマ型の投信は伸びる時は勢いよく伸びますが、一度逆風が吹くと株価は暴落していきます。

どのような環境でもリターンを積み上げていけるファンドを筆者としてはおすすめしたいです。

どのような環境でもリターンをあげることができるファンドを以下でまとめていますので参考にしていただければと思います。

まとめ

今回のポイントを纏めると以下となります。

ポイント

- 世界のハイテク企業に投資

- 2021年以降の株価は下落基調

- 為替ヘッジは今後はした方がよい

- 今後も見通しは明るいわけではない