今回はまたも巷で色々と名前を聞くファンドを投資歴の長い筆者の目線で考察していきたいと思います。

これまで様々な投信を紐解いて分析してきましたが、ページビューが非常に多く、需要があるのだなと感じます。

今回はベイリー・ギフォード世界長期成長株ファンド 『愛称:ロイヤル・マイル』を取り上げます。

どのようなファンドなのでしょうか?今から投資するにはどうなのでしょう?

関連記事:

ベイリー・ギフォード世界長期成長株ファンド 『愛称:ロイヤル・マイル』とは?

あまりにも名称が長すぎるので、ここからは「ロイヤル・マイル」と呼ばせていただきます。

ベイリーギフォード社の投資哲学を実践するファンドとされていますが、ベイリーギフォード社とはどのような会社なのでしょうか?

ベイリーギフォードは100年以上前に設立されたパートナーシップ制の資産運用会社です。弊社は1989年に三菱UFJ信託銀行(旧東洋信託銀行)との間で合弁会社を設立しました。日本の運用・助言資産残高の全ては三菱UFJ信託銀行グループを経由したものとなっており、同グループを通じて数多くの日本お客様に弊社プロダクトにご投資いただいていることを幸運に思っています。

ベイリーギフォードでは投機ではなく、長期投資を行います。弊社における株式の投資哲学では成長性に焦点を当て、またグローバルの視点を取り込みます。独自のファンダメンタルズ分析が、長期に亘るボトムアップによる銘柄選択の成功の鍵を握ります。英国エディンバラを本拠に、知的好奇心と厳格さを共存させたアプローチを効果的に実践しています。私たちのプロセスでは、投資アイデアの共有や活発な討論が極めて重要な役割を果たします。弊社はこれまで内部成長のみによりビジネスを着実に伸ばしてきました。今日では、株式特化型、債券特化型、マルチアセットのポートフォリオを世界中のクライアントのために構築し、運用・助言資産残高は52兆816億円にのぼります。(2021年9月末現在)

運用・助言残高は52兆816億円とは大規模ですね。三菱UFJ国際投信と手を組み同社の運用商品を日本でも展開したということですね。

日本チームはあまり所謂エリートが携わっているとも感じないです。

掲示板等でのロイヤルマイル(=ベイリー・ギフォード世界長期成長株ファンド)の評判や口コミ

評判よりも本質を見て自分で判断すべきですが、筆者も少し気になったので収集してみました。

まぁ、金融引き締めなので最近の暴落の話題が多いですね。

Twitterの口コミ

ベイリー・ギフォード『ロイヤル・マイル』、ついにコロナ禍前くらいまで落ちたか。

いくら長期投資だからって言っても、個人と企業は「長期」の時間軸が違うから、キツいなー。

— 野良投資家Q (@nora_q_inv) May 14, 2022

Twitterの口コミ

[Bloomberg] ベイリー・ギフォードに打撃を与えたハイテク株の下落は、英国の年金基金のグループをボラティリティにさらすリスクがあります... https://t.co/C0KPgdc20t

— ワールドニュース of ビジネス/株式/FX/仮想通貨 (@money_and_biz_) February 23, 2022

Twitterの口コミ

ベイリーギフォードの投資信託、ARKみたいに大幅下落していて、なかなかつらい…

(とはいえ、長期でみれば期待できるのかな?とも思ってますが)

— うきひこ (@uqihiko) February 17, 2022

口コミ①

ひどいリターンや💢

外国株式積立インデックスにしておいたらよかった。。。

口コミ②

1年半くらい前に購入したけど全くもってマイナス

買い足した方がいいのか放置して上がるのを待つか…どうしたらいいんだろ

口コミ③

上がったのほとんど見たことなあな。

やるきねーのかよ

その他の口コミは以下です。かなり皆さん苦しんでいらっしゃいますね。

<Yahoo!掲示板>

ベイリーギフォードのロイヤルマイルを買うなら、メットライフのライフインベストも悪くないかも。ファンドの信託手数料より安い。

まっ、保険なんでほかの手数料かかるかもしれないが。 pic.twitter.com/NMfPjMj9eG— プロイセン公爵 (@tanielyoyo) October 31, 2021

2022年9月に設定した「ベイリー・ギフォード世界成長企業戦略/SMT.LN外国投資証券ファンド 〈愛称:クロスオーバー・グロース〉」の基準価額が7,000円下回る

他のファンドより、直近の下げがキツい

2月22日の基準価額は6,989円(前日比▲4.6%)#投資信託#ベイリーギフォード#三菱UFJ国際投信

— CrvenaZvezda (@CrvenaZvezdaJP) February 23, 2022

ホント底抜けだなー。どうしたんだ、ここ。落ち方がエグすぎる。

ベイリー・ギフォード世界長期成長株F【03311191】:銘柄詳細:投資信託 - Yahoo!ファイナンス https://t.co/Hb2wsOiJDO

— 野良投資家Q (@nora_q_inv) February 15, 2022

ベイリー・ギフォードの『ロイヤル・マイル』、2ヶ月で25%くらい下落してないか。大丈夫か、ここ。

— 野良投資家Q (@nora_q_inv) January 25, 2022

ロイヤルマイルの投資戦略とポートフォリオ

投資手法は「成長株長期投資」です。10年先を見据えた投資を100年以上実施してきたとのこと。

ロングターム・グローバル・グロース戦略(LTGG戦略)となんだか凄そうな名前の投資戦略を実行しているようです。

Morningstar Award “Fund of the Year 2020”「国際株式型(グローバル)部門」でも最優秀ファンド賞を受賞しています。

具体的な運用成績は後半で確認していきます。最新までの構成上位銘柄の推移は以下となります。

| 2024年1月末 | 2023年10月末 | 2023年7月末 | 2023年4月末 | 2022年11月末 | 2022年8末時点 | 2022年2末時点 | |

| 1 | NVIDIA CORP | AMAZON.COM INC | NVIDIA CORP | NVIDIA CORP | AMAZON.COM INC | TESLA INC | AMAZON.COM INC |

| 2 | AMAZON.COM INC | NVIDIA CORP | AMAZON.COM INC | AMAZON.COM INC | MODERNA INC | AMAZON.COM INC | TESLA INC |

| 3 | PDD HOLDINGS | PDD HOLDINGS | TESLA INC | KERING | ASML HOLDINGS NV | MEITUAN-CLASS B | NVIDIA CORP |

| 4 | ASML HOLDING | TESLA INC | ASML HOLDING | ASML HOLDINGS NV | TESLA INC | KERING | ASML HOLDING NV |

| 5 | ATLASSIAN CORP-CL A | ASML HOLDING | DEXCOM INC | DEXCOM INC | NVIDIA CORP | NVIDIA CORP | KERING |

| 6 | SHOPIFY INC | ATLASSIAN CORP-CL A | KERING | MODERNA INC | KERING | ASML HOLDING NV | TENCENT HOLDINGS LTD |

| 7 | DEXCOM | TRADE DESK INC/THE | ADYEN NV | TESLA INC | PINDUODUO INC | PINDUODUO INC-ADR | ILLUMINA INC |

| 8 | INTUITIVE | DEXCOM INC | MODERNA INC | PINDUODUO INC | DEXCOM INC | TENCENT HOLDINGS LTD | MEITUAN-CLASS B |

| 9 | AMD | KERING | PDD HOLDINGS | MEITUAN-CLASS B | MEITUAN-CLASS B | ATLASSIAN CORP PLC-CLASS A | ATLASSIAN CORP PLC-CLASS A |

| 10 | NETFLIX | NETFLIX INC | TRADE DESK INC | NETFLIX INC | ILLUMINA INC | MODERNA INC | CLOUDFLARE INC - CLASS A |

エヌビディアが躍進してポートフォリオ1位に躍り出ています。常に上位を争うアマゾンが2位にとなりました。

AI分野でNVDIAは船頭株となっておりAIバブルを謳歌しています。全体の運用成績にどれくらいのインパクトを残しているのかが見ものです。

アマゾンはいわずとしれたECの世界大手です。直近数年はAWSが収益の柱でクラウド企業としての側面が強くなっています。

2021年まではEPS(=1株あたり利益)は右肩あがりに上昇していました。しかしパンデミック用に拡大した設備や人件費が高騰して純損失になりました。しかしAI分野への期待で2023〜2024年は期待で最高値には戻らないものの、回復しています。

Nvidiaはなかでも代表的な銘柄となっています。

2位から8位、そして前回から圏外になってしまったModernaはパンデミックのメッセンジャーRNAワクチンで名前を挙げた会社です。

ワクチンで大きな利益をあげましたが2023年からは通常オペレーションとなっています。

| EPS | |

| 2016 | $▲0.65 |

| 2017 | $▲0.77 |

| 2018 | $▲1.16 |

| 2019 | $▲1.15 |

| 2020 | $▲1.96 |

| 2021 | $28.29 |

| 2022 | $21.59 |

| 2023 | $3.88 |

結果としてモデルナの株価は以下となります、山を作って下落していますね。

モデルナの株価推移

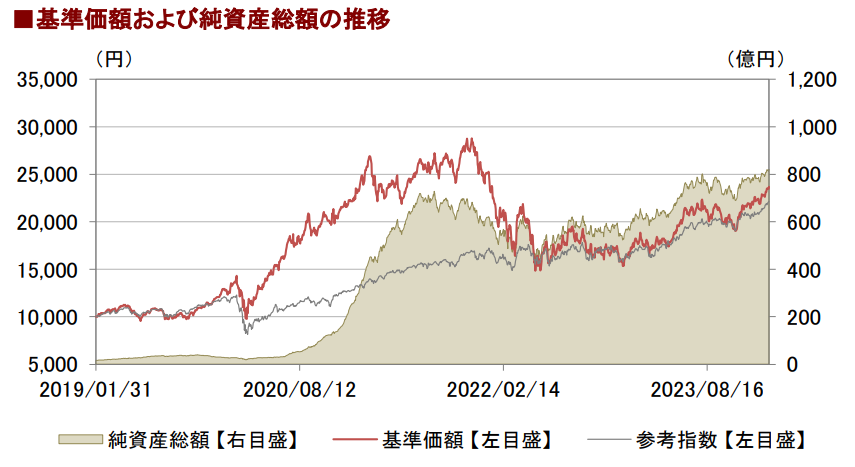

ロイヤルマイルの設定来の基準価額推移

ロイヤルマイルの基準価額を見ていきましょう。2020年に急激に上昇しましたが2022年以降は右肩下がりですね。

2023年はAIバブルと円安もあり大きく反発しています。

純資産総額も落ち込んでいます。以下の図の参考指数は円建ての全世界株式の価格推移です。

まず、2020年3月あたりからの上昇について説明していきたいと思います。右肩上がりに基準価額も純資産も大きく増加していますね。

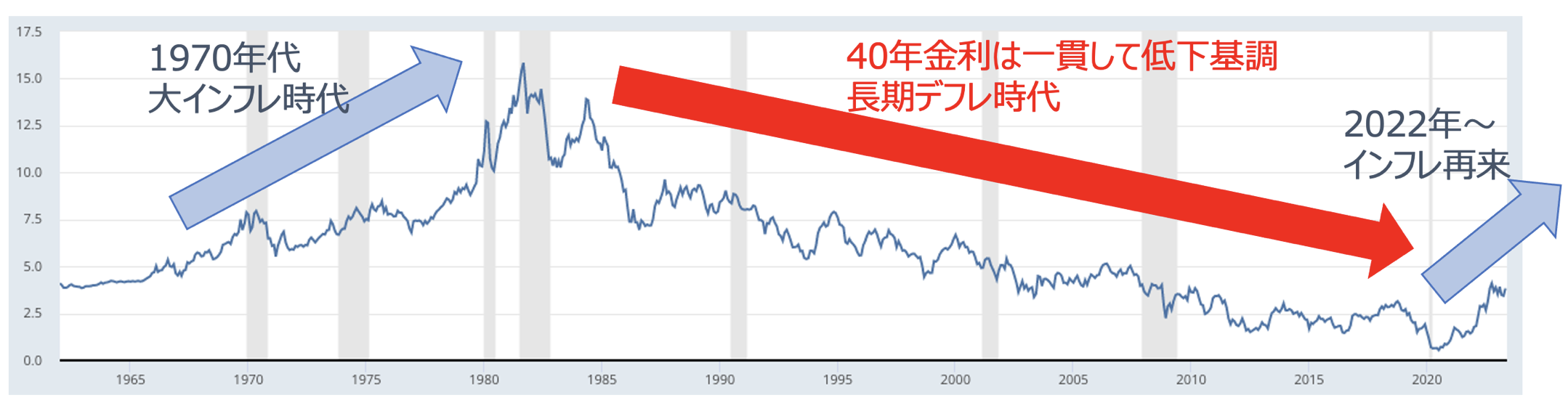

ちょうど歴史上初めてとも言える異次元金融緩和が影響しています。

以下はFederal Funds Rateですが、2020年初頭に急激に金利が下げられました。

アベノミクスを経験しうた方であれば分かると思うのですが、金融緩和というのは株価にプラスに働きます。

債券利回りが低下するので相対的に株式の魅力が高まるのと、単純に貸出金利が低くなるので経済にプラスの影響があるからです。

更に米国政府が空前絶後の規模でばら撒き政策を行い、株式市場に資金が大量に流入していき上がってはいけない株式銘柄も沢山暴騰しました。

長年相場にいますが、投機的に株を買う人にはこれ以上のチャンスはないと言えるくらいの相場でした。

しかし、当然副作用がでてきました。2021年後半からの話です。金融緩和と大規模な財政支出によって強烈なインフレが発生しています。

結果として中央銀行は今年に入ってから金融引き締めを実施して金利を急激に上げています。上図の右端の通り政策金利は急騰しています。

今までの流れが逆流したことにより株価は逆回転を始めました。

ロイヤル・マイルも長期投資戦略ですから、結局は獲得してきたリターンを吐き出してしまっています。

特に成長株を多く組み入れているロイヤルマイルにとっては重しとなっており参考指数である全世界株式と同じリターンまで落ち込んでいます。

運用実績と2024年以降の今後の見通しについて

実際の運用実績を見ていきましょう。実はまだロイヤルマイルは4年程度しか実績がありません。

2020年からですから、最高の相場である2020年、2021年が全面に出てきます。

モーニングスターアワードもこのような短い期間しか投資していない先に賞を与えて良いのかと少し考え込んでしまいましたが続けます。

| 年 | 1年 | 3年(年率) |

| トータルリターン | 33.42% | -0.29% |

| 標準偏差 | 22.43 | 28.88 |

| シャープレシオ | 1.49 | -0.01 |

2022年のリターンが-38.98%と凄まじい下落でした。

インフレを抑制するための果敢な利上げろ量的引き締めによってグロース株が暴落して直撃しています。

ただ2023年は大幅に反発して33.42%と大きく反発しています。

ただ、まだ過去3年でみるとマイナスになっています。ここには円安のリターンの30%が含まれているので銘柄自体の下落は非常に大きくなっています。

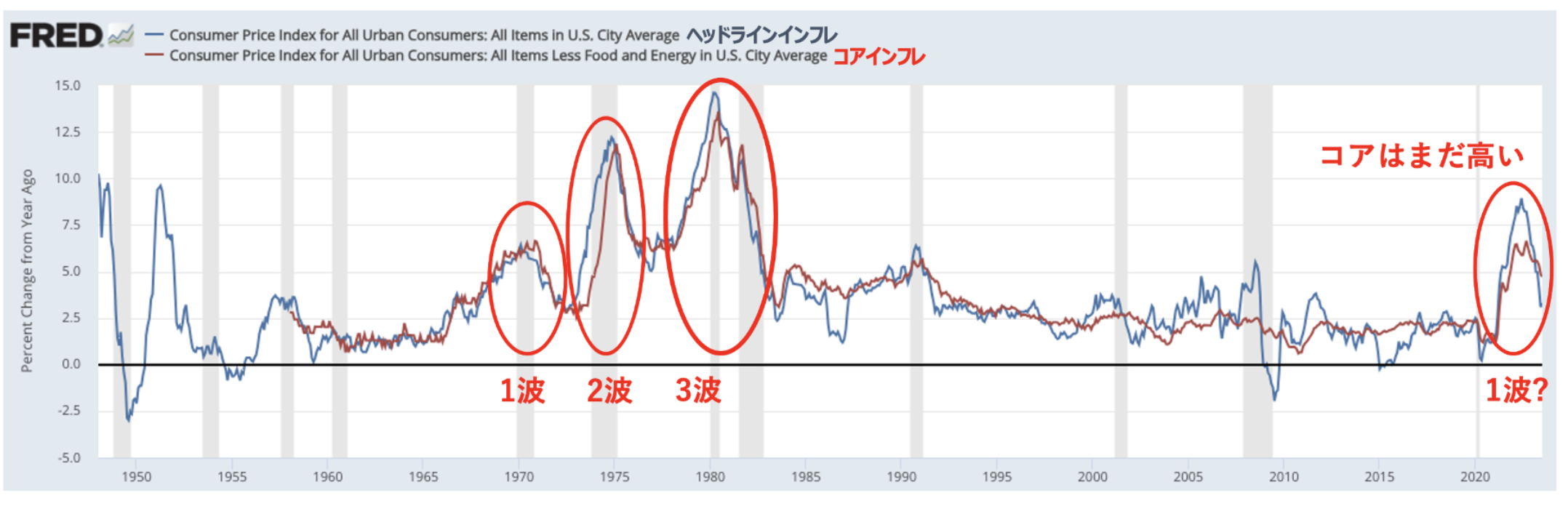

インフレ2波の足音が聞こえてきてる

現在2024年月時点は、まだまだ地獄の入り口かもしれません。

インフレ率は現在3%台まで下がってきましたが、これはエネルギー価格や食品価格急落の影響によるものです。

直近、エネルギー価格も反発しており1970年代のようにインフレ第2波の足音が聞こえてきています。

そのためFRBは2023年度中は金利を下げずに高い水準でキープすると宣言しています。

また、金利もインフレ率が下がってきていもインフレの再燃を織り込んでおり金利は高値を更新する動きを見せています。

以下は米国の10年債金利の推移です。昨年の高値に近づいてきています。

金利が高くなっていくとハイテクグロース株にとっては下押し圧力になります。

以下はハイテク企業比率が30%となっているS&P500指数の推移です。メッキが剥がれて崩れ始めているのがわかります。

インフレというのは一度発生すると粘着して金利は高止まりするものなのです。

歴史が物語るように1970年代も金利は高止まりをつづけ株価は10年トータルして激しい上下動を繰り返しながら横ばいとなっていました。

今後、通常の株式市場に投資するのはリスクが高く、特にロイヤルマイルのように金利上昇に弱いハイテクグロース系銘柄は危険度が高くなっています。

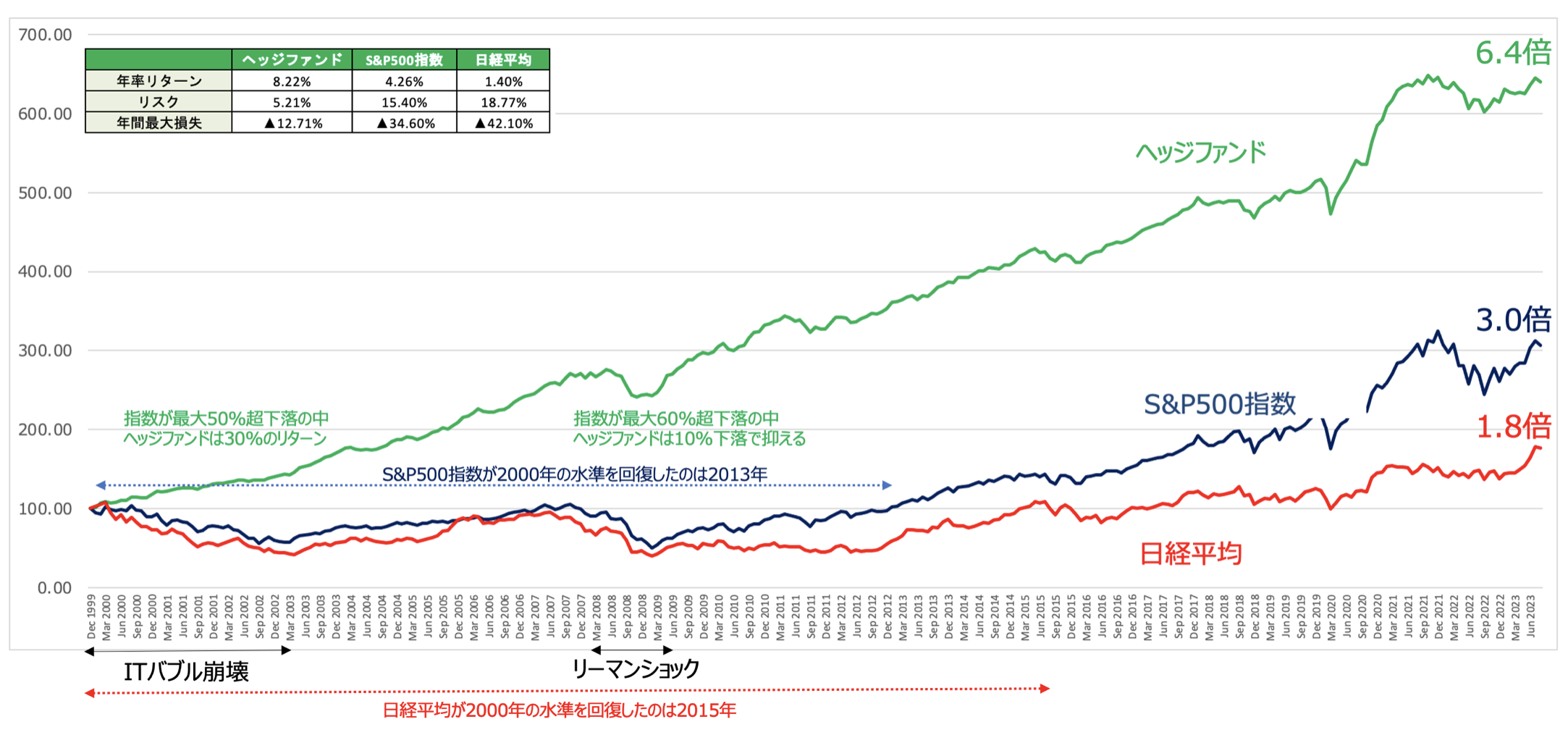

このように株式市場でリターンをだすのが難しい環境の時に期待できるのがヘッジファンドです。

ヘッジファンドは以下の通り株式市場が軟調な時もうまく下落を乗り切りながら右肩あがりで資産を増やしてきており、機関投資家や超富裕層に愛用されています。

不安定で不透明な時代だからこそ本物のプロに任せたいという方におすすめの選択肢です。

以下では筆者が実際に投資しているファンドを含めて魅力的なファンドについて取り上げていますので参考にしていただければと思います。

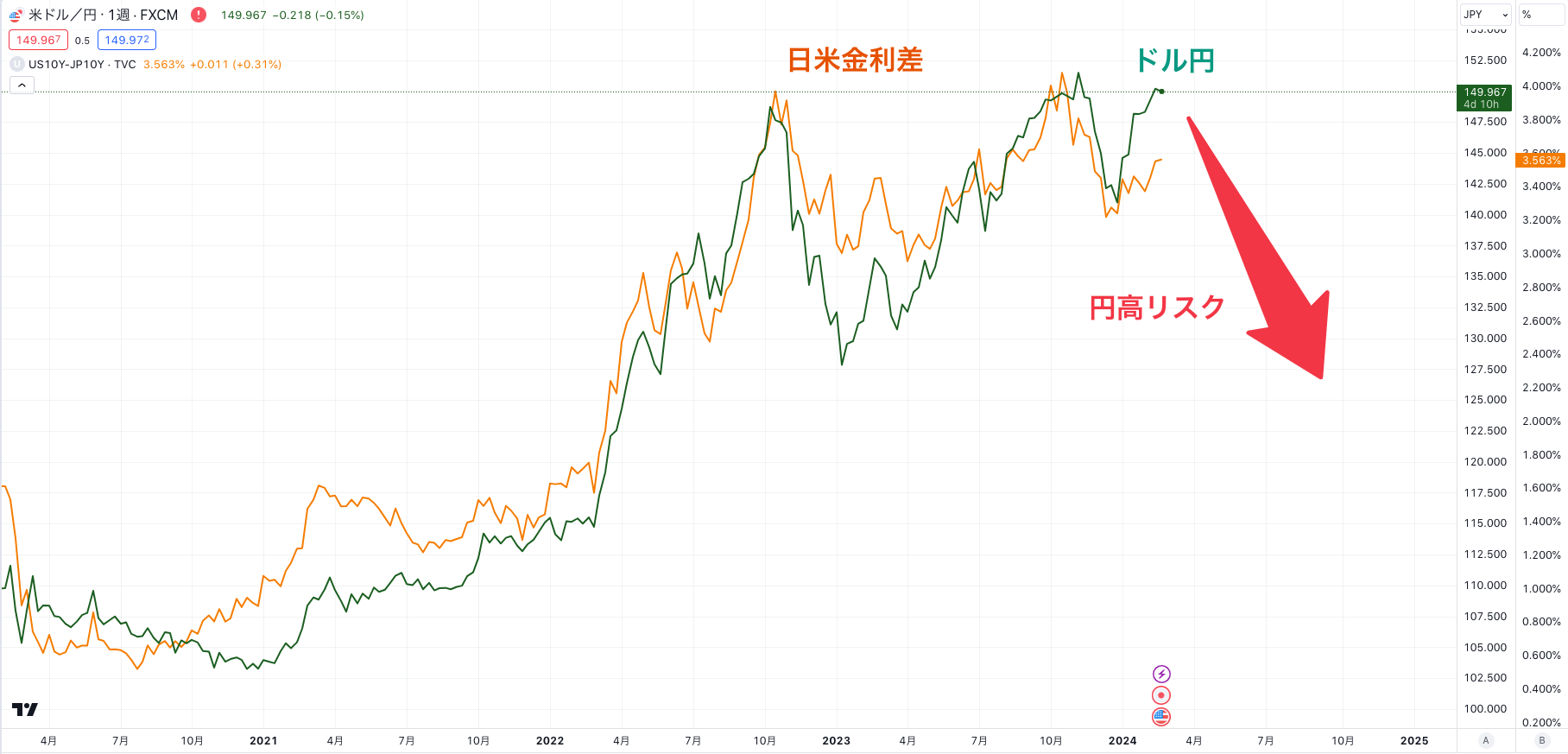

ドル円の急落リスクも控えている

昨年は米国をはじめとして世界中の株価が下落するなかで日米金利差に連動することで円安が急激に進んだことで円建でみるとだいぶ救われていました。

しかし、高金利が続くことで景気は腰折れしていきます。本格的なインフレ2波の前にまず景気後退が訪れるということです。

その時には金利は一時的に下落しますのでドル円も急落することが見込まれます。

また、日銀も植田新総裁のもとYCCの解除ならびにマイナス金利の撤廃などの引き締めを行う可能性があり日米金利差は縮小方向に動いています。

今後、ドル円が下落に転じるとロイヤルマイルには悲惨な結果が待ち受けているということになるのです。

まとめ

ロイヤルマイルについて取り上げました。長期成長株戦略とのことで非常に分析しやすかったです。

成長株で長期投資は筆者は危険な投資だと思っておりますが、当たれば大きいというメリットもあります。

ただし、当たる時期は不況で低金利政策が実行された初期です。

今はその一番遠いところにおり、ロイヤルマイルに急いで投資する理由はないと思います。下落耐性の強い投資先を選ぶようにしましょう。