インベスコ世界厳選株式オープン(愛称:世界のベスト)を今回は取り上げたいと思います。

運用を行うのはインベスコ・アセット・マネジメント株式会社、販売管理などを行うのが三菱UFJ信託銀行となっています。

今回紹介するインベスコ世界厳選株式オープンの他にインベスコ世界ブロックチェーン株式ファンドについても以前とりあげました。

→【世カエル】掲示板で評判のインベスコ世界ブロックチェーン株式ファンドを評価!今後の見通しや口コミを含めて解析。

他の投信も分析していますので、かなりの数がありますが役に立つコンテンツがあるかと思います。

それでは見ていきましょう。

インベスコ世界厳選株式オープン(愛称:世界のベスト)の特徴

それではまずは概要から見ていきましょう。

投資対象は新興国を除く割安株(為替ヘッジあり・なし選択可)

以下の通り、投資対象はエマージング国を除く株式となっています。

日本を含む世界 各国(エマージング国を除く)の株式の中から、独自のバリュー・アプ ローチによりグローバル比較で見た割安銘柄を厳選し投資します。

独自のバリュー・アプローチで、世界株式を購入するわけですが、つまりはバリュー投資を行うということですね。

ポートフォリオマネジャーの腕が問われます。あまりにも幅広い市場をカバーしているので、PERなど簡易的な分析で投資をしていないことを祈ります。

ベンチマークはMSCIワールド・インデックスです。MSCIワールド・インデックスを超えるリターンを目指すことになります。

商品名で言えば、「eMAXIS全世界株式インデックス」がMSCIワールド・インデックスに連動する投信となっています。

「成長」と「配当」と「割安さ」を追い求める運用

インベスコ世界厳選株式オープンは「成長」と「配当」と「割安さ」という観点から銘柄を選ぶとしています。

ただ、正直いって成長つまりグロース企業と割安さを求めるのは言うは易し行うは難しです。

本場米国流にいうとグロース株投資は高く買って、さらに高く売るというのが常識です。

インベスコ世界厳選株式の運用方式は机上の空論であると感じてしまいます。

運用プロセス

割安株を狙っていくということなので、基本的にはファンダメンタルズ分析にて投資対象を決めていくことになると思います。

- 投資アイデアの発掘(企業とのミーティング、グループ内での情報交換、外部アナリストとの情報交換)

- ファンダメンタルズ分析(財務力、経営力、ビジネス評価、バリュエーション)

- ポートフォリオ構築(ボトムアップアプローチ、組み入れ銘柄の評価)

とはいえ、運用プロセスは一般のファンドと変わりません。

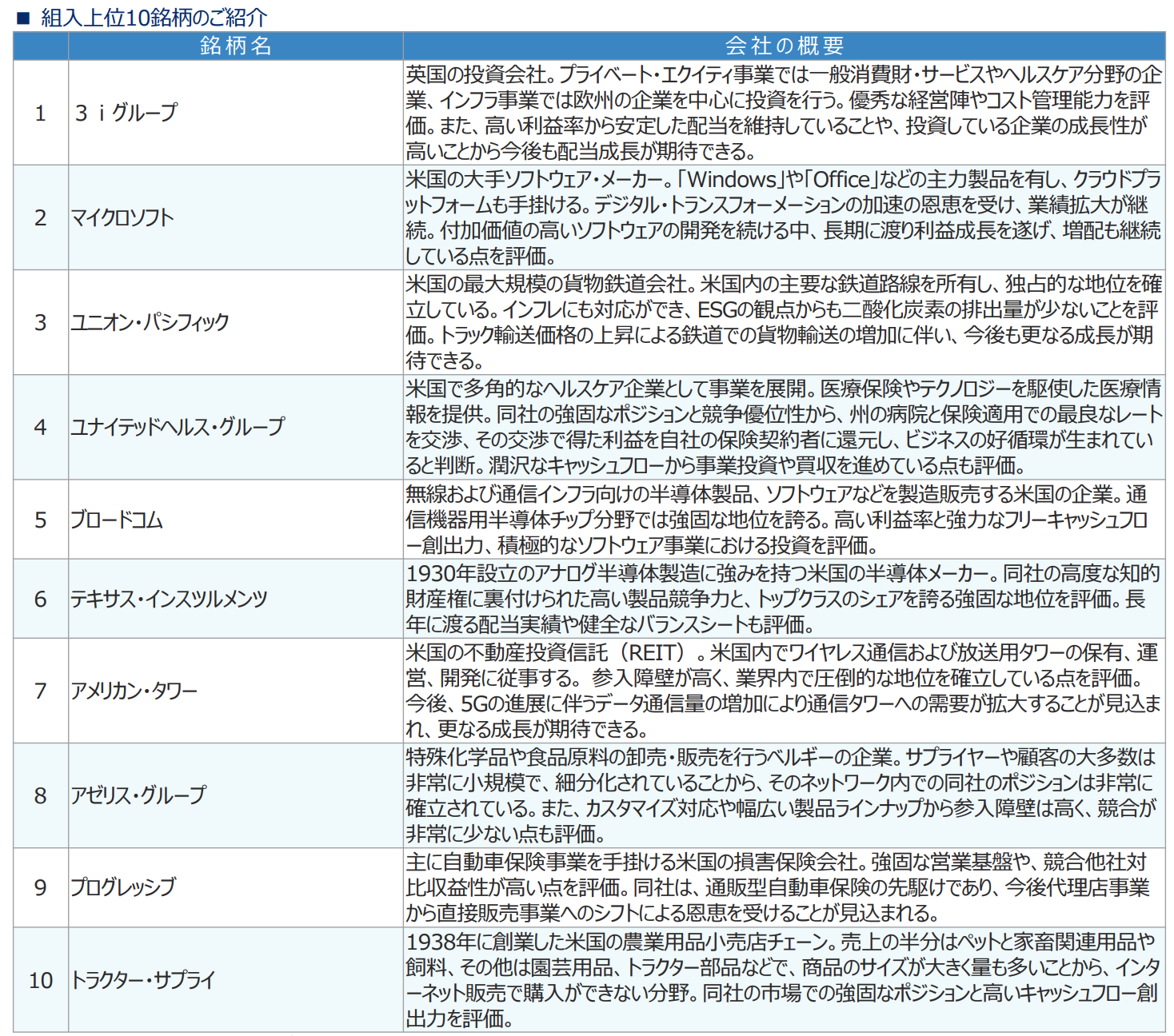

構成上位銘柄

2024年2月末時点での構成上位銘柄は以下となります。

割安株を購入するとあって、流行りの投資をしていません。有名な企業でいうとマイクロソフトくらいでしょうか。

ソフト、アメリカンタワー、ユナイテッドヘルスは王道の投資先ではありますが、それ以外はバリューファンドらしい選択ですね。

前回、分析した2022年10月末時点からの推移は以下となります。さほど変遷がないので長期投資をしているのが読み取れますね。

| 2024年2月 | 2024年1月 | 2023年11月 | 2023年6月 | 2023年2月 | 2022年10月 | |

| 1 | 3iグループ | 3iグループ | 3iグループ | 3iグループ | 3iグループ | 3iグループ |

| 2 | マイクロソフト | マイクロソフト | マイクロソフト | ブロードコム | ベラリア | ベラリア |

| 3 | ユニオンパシフィック | ユナイテッドヘルスグループ | ユナイテッドヘルスグループ | マイクロソフト | AIAグループ | マイクロソフト |

| 4 | ユナイテッドヘルスグループ | ユニオンパシフィック | ユニオンパシフィック | ベラリア | マイクロソフト | アメリカン・タワー |

| 5 | ブロードコム | ブロードコム | アメリカンタワー | アメリカンタワー | ブロードコム | コカ・コーラ |

| 6 | テキサスインスツルメンツ | テキサスインスツルメンツ | アゼリスグループ | 友邦保険控股 | アメリカンタワー | 友邦保険控股 |

| 7 | アメリカンタワー | アメリカンタワー | ブロードコム | ユナイテッドヘルスグループ | スタンダードチャータード | ハーク・ホールディングス |

| 8 | アゼリスグループ | アゼリスグループ | テキサスインスツルメンツ | ユニオンパシフィック | ユニオンパシフィック | ブロードコム |

| 9 | プログレッシブ | プログレッシブ | ベラリア | ロイヤル・ユニブリュー | コカコーラ | コネ |

| 10 | トラクターサプライ | AIAグループ | プログレッシブ | アケルBP | KKR | チューリッヒ・インシュランス |

手数料 (購入手数料/信託手数料)三井住友銀行やSMBC日興で購入可能

手数料は以下となります。

購入手数料:税込3.3%

信託手数料:年率税込1.903%

初年度は5%程度手数料を払い、それ以上のリターンを目指していくことになります。投資金額によって手数料は変わります。10億以上ですと安いですね。

1億円以上5億円未満:1.65%(税込)

5億円以上10億円未満:0.825%(税込)

10億円以上:0.55%(税込)

運用実績を基準価額チャートより解剖!為替ヘッジ「有り」と「無し」でどれくらい差がある?

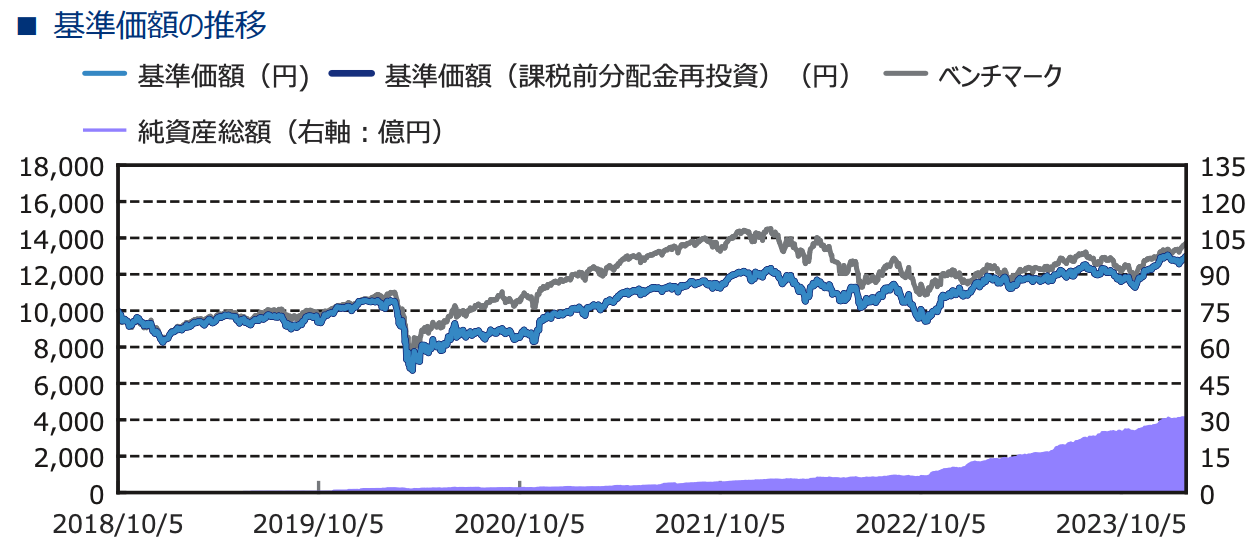

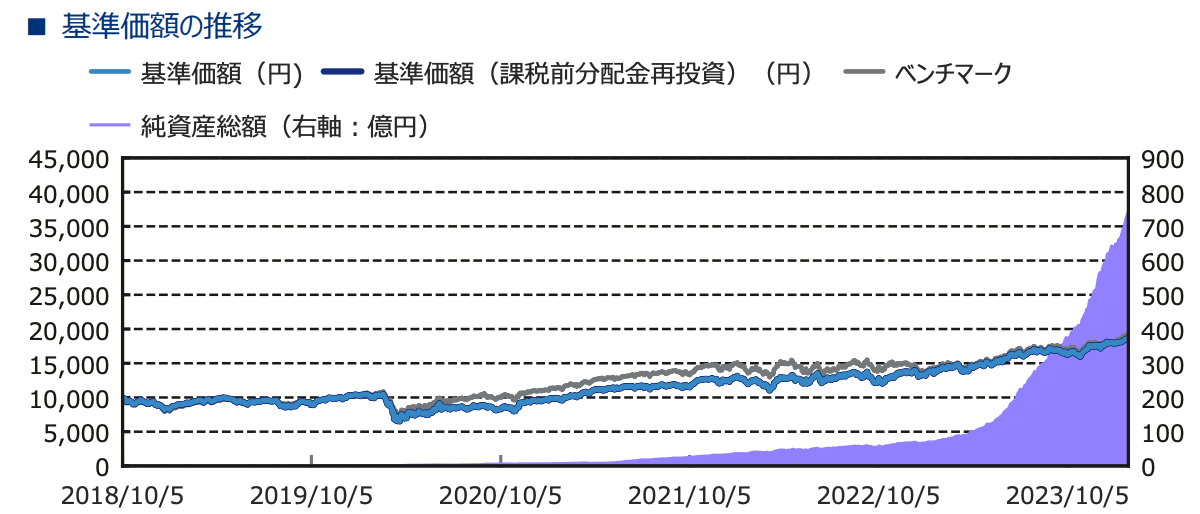

では肝心の実績についてみていきましょう。インベスコ世界厳選株式オープン(為替ヘッジなし)の基準価額推移は以下となっています。

世界のベスト(為替ヘッジなし)の基準価額の推移

コロナショック で一時的に凹んでいますが、その後は右肩上がりで綺麗に上昇しています。

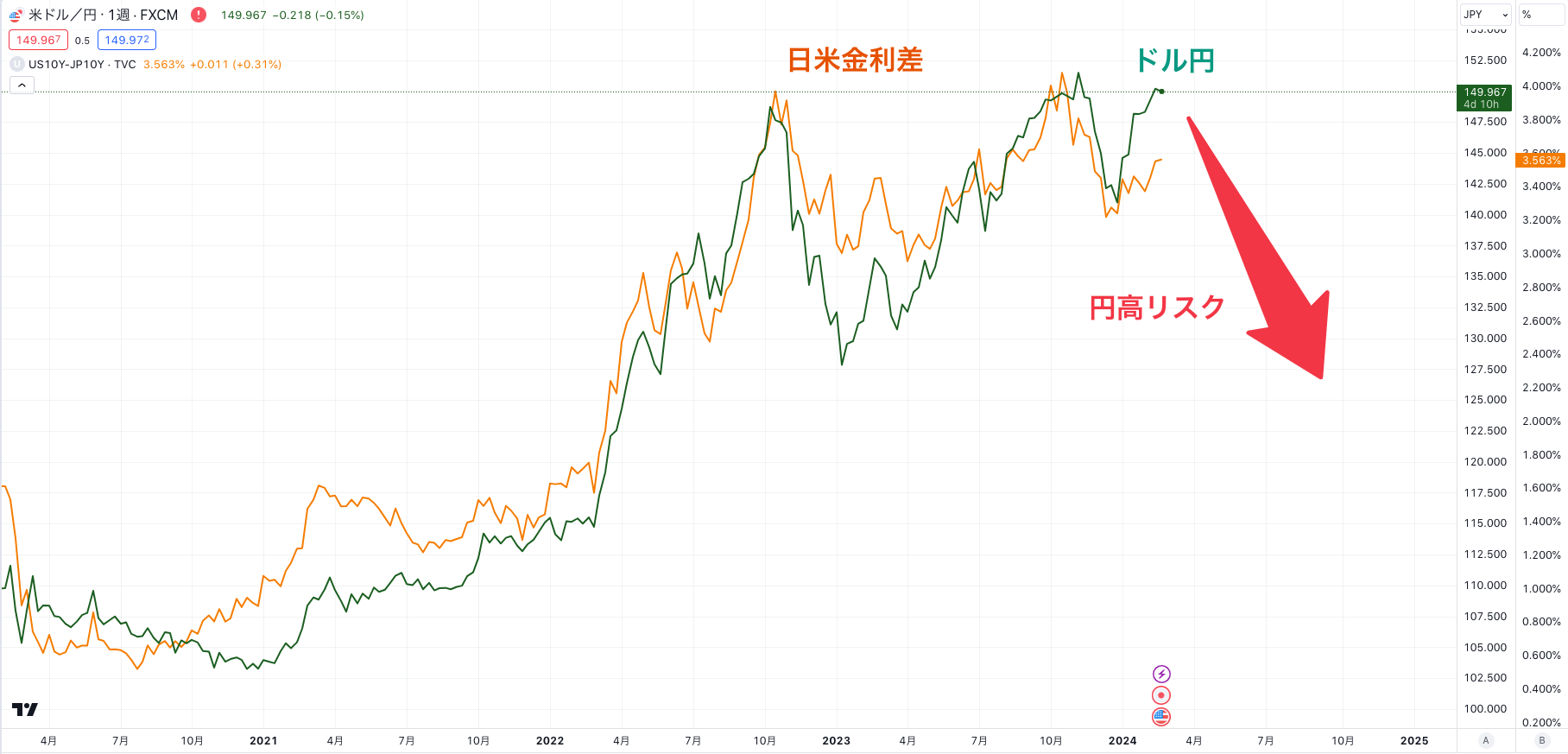

しかし、この中にはドル円が100円から150円に上昇した影響が含まれています。

この円安分については世界のベストの銘柄選択によるリターンではありません。

むしろ、今後発生する景気後退で円高調整がおこるので、今後は厳しい結果となることが想定されます。

世界のベストの実際の運用の実力を見たいので「為替ヘッジあり」で見ていきます。

「為替ヘッジなし」では運用開始から2倍近くになっていますが、「為替ヘッジあり」では運用開始から1.4倍にもなっていません。

以下がトータルリターンです。ベンチマークはMSCIワールドインデックス(円ヘッジ指数)です。

設定来ではベンチマークをアンダーパフォームしていますね。

| 1カ月 | 3カ月 | 6カ月 | 1年 | 3年 | 設定来 | |

| インベスコ世界厳選株式 | -0.40% | 14.53% | 3.74% | 12.08% | 31.06% | 29.96% |

| ベンチマーク | 2.46% | 15.12% | 3.885% | 12.6% | 27.56% | 37.0% |

ここ3年のリターンを見ると優秀に見えるのですが、バブル相場の恩恵を得ているに過ぎません。

ただ、チャートをご覧いただければ分かる通り、殆ど世界の株価指数と同じ動きとなっています。

つまり、暴落を被れば10年以上もリターンがでない可能性もあるということです。

今後の世の中の変化についていけるファンドとは思えず、インデックスの下位互換といえるファンドと考えられます。

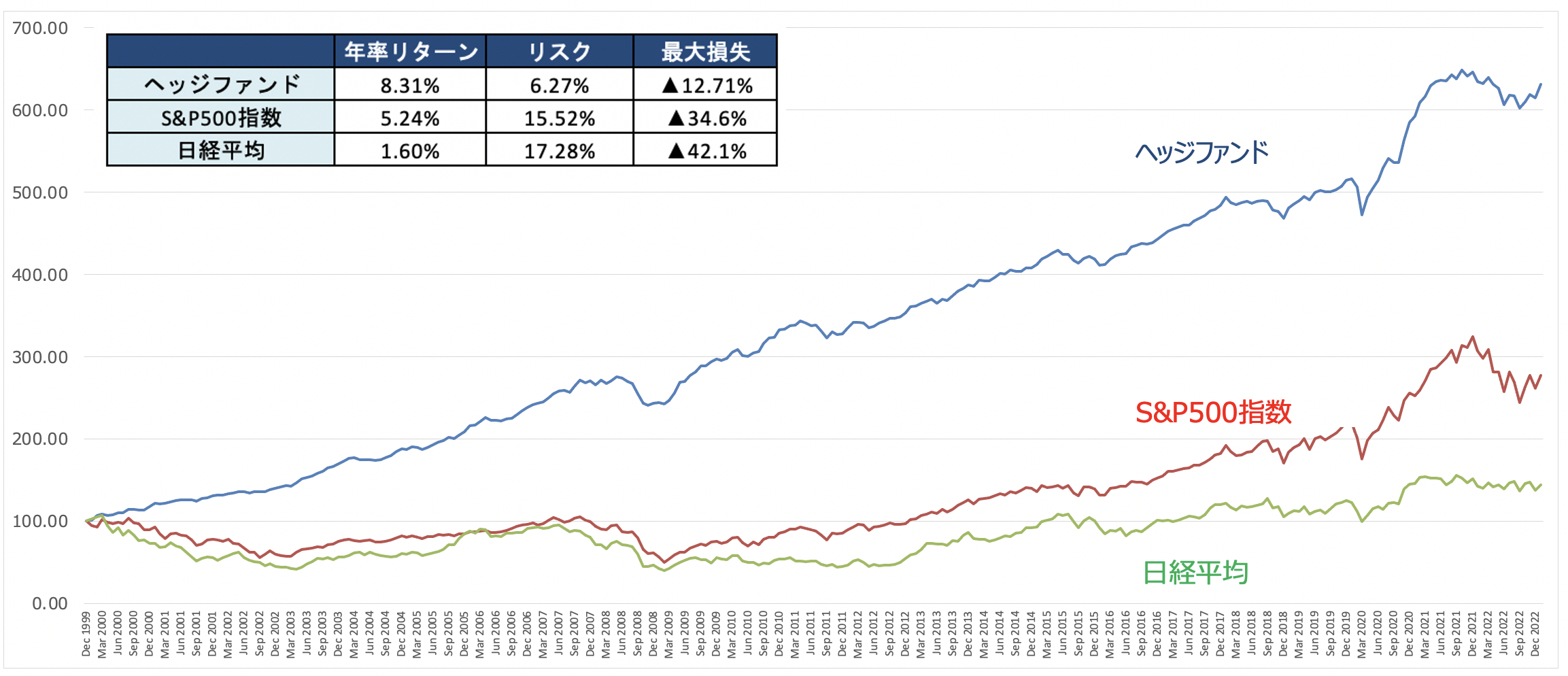

せっかくアクティブファンドに投資するのであれば筆者は暴落を回避しながら指数をアウトパフォームするファンドに投資したいと考えます。

そして筆者がその上で選んだのがヘッジファンドです。

以下のグラフをご覧いただければわかる通り、ヘッジファンドは指数が暴落する局面も抑制して安定したリターンを積み上げています。

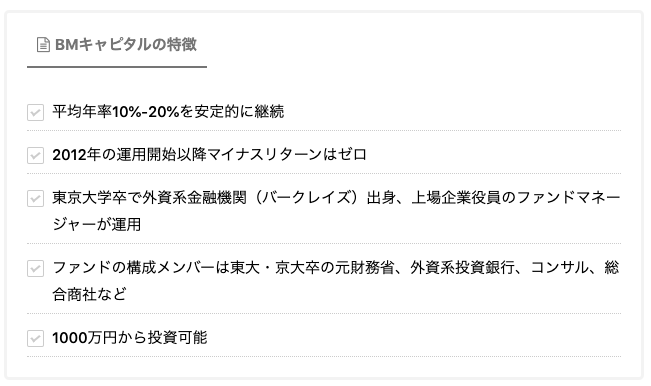

筆者が投資をしているのはまさに上記のようなリターンを描いているBMキャピタルというヘッジファンドです。

BMキャピタルの特徴は以下となります。

以下で詳しくお伝えしていますのでご覧いただければと思います。

世界のベストは毎月決算型の分配金の高さが人気の理由

世界のベストはインデックス型の投信を除くと、買い付けランキングは世界第4位となっています。

そして4位にランクインしているのは「為替ヘッジなし」の「毎月決算型」です。

「為替ヘッジなし」の「毎月決算型」は円安とバブル相場の恩恵を受けて2020年以降は1800円の分配金をだしています。

| 年合計 | 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | |

| 2023年 | 1,800円 | 150 (01/23) |

150 (02/24) |

150 (03/23) |

150 (04/24) |

150 (05/23) |

150 (06/23) |

150 (07/24) |

150 (08/23) |

150 (09/25) |

150 (10/23) |

150 (11/24) |

150 (12/25) |

| 2022年 | 1,800円 | 150 (01/24) |

150 (02/24) |

150 (03/23) |

150 (04/25) |

150 (05/23) |

150 (06/23) |

150 (07/25) |

150 (08/23) |

150 (09/26) |

150 (10/24) |

150 (11/24) |

150 (12/23) |

| 2021年 | 1,800円 | 150 (01/25) |

150 (02/24) |

150 (03/23) |

150 (04/23) |

150 (05/24) |

150 (06/23) |

150 (07/26) |

150 (08/23) |

150 (09/24) |

150 (10/25) |

150 (11/24) |

150 (12/23) |

| 2020年 | 1,800円 | 150 (01/23) |

150 (02/25) |

150 (03/23) |

150 (04/23) |

150 (05/25) |

150 (06/23) |

150 (07/27) |

150 (08/24) |

150 (09/23) |

150 (10/23) |

150 (11/24) |

150 (12/23) |

多くの毎月決算型の投信は高い利回りを出す一方で、基準価額を下げて元本を毀損させています。

一方で、世界のベストは以下の通り基準価額を1万円近辺で維持しながら18%程度の分配利回りをだしているのです。

そのため、特にお年寄りなどからしたら毎月元本があまり減ることなくお小遣いを頂けているという感覚になっているのでしょう。

しかし、これはあくまで円安とバブル相場が重なったボーナス期だったからです。

一度、この流れが逆流したら分配金を出すことはできませんし元本も減少していきます。

たまたま、相場が調子よかっただけなので、この状況が続くことは期待しないが方たよいでしょう。

今後の見通しについては後述します。

インベスコ世界厳選株式オープンの掲示板やSNSでの口コミ

タコ足配当の話が出てきたので、より一層、厳しい目で見てしまうようになりました。

インベスコ 世界厳選株式オープンから購入後初の分配金が入ってました。

特別分配金なのでタコ足のようです🐙

トータルリターンも今の下げ相場もあってガッツリマイナスです😅さぁ、これからどうなるのか🙃!? pic.twitter.com/DiYaEuu2nn

— テディ (@teddy25invest) September 27, 2022

インベスコ世界厳選株式オープン(毎月決算型)の分配金はいつまで継続できるのか??それが問題だ。。。

— かわ吉@予想分配金提示型ブログ (@fpkawakichi) October 3, 2022

こんなファンドが残高2兆円とは。。銀行窓販って本当楽だな。当然、給料高くないだろうけど。 / インベスコ 世界厳選株式オープン(毎月決算型)【愛称:世界のベスト】 〜インベスコ・アセット・マネジメント - K2 College (K2 College -) #NewsPicks https://t.co/m0GTotlWDj

— 河合圭 - K2 Investment (@hehegui) October 17, 2022

はーい✋めっちゃ被ってます

・eMAXIS Slim 米国株式(S&P500)・・・積立NISA

・eMAXIS Slim 全世界株式(除く日本)・・・積立

・インベスコ 世界厳選株式オープン・・・積立

・VTI・・・個別保有

・VOOG(S&P500グロース)・・・個別保有— xaulfac (@xaulfac) October 9, 2022

世界のベストの今後の見通し

長期投資を考えると、大きな資金を投じたい投資先とは思えません。

AIブームなど流行に乗った投資として短期トレード、もしくは米FRBの政策転換が完了した時にまたトレードするなどで活用したい投信です。

現在は株式市場は大きな問題を2つ抱えています。

1つは、まだインフレが本質的には収まっていないことです。

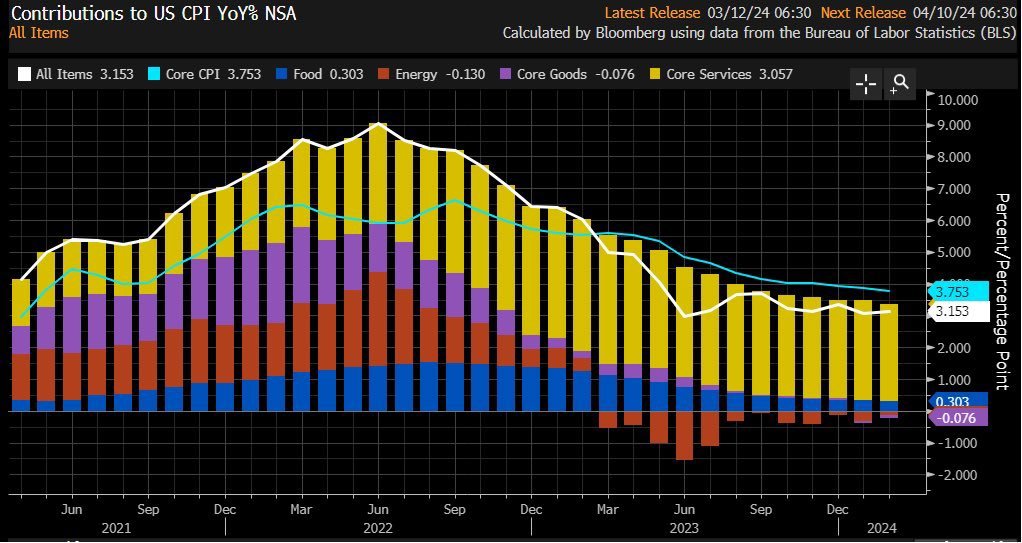

2023年は見た目上はインフレ率が沈静化しました。しかし、以下ご覧いただければわかる通りエネルギーインフレがおさまったことによる影響が大きいです。

2022年にウクライナ危機などがありエネルギー価格が上昇したので、2023年は前年比でみたらマイナスになっていたのです。

サービスインフレは高い水準で粘着

しかし、上記で注目していただきたいのはサービスインフレです。これは賃金や家賃の上昇で粘着性のあるインフレとしてFRBも注目しています。

サービスインフレは全く減速しておらず、これ以上インフレが沈静化することはなさそうです。それどころか、今後は再燃する可能性が高くなっています。

そうなってくると再び2022年と同様に金利が高くなり、株価は大きく下落していくことになります。

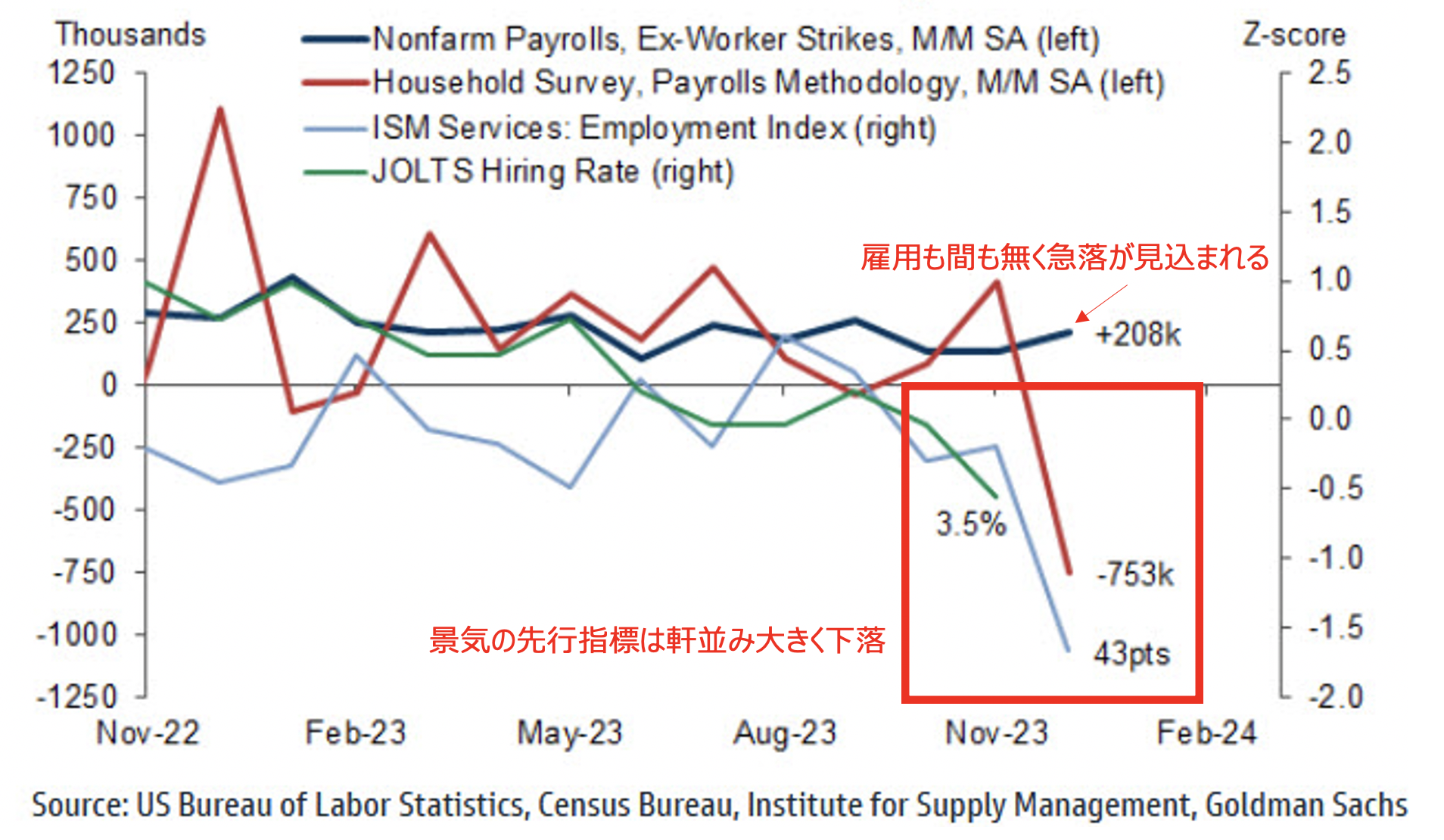

さらに懸念されるのが高金利と高インフレが継続したことで景気後退の確度が高まっていることです。

実際に景気の先行指標は既に暴落しています。

景気後退となると、当然企業業績は凹む株価は下落します。

また景気後退が発生すると一時的に米金利が下落するので日米金利差縮小にともなってドル円も下落します。

こうなってくると毎月決算型も分配金をだすことはおろか、基準価額も下がっていきます。

世の中には景気に左右されにい、もっと良い投資先があります。2024年以降の相場は難しいので、プロに任せるという手段も検討すべきでしょう。