今回は少し違う毛色の投信を取り上げたいと思います。取り上げるのは高利回りで評判を博した「新光US-REITオープン」です。ギリシャ神話の最高神であるゼウスの愛称で親しまれています。

名前にもある通り「米国のリート」に投資をしている投信です。

筆者自身は現物の不動産投資は個人法人で粛々と実行していますが、リートに関しては手を出したことがありません。景気ローテーションによってはリートは魅力的なタイミングがありますし最悪なタイミングがあります。

それも含め、今回は「新光US-REIT オープン:ゼウス投信」を分析していきたいと思います。

新光US-REIT オープン:ゼウス投信とはどのような投資信託なのか?

商品名が長いのでゼウスと呼びます。ゼウスの投資対象は米国に上場されている不動産投資信託です。

US-REIT銘柄を購入します。日本の不動産ではなく米国の不動産に投資するような感覚です。

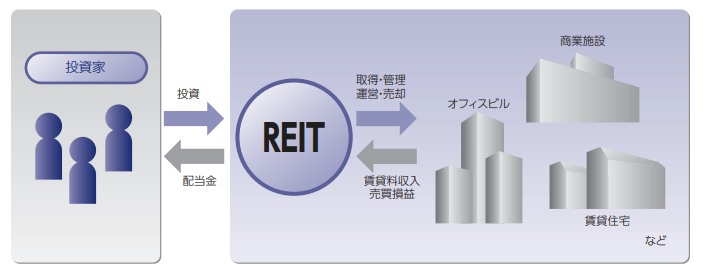

そもそもリートとは何を指すのでしょうか?

REIT(リート)とは、投資者から集めた資金で不動産への投資を行い、そこから得られる賃貸料収入や不動産の売買益を原資として投資者に配当する商品で、一般的に「不動産投資信託」とよばれています。投資者は、REITを通じて間接的に様々な不動産のオーナーになり、不動産のプロによる運用の成果を享受することができます。

投資信託は投資家から集めたお金で株や債券などを買うイメージが強いですが、不動産も買うということです。

オフィスや賃貸住宅、商業施設など不動産を買って賃貸収入、売買でキャピタルゲインを獲得し、投資家に還元していきます。

繰り返しにはなりますが、ゼウスはアメリカのリートを複数分散で買い、リターンを獲得する投信ということです。

以下は1987年から米国株と米国REITの値動きの比較です。

一時的に株式が高騰する局面もありますが、基本的には同様の動きとなっています。ただ、直近では株式のリターンの方が大きくなっています。

ただ、上記は配当金を税金を差し引かれる前の状態で投資した場合のリターンとなります。

REITはほとんどを配当に出してしまうので、差し引かれる税金が非常に大きく複利の毀損も著しくなります。

超長期でみると株の圧勝ということになるでしょう。

ゼウスの運用会社はアセットマネジメントOneが実施します。

アセットマネジメントOneはたわらノーロードなど有名なインデックスファンドを展開しているところですね。

アセットマネジメントONEの前身はDIAMアセットマネジメントです。DIAMはよく新興国投信で聞く名前ですね。

よくおすすめされる「たわらノーロード」とは?具体的な評判と結局運用にはどれがいいのかを実績から考察。 先進国株式/先進国債券/先進国リート/新興国株式/日経225/バランス8資産

USリートを運用するにあたり、運用助言をおこなっているのはインベスコ・アドバイザー・インクです。

同社は1.5兆ドルの運用資産を有する世界的な独立運用会社の一つであるインベスコ・リミテッドの一員となっています。

不動産部門は米国テキサス州ダラスに本拠を置いているとのことです。

分配方針と組入銘柄

リートといえば、99.9%の投資家が配当を期待して投資をすると思います。

分配は原則として毎月5日の決算時に行うとのこと。毎月お小遣いが貰えるわけですね。

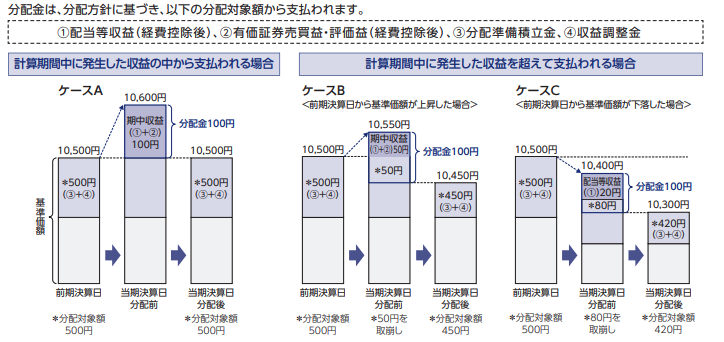

分配金は以下に基づき実行されます。あとでお伝えしますが、基本的にはBかCの特別分配金が支払われるケースが多くなっています。

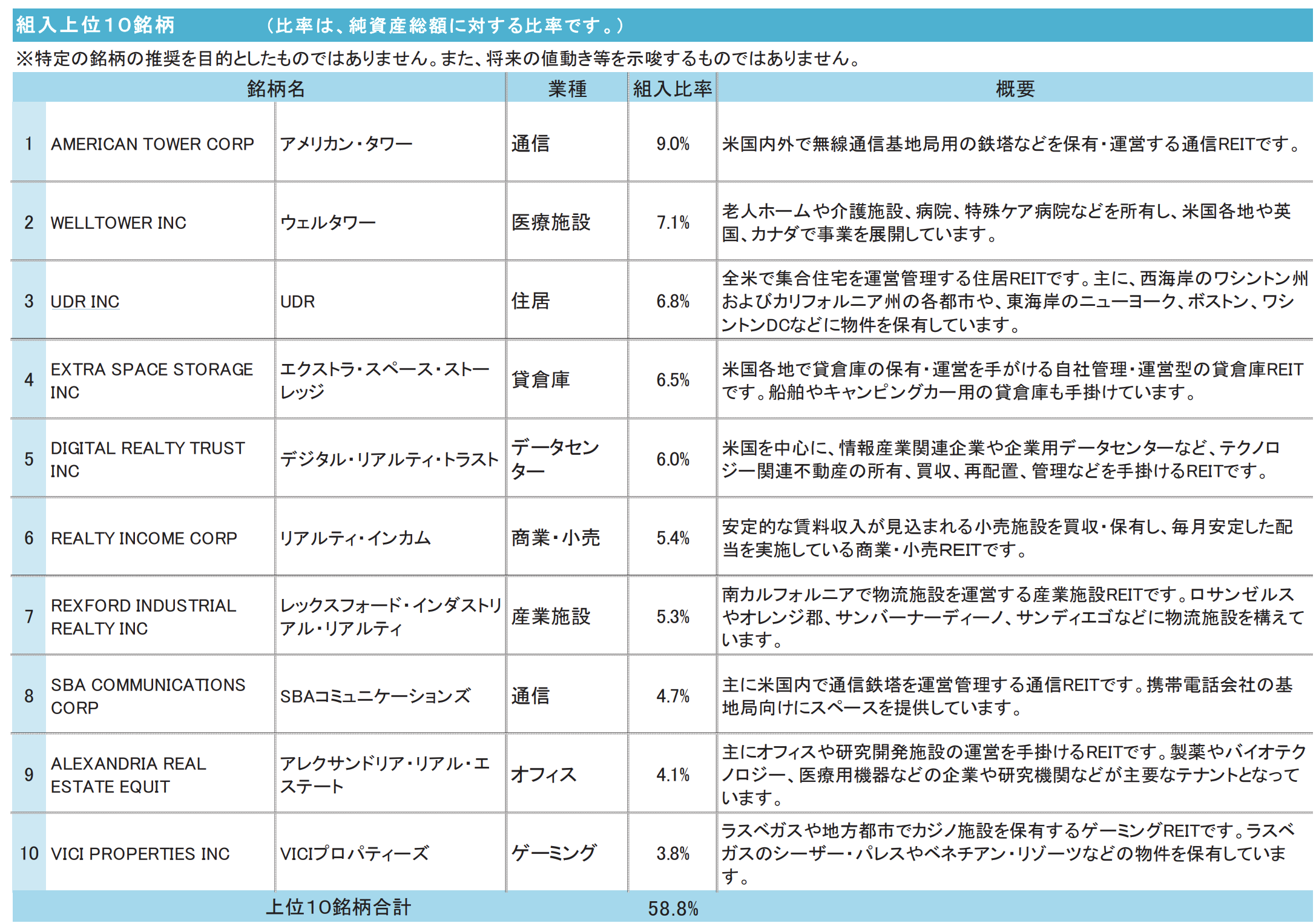

2024年1月末時点の組み入れ銘柄は以下の通りです。

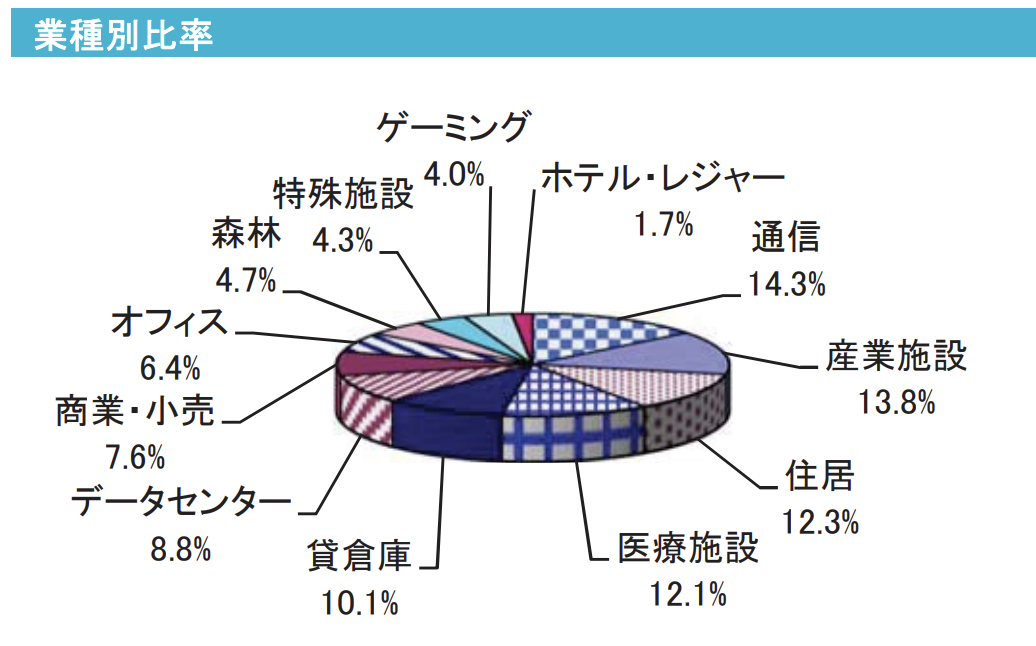

一銘柄あたりの比率が大きくなっていますね。上位10銘柄で58.8%となっています。各セクターの構成比率は以下の通りバランス型となっています。

ゼウスの業種別構成比率

ちなみに過去の構成上位銘柄は以下となります。ゲーミングが入っているのが興味深いですね。ラスベガスや地方都市でカジノ施設を保有するREITです。

| 2024年1月末 | 2023年11月 | 2023年7月 | 2023年4月末 | 2022年12月末 | 2022年7月末 | |||||||

| 1 | AMERICAN TOWER CORP | インフラ | AMERICAN TOWER CORP | インフラ | PROLOGIS INC | 産業施設 | PROLOGIS INC | 産業施設 | PROLOGIS INC | 産業施設 | AMERICAN TOWER CORP | インフラ |

| 2 | WELLTOWER | 医療施設 | WELLTOWER | 医療施設 | AMERICAN TOWER CORP | インフラ | AMERICAN TOWER CORP | インフラ | AMERICAN TOWER CORP | インフラ | PROLOGIS INC | 産業施設 |

| 3 | UDR INC | 住居 | VICI PROPERTIES | ゲーミング | REALTY INCOME CORP | 商業・小売 | REALTY INCOME CORP | 商業・小売 | CROWN CASTLE | インフラ | SBA COMMUNICATIONS | インフラ |

| 4 | EXTRA SPACE STORAGE INC. | 貸倉庫 | DIGITAL REALITY TRUST INC | データセンター | WELLTOWER | 医療施設 | WELLTOWER | 医療施設 | DIGITAL REALITY TRUST INC | データセンター | INVITATION HOMES INC | 住居 |

| 5 | DIGITAL REALITY TRUST INC | データセンター | REALTY INCOME CORP | 商業・小売 | UDR INC | 住居 | VICI PROPERTIES | 特殊施設 | REALTY INCOME CORP | 商業・小売 | WELLTOWER | 医療施設 |

| 6 | REALTY INCOME CORP | 商業・小売 | SBA XOMMUNICATIONS CORP | インフラ | AVALONBAY COMMUNITIES | 住居 | UDR INC | 住居 | VICI PROPERTIES | 特殊施設 | AVALONBAY COMMUNITIES INC | 住居 |

| 7 | REXFORD INDUSTRIAL REALTY INC | 産業施設 | SUN COMMUNITIES | 住居 | VICI PROPERTIES | ゲーミング | AVALONBAY COMMUNITIES | 住居 | HEAL THPEAK PROPERTIES INC | 医療施設 | VICI PROPERTIES | 特殊施設 |

| 8 | SBA XOMMUNICATIONS CORP | インフラ | PROLOGIS INC | 産業施設 | DIGITAL REALITY TRUST INC | データセンター | SUN COMMUNITIES | 住居 | SUN COMMUNITIES INC | 医療施設 | EQUINIX INC | データセンター |

| 9 | ALEXANDORIA REAL ESTATE EQUIT | オフィス | REXFORD INDUSTRIAL REALTY INC | 産業施設 | SUN COMMUNITIES | 住居 | HEALTHPEAK PROPERTIES | 医療施設 | REXFORD INDUSTRIAL REALTY INC | 産業施設 | UDR INC | 住居 |

| 10 | VICI PROPERTIES | ゲーミング | HEALTHPEAK PROPERTIES | 医療施設 | REXFORD INDUSTRIAL REALTY INC | 産業施設 | REXFORD INDUSTRIAL REALTY INC | 産業施設 | INVITATION HOMES INC | 住居 | CROWN CASTLE | インフラ |

ゼウス投信の運用実績とは?分配金再投資基準価額は幻!?

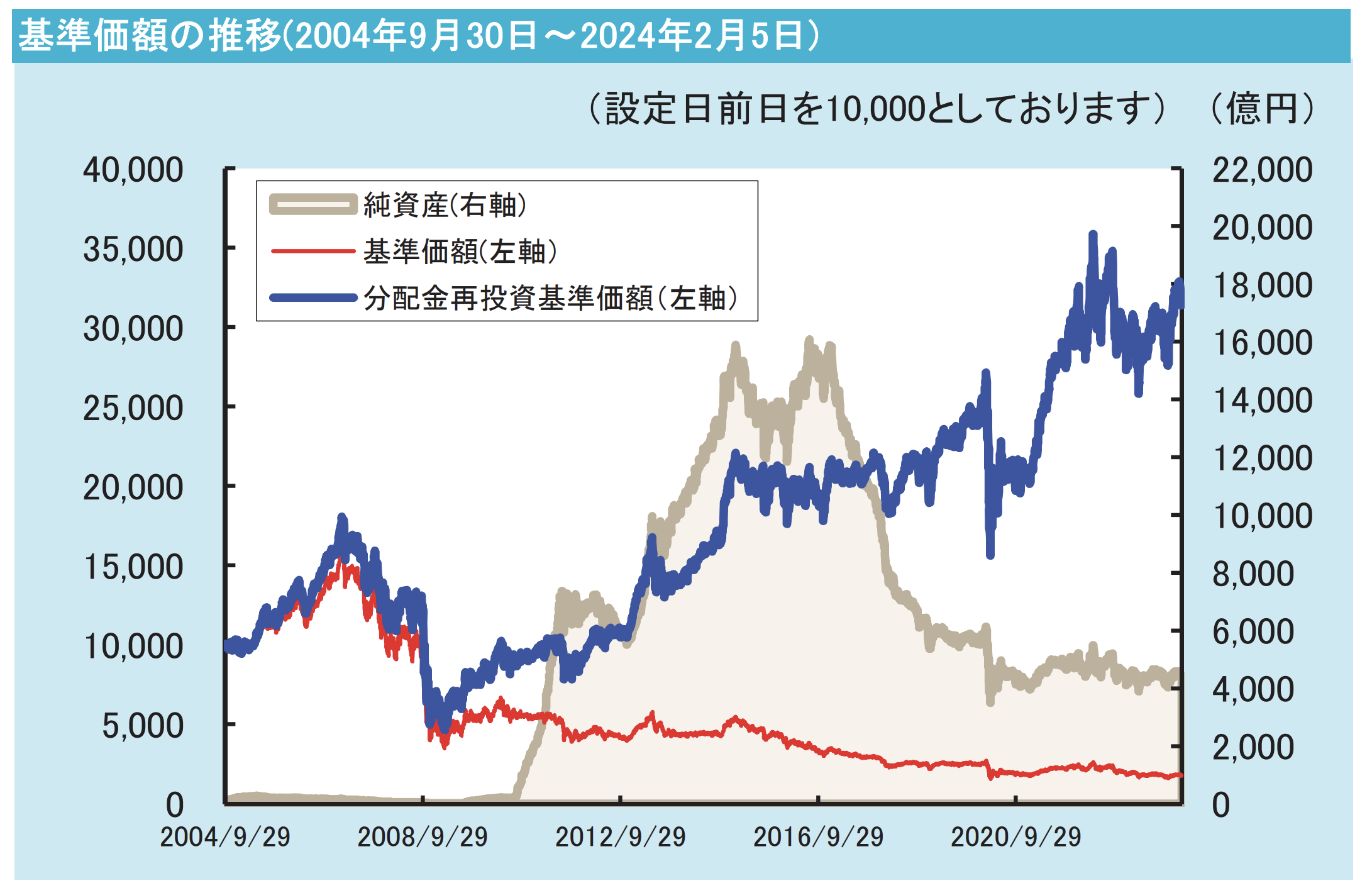

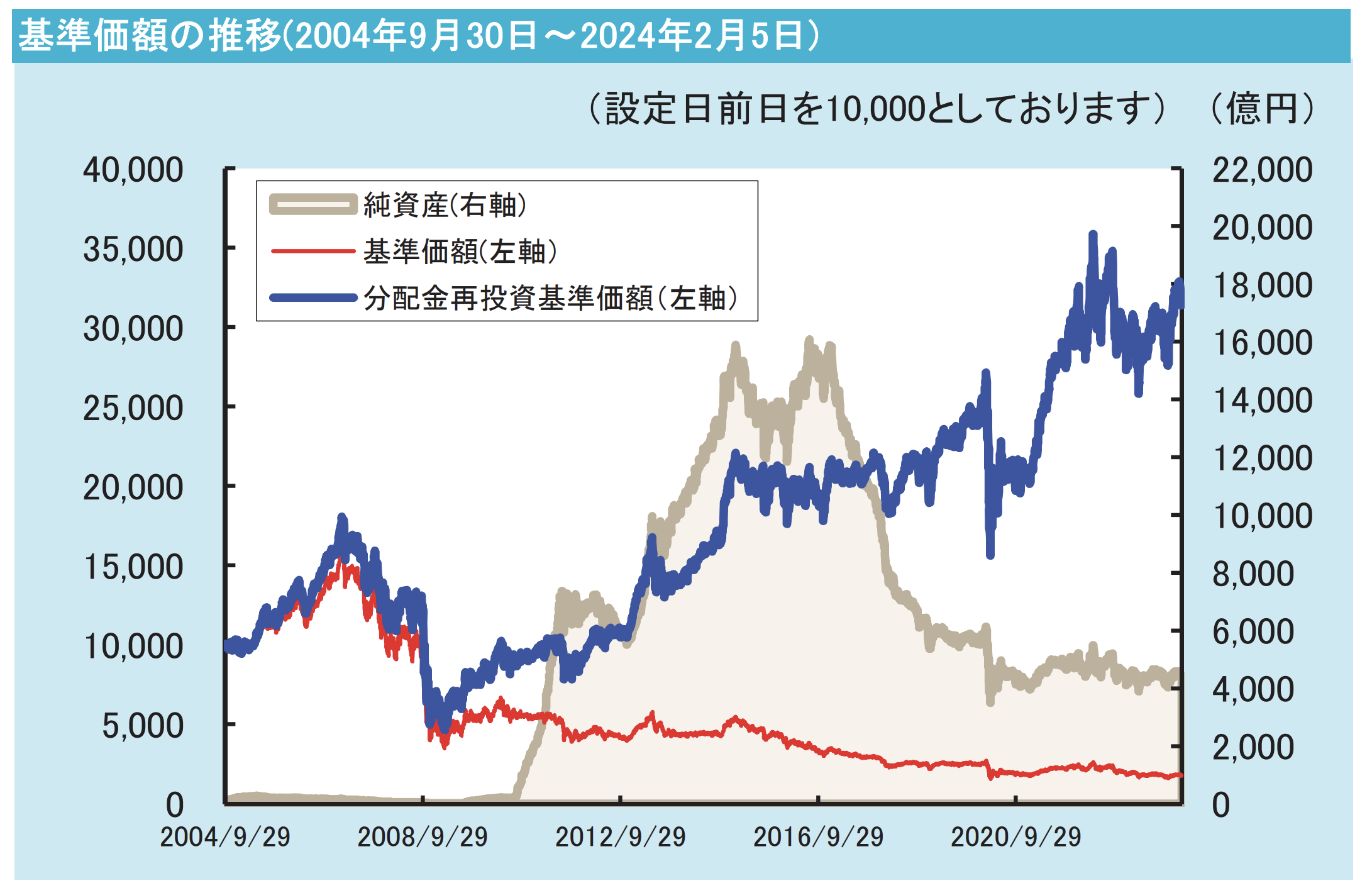

実績を見ていきましょう。まず基準価額ですが、純資産額がコロナショック後から回復していないことがわかります。分配再投資基準価額は上昇しています。

ゼウス投信の基準価額の推移

ただ、上記は気をつけなければいけない点があります。それは青色の分配金再投資基準価額は実現不可能だということです。分配金を出した瞬間に20.315%の税金が差し引かれますし、再投資する場合は更に購入手数料も新たに追加で徴収されるからです。

特にゼウス投信のように配当金の比率が大きい投信については大きくリターンが毀損します。

再投資を選べば複利効果を得られますが、結局はそのリターンもインデックスファンドを下回りますので、妙味は低いですね。2004年からファンド設定されて19年で年率は3%となっています。3%で良いわけがありません。

直近の運用実績は以下です。(これも配当金の税前での再投資前提です)どうしても、不動産ですから景気に敏感で、下落は免れずリターンが低くなってしまいますね。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

| 2023年 | -0.55% | 9.86% | -5.40% | 11.75% | 15.50% |

| 2022年 | 1.52% | -4.08% | -6.92% | -4.25% | -13.22% |

| 2021年 | 18.38% | 11.26% | 2.68% | 15.77% | 56.57% |

| 2020年 | -21.95% | 7.74% | -0.75% | 0.90% | -15.79% |

| 2019年 | 17.34% | -2.00% | 7.24% | 0.84% | 24.34% |

| 2018年 | -11.51% | 10.50% | 1.54% | -8.00% | -8.66% |

| 2017年 | -2.06% | 1.32% | 0.68% | 2.65% | 2.55% |

やはり資産を伸ばすには、下落局面を最低でも浅い傷で回避し、リターンを積み重ねていく必要があります。ゼウスの場合は投資先が不動産ということで、それはどうしても避けられません。

もっと柔軟に下落相場でもリターンを狙っていけるファンドを選択する必要があります。

【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

配当金が下がっている?高配当利回りの裏に隠れた特別分配金のリスクに気をつけよう!

ゼウス投信に投資をした方の主な理由は配当利回りの高さではないでしょうか?最初は100円近い配当金がありましたが、現在は毎月25円の配当金となっています。

確かに絶対値としては減少していますが配当利回りは変わらず10%以上を維持しています。つまり、基準価額が下落しているのです。

先ほどの図をご覧ください。ゼウス投信の基準価額は一貫して下落をつづけており現在では1700円となっています。

配当金を月額25円、つまり年間300円の配当金を考えると配当利回りは17%という高水準となります。

しかし、最初は10,000円だった基準価額が約6分の1まで下がっているのは全く健全ではありません。

通常は得られた運用リターンの中から配当金を出します。このような状態では基準価額は10,000円を下回ることはありません。

最初に投資していた方からすると投資資金ベースでの配当利回りは4.26%となっています。

そもそも、基準価額が10,000円を下回り下落し続けるということは運用リターン以上の配当を出していることになります。

つまり、元本から配当を出す特別分配金を拠出しているということになります。

特別分配金を出しているということは投資家からとっては好ましくありません。

購入手数料3.3%と信託手数料年率1.683%を支払って、元本が引き出されているということになります。

つまり、手数料が発生する普通預金をしているという状態になっているのです。

配当金が出されるので満足していたら、解約したら元本が5分の1になっているという悲惨な事態になるのです。

ゼウス投信のように高すぎる配当利回りを謳っている投信は避けた方がよいでしょう。

2024年、今後のUSリートの見通しとは?商業用不動産が危ない!?

ゼウス投信は米国リートに投資をしているので米国リートの今後の見通しが重要になってきます。冒頭でリートは投資するにふさわしい時期と最悪な時期があるとお伝えしましたが、上記リターンはまさにそれを表しています。

2020年の後半から2021年末まで、不動産投資するのにとても良い時期でした。

もしそれまでに不動産を保有していたのであれば、大きく収益を伸ばせる時期でした。

2020年の前半はコロナショックによるオフィスビルなどの賃貸収入が減少したことが想像できます。しかし、異次元金融緩和による超低金利政策が実施されました。超低金利で資金を調達し人々は不動産を買いました。

アベノミクス以降の金融緩和で日本の不動産価格が上がり続けていることからもわかる通り、低金利で不動産価格は上昇していくのは世界共通なのです。

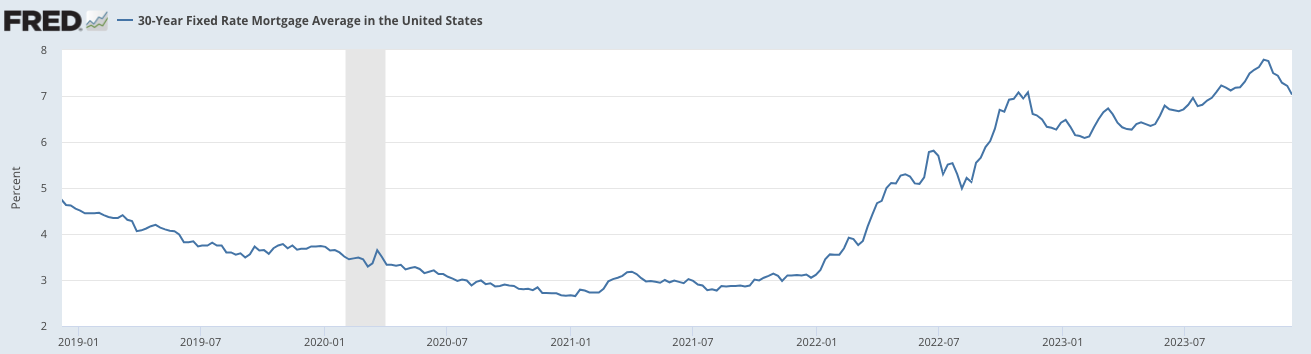

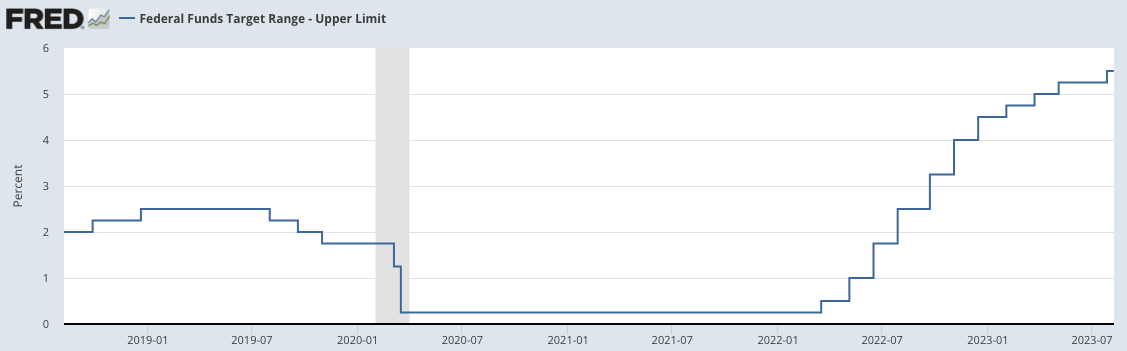

2020年から2021年までリートの成績が良いのも頷けます。しかし、時は経ち、2022年以降、この異次元金融緩和の巻き戻しが起こっています。

理由は米国をはじめとした世界中で1970年代以来の高いインフレが続いていますよね。

米国の中央銀行であるFRBはインフレに対応するために利上げを実施しています。結果として政策金利は現在5.50%まで急激に上昇しています。既に2018年の最高到達地点を優に越えてきています。

通常の3倍の速度で利上げを行う0.75%ずつの利上げも行なっていました。

結果として不動産投資を行う際に重要な30年の固定金利も以下の通り急激に利回りが上昇していきました。

2023年10月にはは7.5%を超えるレベルまで急騰していきました。

結果として2022年以降、米国の不動産価格は以下の通り大きく下落していきました。

赤:米国REIT指数

青:米国株式

米国REITと米国株式のチャートの比較

米国株式が10%下落しているのに対して、米国REITは約30%下落しています。

しかし、不動産市場は現在も大きな問題を内方しており、ショックをもたらす震源地とささやかれています。

2023年3月、欧州では金融大手のクレディ・スイスが経営危機に陥り、同じく金融大手のUBSに救済買収された。また、米国では中堅銀行の破綻が立て続けに複数件発生した。4月中旬現在、世界の金融市場はひとまず落ち着きを取り戻している。ただ、危機的な状況がすべて去ったと判断するのはやや尚早だろう。米国の中堅銀行の経営不安はまだくすぶっている。加えて、一部の大手ファンドが厳しい状況に追い込まれつつあるとの見方もある。

それは、新型コロナウイルス感染拡大による「働き方の変化」で、オフィスビルの空室率が上昇していることが関係している。加えて金利が一時上昇したこともあり、商業用不動産の価値下落によって顧客への資金返還が難しくなるファンドが出ているのだ。金融専門家の中には、次の危機の震源地として「商業用不動産などに投資するファンド」への警戒を強めている向きがある。

参照:ダイアモンド

高金利に加えて、働き方の変化で商業用の不動産の価値が大幅に低下した結果、不動産ファンドが解約対応ができないという状況に陥っているのです。

これらのファンドが解約対応や流動性の確保のために保有する債券や株式を売却していくことで世界全体としてリスクオフになると見込まれているのです。

このような経済ショック、金融ショックの震源地となりうる米国不動産に投資するゼウス投信にあえて投資するのがリスクであることは想像に硬くないですね。

インフレ再燃も懸念されており、まだまだ安心して不動産に手を出せる水準ではありませんね。

何よりも賃金インフレが止まらないと、利上げストップはできません。

サマーズ元米財務長官は4日、米経済のソフトランディング(軟着陸)実現の可能性はこれまでよりも高まっているようだが、自身はむしろインフレが再加速するリスクを懸念していると述べた。

サマーズ氏は7月の米雇用統計発表後にブルームバーグテレビジョンに出演。「いずれかの時点で本格的なインフレ再加速が起こることはないと確信を持って言い切れない」とし、動向を注視していると語った。

雇用統計は失業率が予想外に低下する一方、平均時給の伸びは上振れし、雇用は予想ほど増えなかった。賃金トレンドは2%の基調的なインフレ水準と整合しないと、サマーズ氏は強調。平均時給は前年同月比4.4%増だったが、6月と比較した年率換算では5%に近いと指摘した。

まとめ

本当は配当利回りなども細かく見たいと思っていましたが、景気サイクル的にリートは今はだめです。

さらに2024年3月時点で、次の危機の震源地になると目されています。筆者としてはゼウス投信はおすすめすることはできません。

やはり景気状況に関わらず安定したリターンをだすファンドへ投資することが魅力的な選択肢となります。

以下で詳しくお伝えしていますのでご覧いただければと思います。

-

-

【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説

長期で資産を大きく成長させるために必要なこと、それは「毎年プラスの運用リターンを出す」ことです。 言い方を変えると「毎年絶対に運用でマイナスを出さない」ということです。 欧米のプロ投資家が口を揃えてい ...

続きを見る