2023年10月時点では日本の高配当利回り銘柄のランキングを調べると以下の結果となっていました。

三井松島を除いて海運会社が上位を独占しています。

| 銘柄 | 配当利回り | |

| 1 | 商船三井 | 16.54% |

| 2 | 日本郵船 | 15.53% |

| 3 | 住信SBI銀行 | 12.20% |

| 4 | 川崎汽船 | 12.10% |

| 5 | 乾汽船 | 10.06% |

| 6 | 三井松島HD | 10.06% |

なぜ、このような事態になっているのでしょうか?

本日は三菱系の海運会社である日本郵船を例にとって解説していきたいと思います。

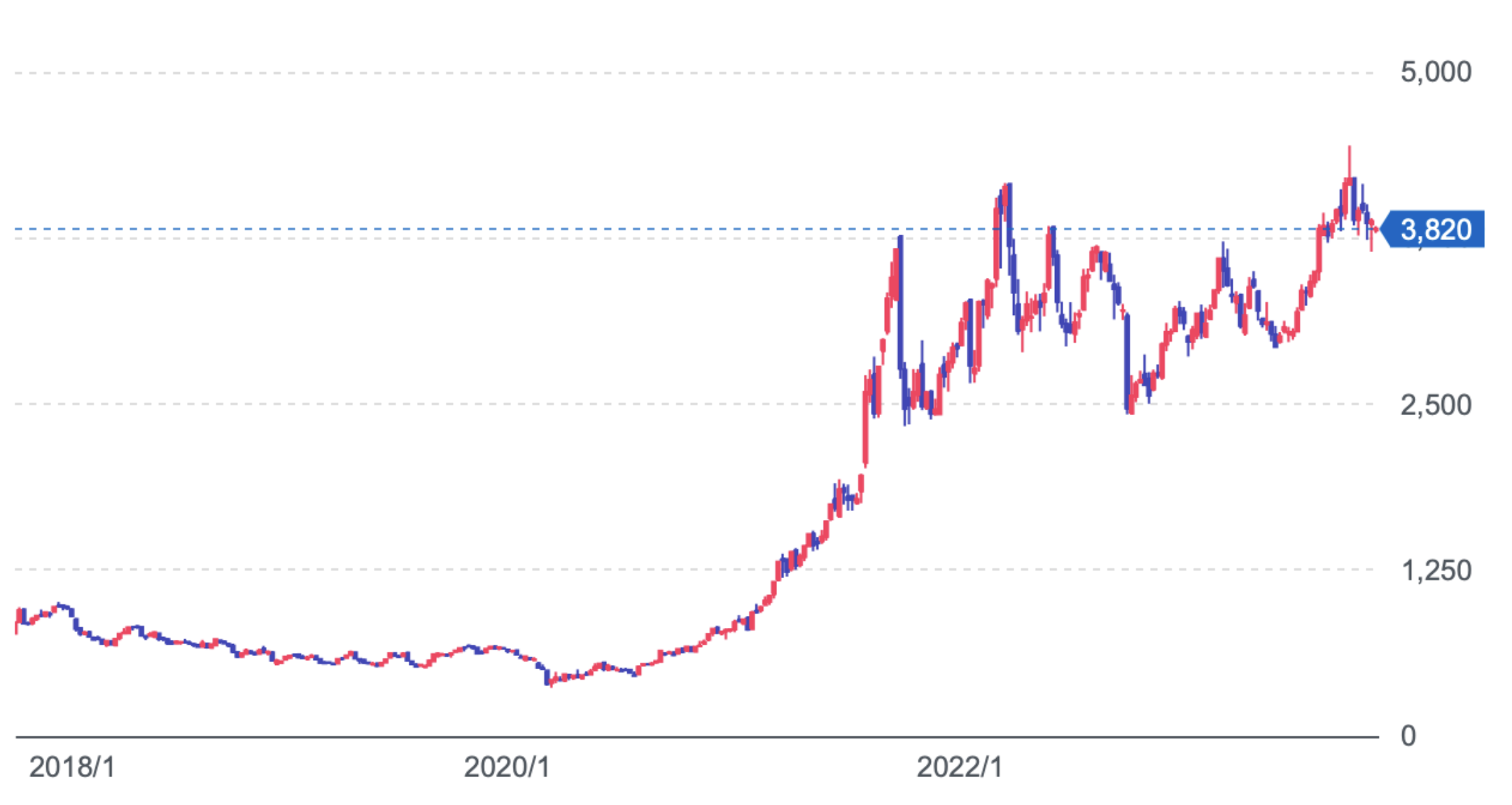

日本郵船は以下の通り2020年の最安値から一時テンバガーを達成しています。

本日は以下の点についてお伝えしていきたいと思います。

✔︎ 日本郵船の株価がなぜ急上昇したのか?

✔︎ なぜ配当利回りは17%と高いのか?

✔︎ 今後の株価の見通しは?

日本郵船の株価はなぜ10倍(テンバガー)を達成したのか?

まずは何故株価が10倍になっているのかという点についてみていきたいと思います。

純利益の急騰が株価上昇の主因

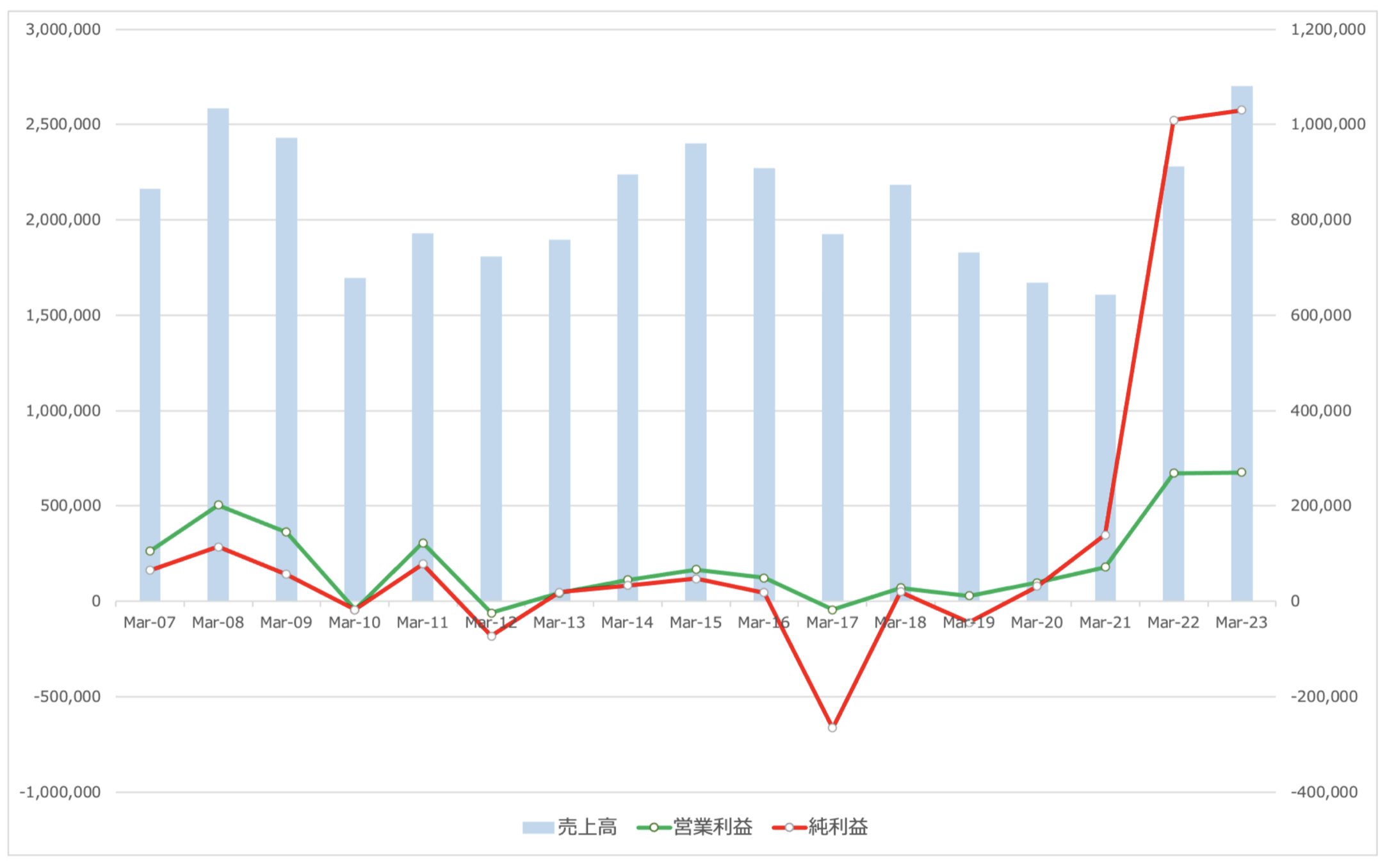

理由は単純です2021年に業績が急騰したからです。以下が業績推移になります。

売上はさほど変わりませんが純利益が急騰していますね。

| 売上高 | 営業利益 | 純利益 | EPS | |

| 2007/03 | 2,164,279 | 104,941 | 65,037 | 128.1円 |

| 2008/03 | 2,584,626 | 202,079 | 114,139 | 224.9円 |

| 2009/03 | 2,429,972 | 144,914 | 56,151 | 110.6円 |

| 2010/03 | 1,697,342 | -18,094 | -17,447 | -円 |

| 2011/03 | 1,929,169 | 122,346 | 78,535 | 154.7円 |

| 2012/03 | 1,807,819 | -24,124 | -72,820 | -円 |

| 2013/03 | 1,897,101 | 17,434 | 18,896 | 37.2円 |

| 2014/03 | 2,237,239 | 44,995 | 33,049 | 65.1円 |

| 2015/03 | 2,401,820 | 66,192 | 47,591 | 93.8円 |

| 2016/03 | 2,272,315 | 48,964 | 18,238 | 35.9円 |

| 2017/03 | 1,923,881 | -18,078 | -265,744 | -円 |

| 2018/03 | 2,183,201 | 27,824 | 20,167 | 39.7円 |

| 2019/03 | 1,829,300 | 11,085 | -44,501 | -円 |

| 2020/03 | 1,668,355 | 38,696 | 31,129 | 61.3円 |

| 2021/03 | 1,608,414 | 71,537 | 139,228 | 274.3円 |

| 2022/03 | 2,280,775 | 268,939 | 1,009,105 | 1,988.0円 |

| 2023/03予 | 2,600,000 | 290,000 | 1,000,000 | 2,029.2円 |

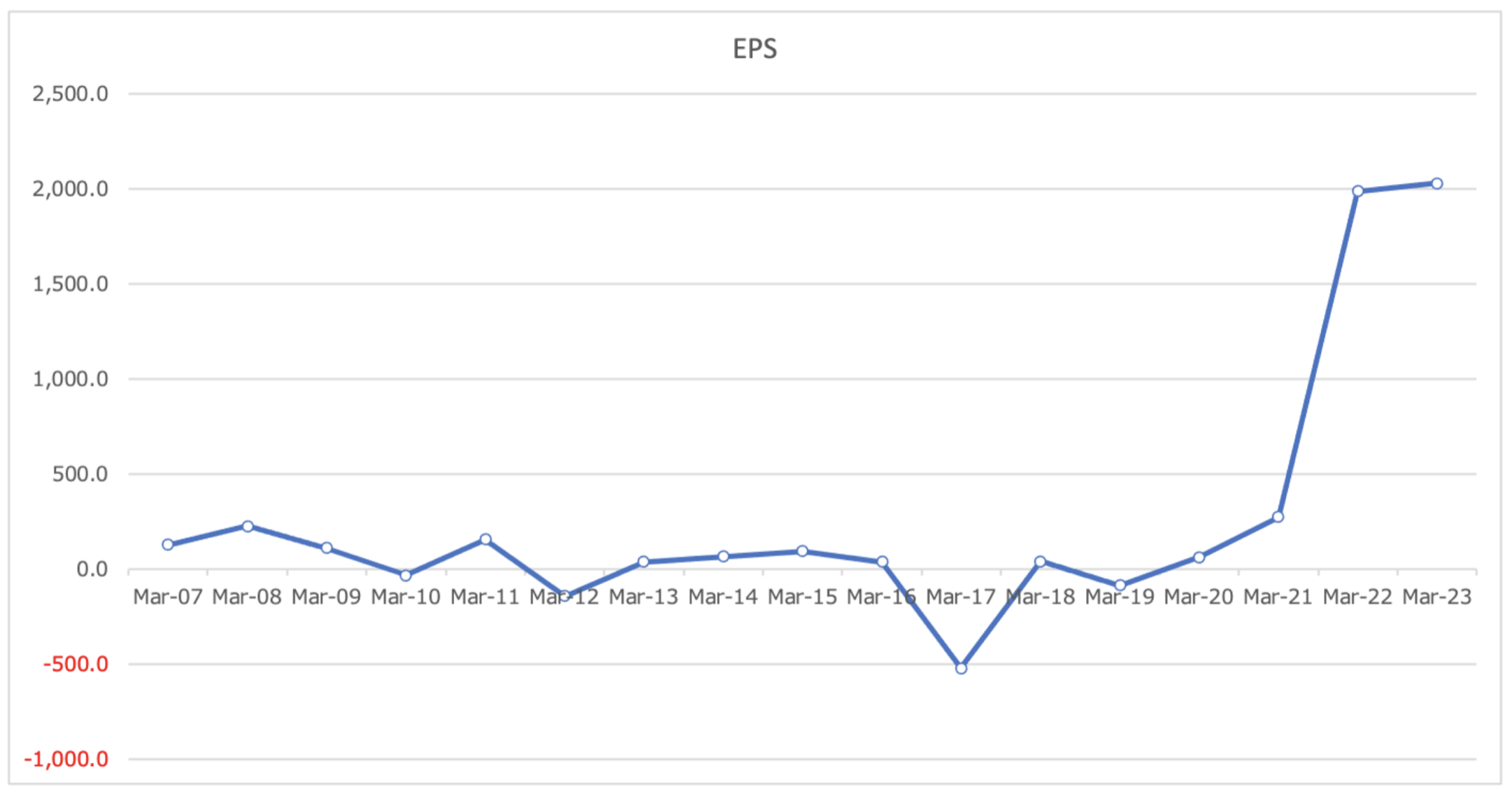

わかりやすく1株あたり利益のEPSの推移をグラフ化したものが以下となります。純利益は2020年ベースの30倍にまで増加しています。

株価は「EPS×PER」で算出されます。EPSが上昇すれば株価が上昇するのは当然ですね。

なぜ純利益が急騰しているのか?

ではなぜこれほどまでに純利益が急騰しているのでしょうか?

海運企業が同じ動きをしていることから、海運業回全体に強烈な追い風が吹いたということが容易に想定されます。

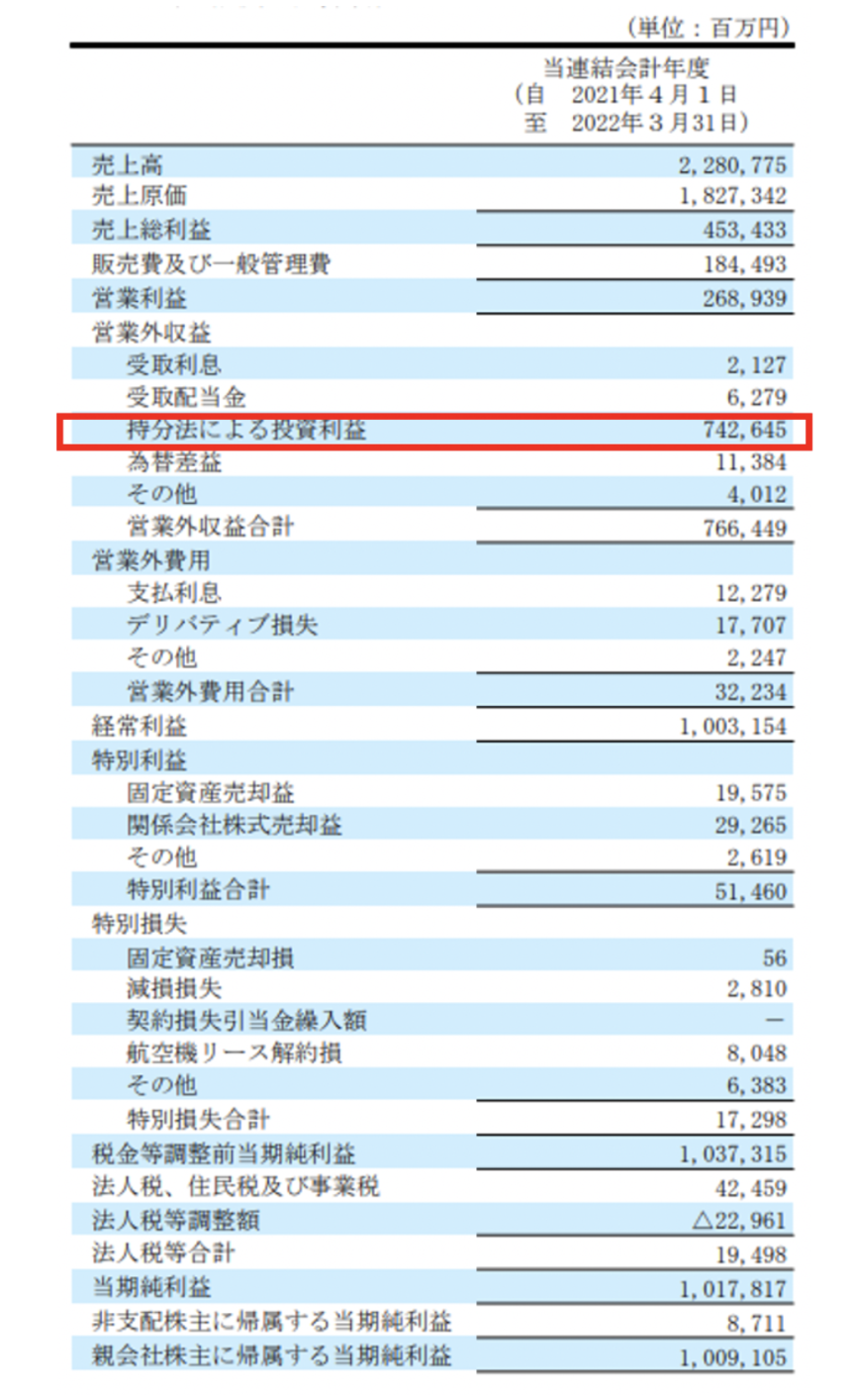

以下は業績が急騰した2022年3月期の損益計算書です。持分法による投資利益で7426億円と利益の殆どを占めています。

この持分法利益はONE社からもたらされたものです。

OCEAN NETWORK EXPRESS(ONE)とは?

海外海運企業に対抗するために2018年に日本郵船、商船三井、川崎汽船の3社のコンテナ事業を統合させて設立された統合企業。世界シェアは6%。

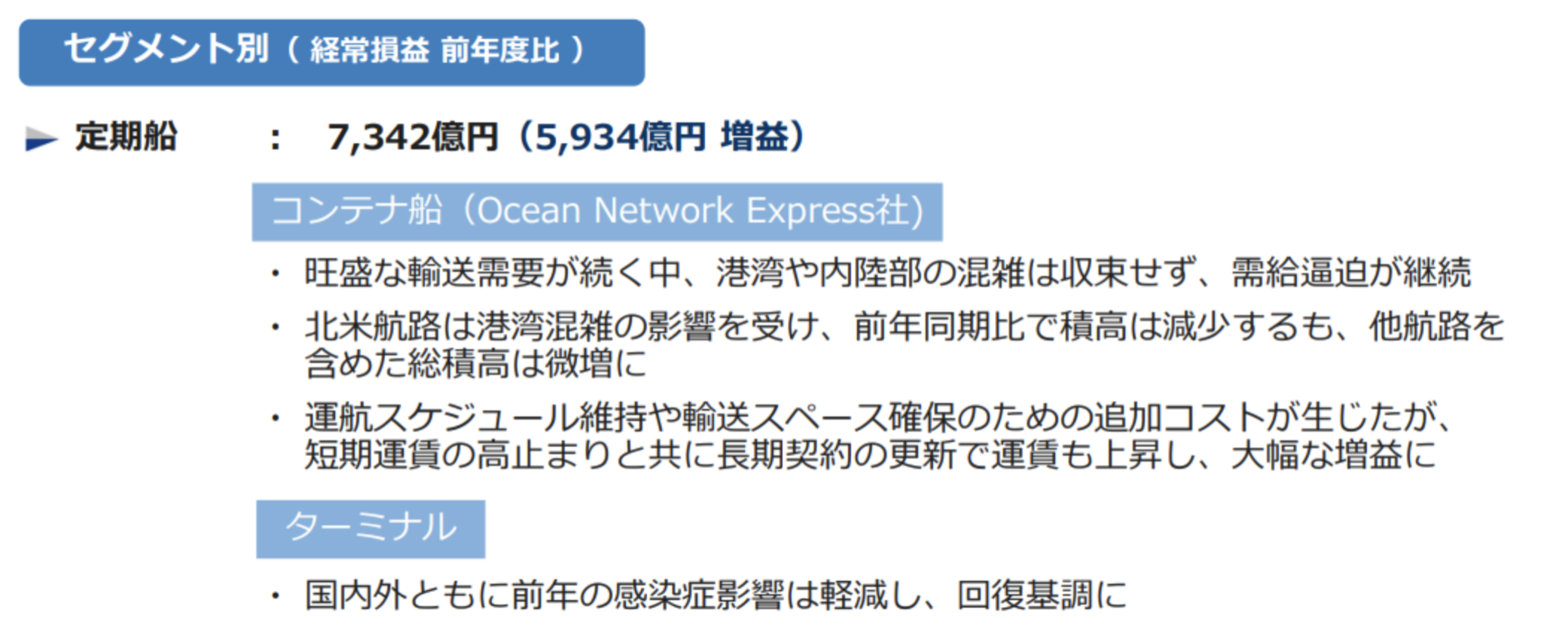

ONE社のセグメントはコンテナ船となっているのでコンテナ船部門の利益が急上昇しています。

コンテナ船の経常損益が5934億円の増益となっています。

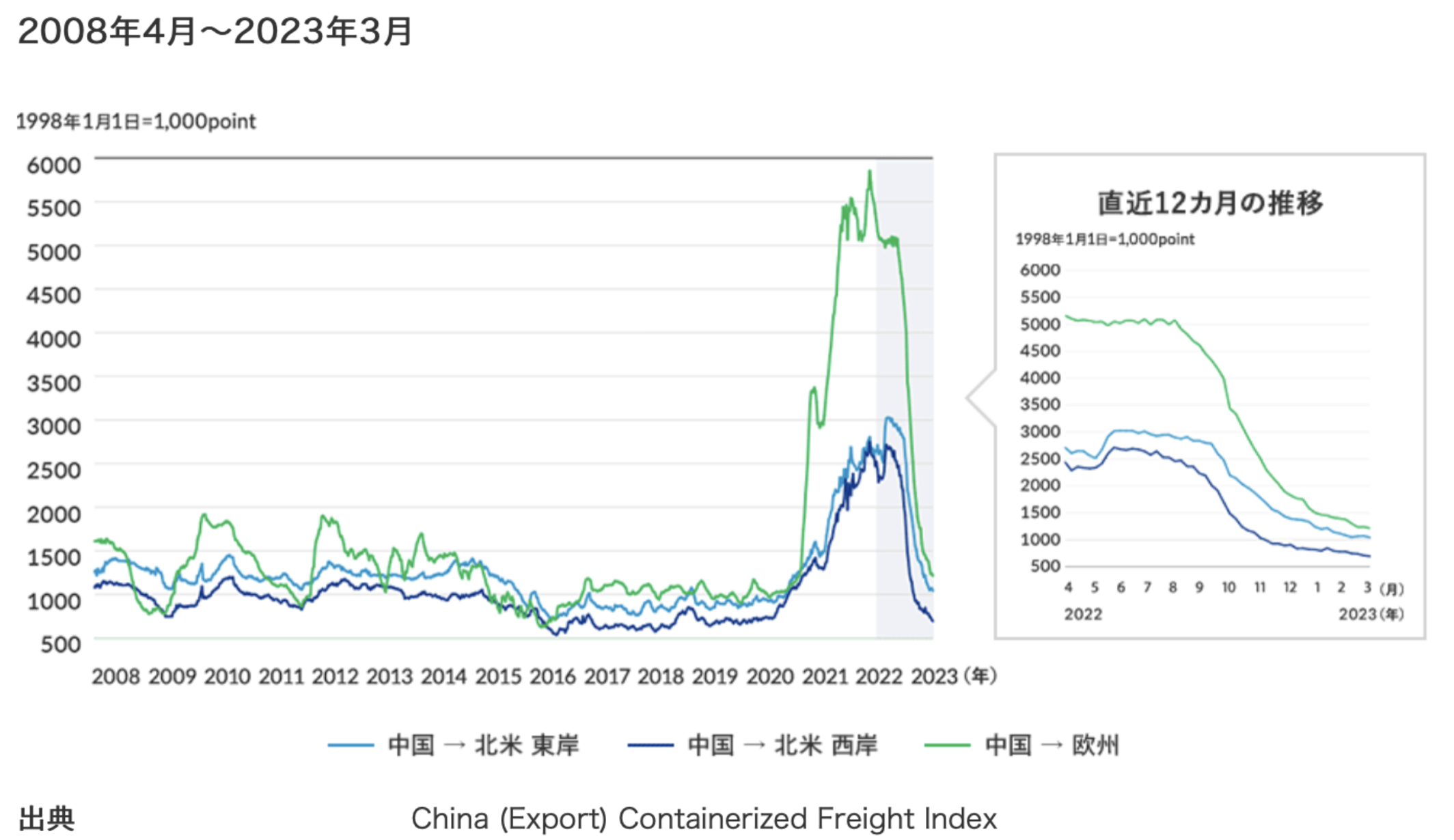

実際、コンテナ船の市況は以下のとおり2020年から2022年にかけて急騰して、2023年4月現在は元の水準に戻ろうとしています。

2020年からコンテナ船の輸送費が高騰した理由は以下の複合的要因によるものです。

コンテナ船輸送費高騰の理由

- パンデミックによるコンテナの生産量不足(=供給量が少ない)

- パンデミックからの経済のV字回復(=需要が多い)

- パンデミックにっよる港の機能不全(=供給側の問題)

- 人手不足(=供給側の問題)

しかし、これらが正常化するにつれて現在では海運市況が落ち着き2019年以前の世界に戻ろうとしています。

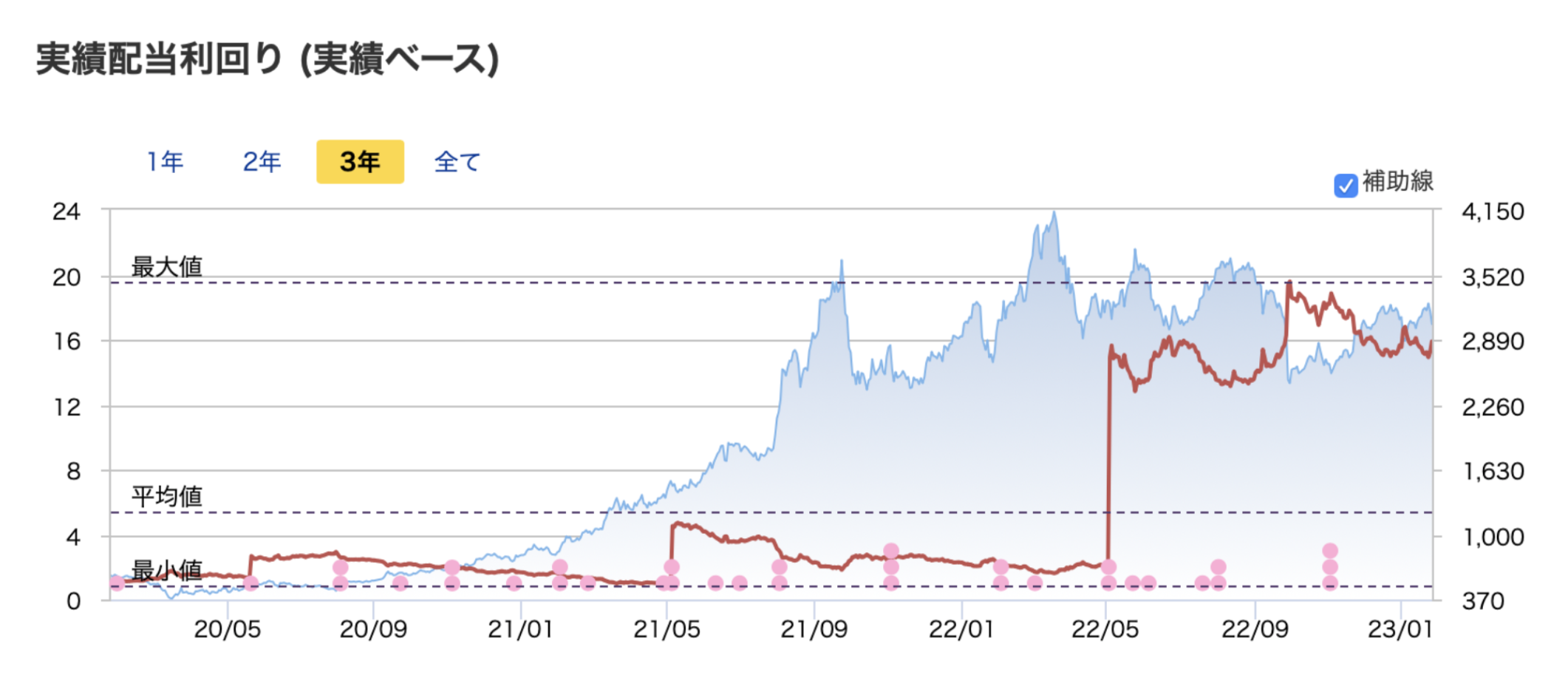

なぜ日本郵船の配当利回りは高いのか?

では次になぜ配当利回りが高いのかという点について見て行きたいと思います。

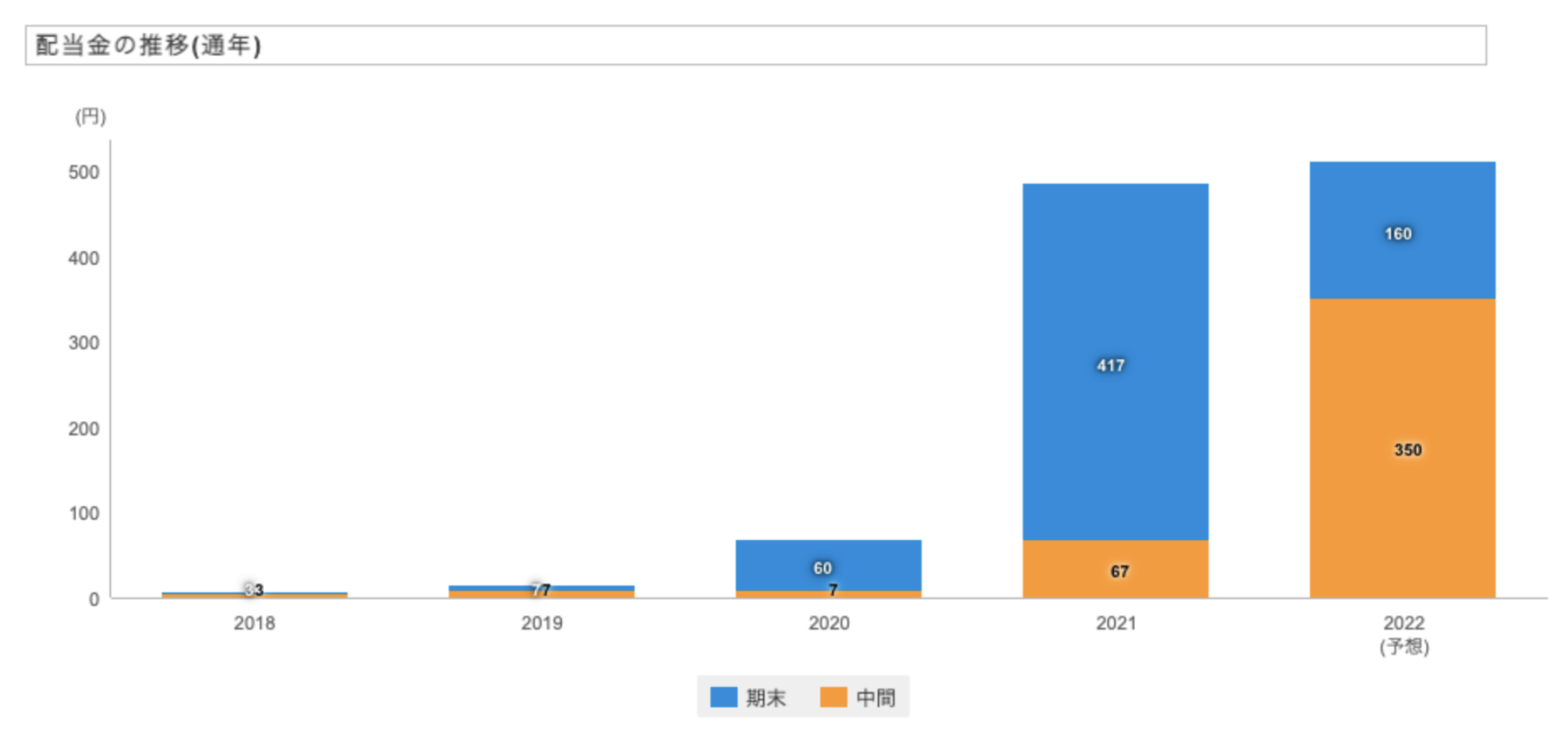

以下は日本郵船の配当金の推移です。

| 配当金 | |

| 2018年 | 7円 |

| 2019年 | 13円 |

| 2020年 | 67円 |

| 2021年 | 483円 |

| 2022年 | 510円 |

株価の値上がりに対して配当金の上昇が大きいので配当利回りが上昇しているのです。株価はEPSが30倍になっているのに10倍にしかなっていませんからね。

これほどまでの配当金を出せるのは言わずもがな事業でキャッシュを稼いでいるからです。

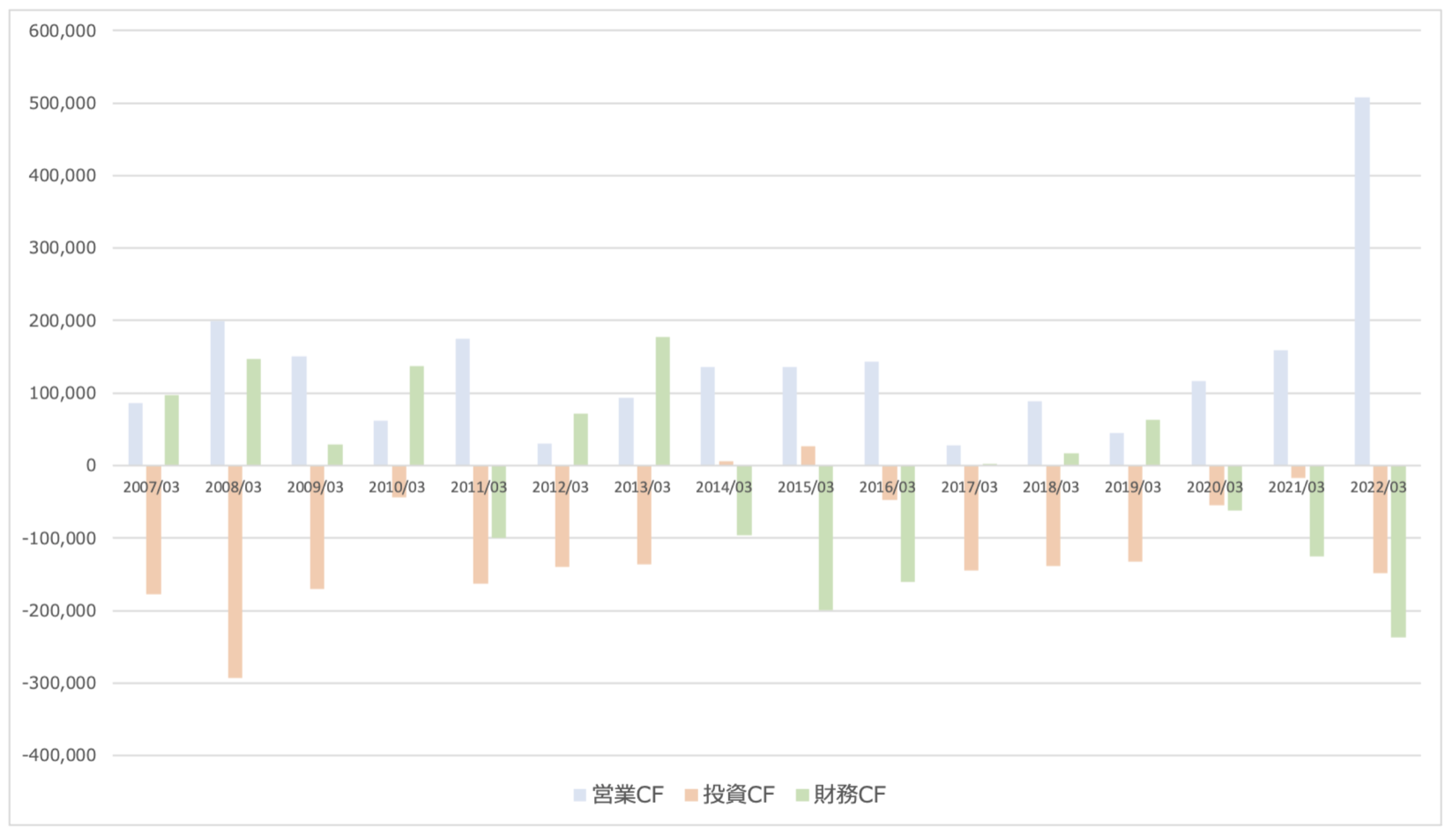

以下の通り営業CFが急騰しており、それを配当金として拠出しているのです。

| 営業CF | 投資CF | 財務CF | |

| 2007/03 | 86,229 | -178,043 | 97,363 |

| 2008/03 | 199,525 | -292,510 | 146,829 |

| 2009/03 | 150,474 | -170,253 | 29,571 |

| 2010/03 | 62,105 | -43,706 | 137,396 |

| 2011/03 | 174,585 | -162,781 | -100,161 |

| 2012/03 | 29,837 | -139,402 | 72,159 |

| 2013/03 | 93,951 | -135,566 | 177,966 |

| 2014/03 | 136,522 | 6,409 | -95,485 |

| 2015/03 | 136,448 | 26,755 | -199,007 |

| 2016/03 | 142,857 | -46,895 | -160,260 |

| 2017/03 | 27,924 | -144,612 | 1,952 |

| 2018/03 | 89,090 | -137,994 | 17,587 |

| 2019/03 | 45,260 | -132,292 | 62,715 |

| 2020/03 | 116,931 | -54,867 | -61,733 |

| 2021/03 | 159,336 | -16,871 | -125,483 |

| 2022/03 | 507,762 | -148,571 | -237,535 |

最新の2022年第3四半期の財務CFでは2022年1月から9月の9ヶ月間で2119億円の配当金を支払っています。

営業CFは持分法利益の上昇分はキャッシュインされないので反映されず純利益ほどは大きくなっていません。

ただ、営業CFは2954億円なので配当金分は十分まかなえていますね。

コラム:中期経営計画で謳われる株主還元策とは?

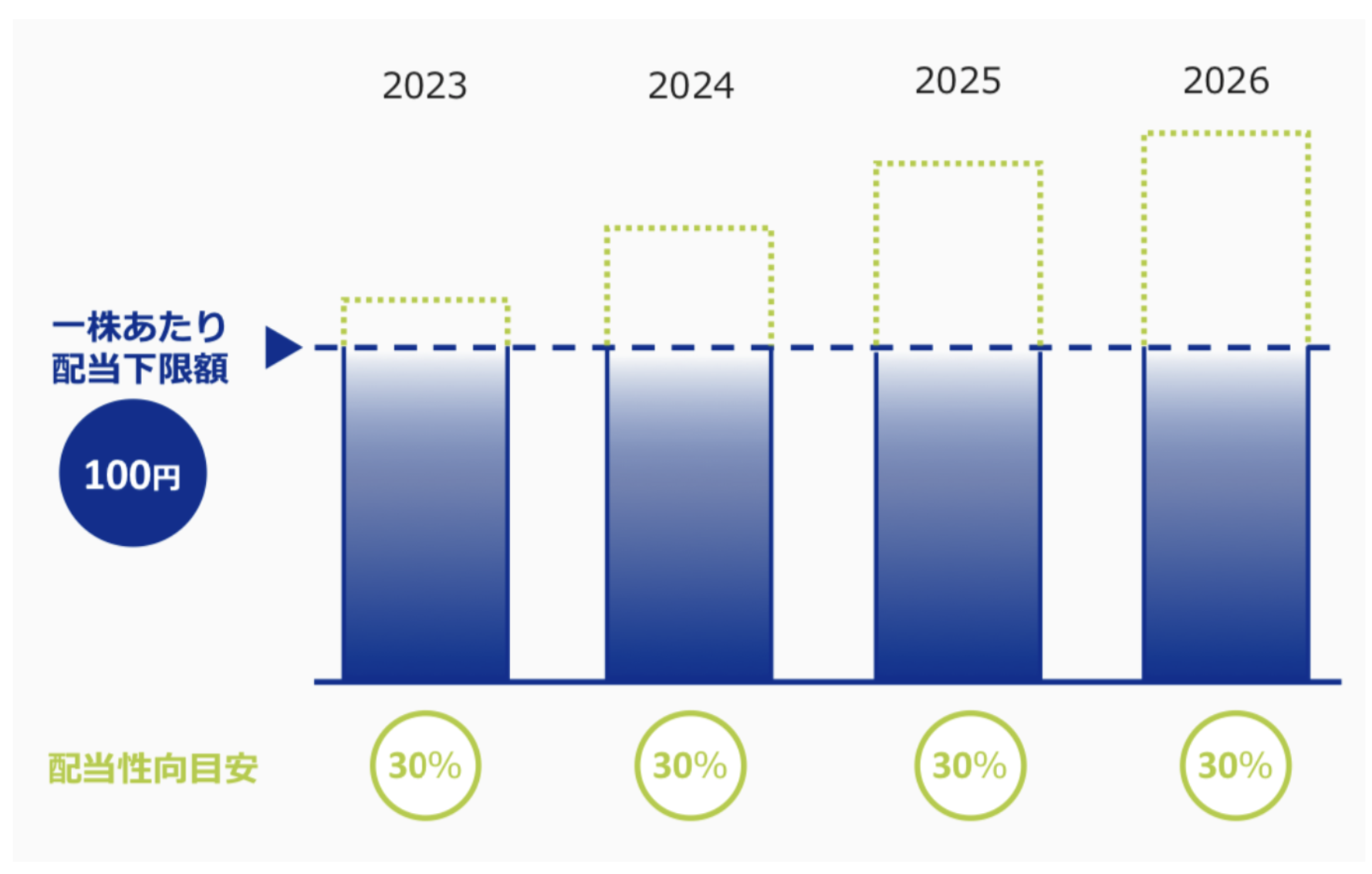

日本郵船は中期経営計画の中で株主還元策の指針をしめしています。

日本郵船の株主還元策

- ダ1株あたりの配当下限金額を100円に引き上げ

- 配当性向を25%から30%へ引き上げ

- 自己株式を2023年〜2024年度で2000億円規模取得

現在の配当金が年間510円ということを考えると5分の1程度ではありますが100円の配当金は保証されることになります。

現在の株価3300円から考えると3%程度なので、あまり魅了的な保証ではありません。

仮に以下でお伝えするとおり、今後株価が下落して例えば1000円程度になれば配当金が100円でも配当利回りは10%となるので魅力的ですね。

ただ、そのような状況では利益水準が相当落ち込んでいるので100円の配当金を本当に出せるのか疑問視しています。

日本郵船株を含めた海運株の今後の見通しとは?投資する妙味はある?

では肝心の今後の見通しについてみていきたいと思います。

結論からいうと現在の株価の上昇は一時的な可能性が高いです。それを見越してEPSの上昇に比して株価の上昇が穏やかであるともいえるでしょう。

今回の株価急騰の要因はコンテナ船の市況の急上昇によるものでしたが、先ほど見ている通り市況は急減速してきています。

現在、市況が高い時に契約した分が活躍して利益は高い水準を保っています。

しかし、半年から一年後からは契約単価が低くなっていきONEの業績も低くなっていきます。

それに伴い2019年以前の利益水準に収束していくことが見込まれます。

当然、市況減速に伴い営業利益も失速するので配当金を現在の水準で支払うことはできません。

株価を支えているのは配当金に他なりません。では、先ほどの中期経営計画を元に来年の配当金を想定していきましょう。

2024年3月期の純利益は2020年3月期と同様の300億円となることが想定されます。

300億円の配当性向30%と考えると90億円となります。これを発行済株式数5億株で叙すると配当金は18円となることが想定されます。

ただ、中期経営計画で配当金は最低100円の配当を拠出すると宣言しているので配当金は100円となることが想定されます。

純利益90億円で配当金を500億円だすとなると持続可能でないことは火を見るより明らかですね。

中期経営計画を見直し今後の減配を見込んで株価は大きく下落していくことが想定されます。株価の値下がり益まで考えると今投資する妙味は低いですね。

そもそもバブルが終了している資産に投資を行って資産が増える試しなど歴史上殆どありません。

あえてリスクの高い投資をする必要はないでしょう。以下でお伝えしていますが商船三井も同様です。

→【高配当株】商船三井の配当金はなぜ高い?過去の利回り、配当性向の推移や業績などから今後の見通しを評価

安定してリターンを狙いたい方は別の選択肢を検討されることをおすすめします。

そもそも、このように急騰するような銘柄は当然、急落することもあり安心して投資ができる投資先ではありません。

配当金利回りも持続可能なものではなく、10%のリターンが欲しいのであれば下落を免れながら安定したリターンをだす資産に投資をするのが合理的です。

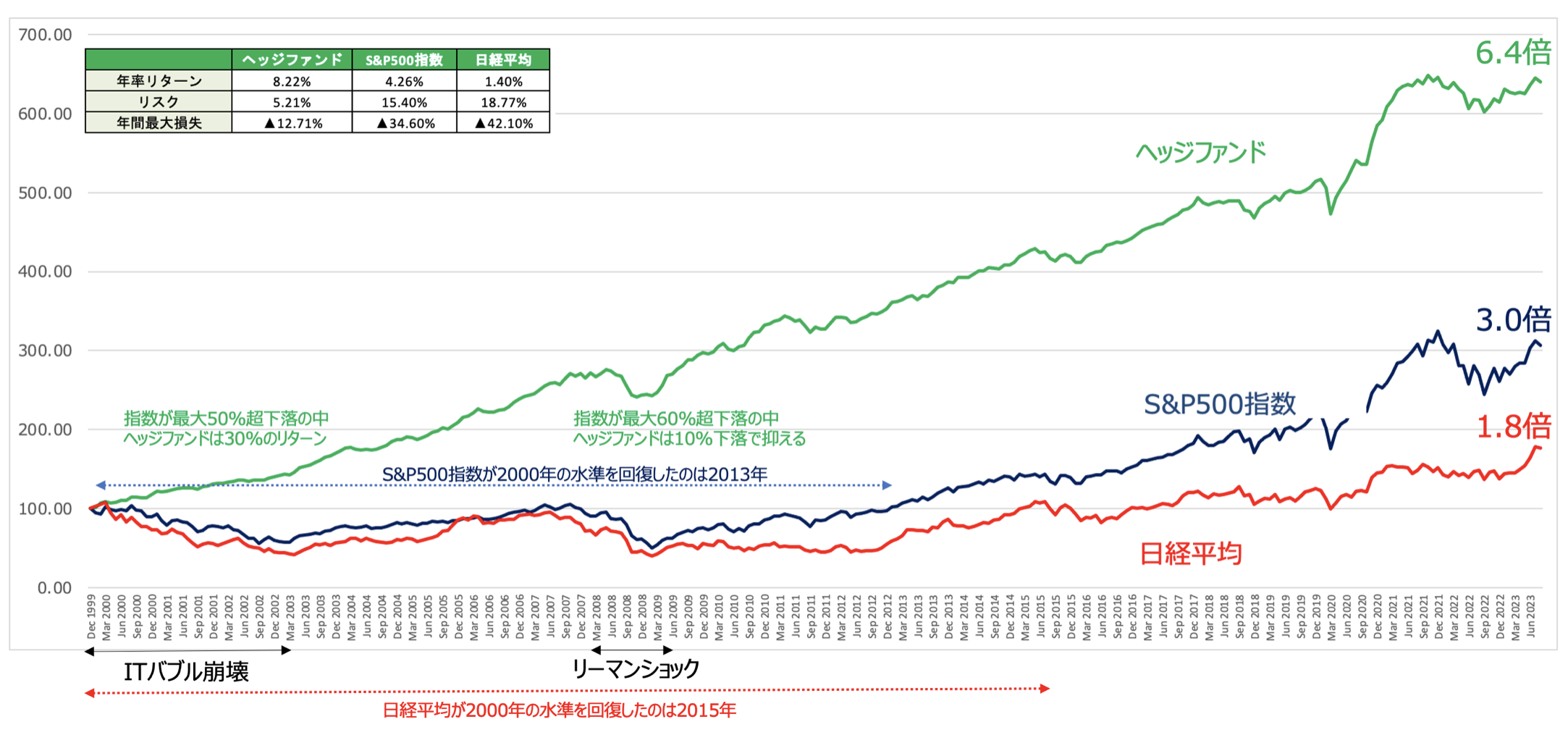

筆者が注目して実際に投資をしているのがヘッジファンドです。ヘッジファンドは以下の通り下落を免れながら指数を大きく上回るリターンを出しています。

市場環境によらず安定して10%程度のリターンを期待できるファンドについては以下で詳しくお伝えしていますのでご覧いただければと思います。

まとめ

今回のポイントをまとめると以下となります。

ポイント

- コンテナ市況の急騰によって業績と株価が急上昇

- 純利益の上昇はONEの持分法利益の上昇によってもたらされているためキャッシュの増加は緩慢

- 株価の増加に比して配当金の増加の方が大きく配当利回りが高くなっている

- コンテナ市況は急落しており今後の業績と株価の見通しは厳しい

- 更に配当金の維持も困難であることが見込まれる

- ここから投資するのは慎重になった方がよい

コメント