サラリーマンで海外赴任の辞令が出てしまった場合に、どのように資産を運用をしていけば良いのかという壁にぶち当たる人は少なくありません。

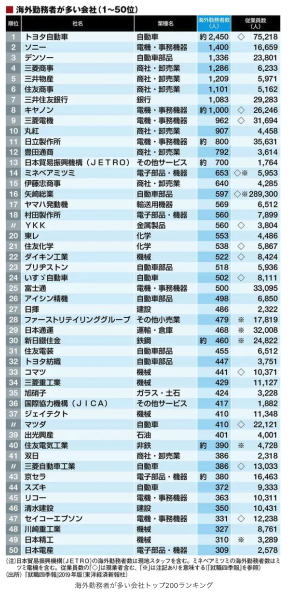

しかし、海外駐在するような方は以下のような勤務先の方々で、当然優秀であり年収も高いので資産運用を積極的にしている人も多々いるでしょう。

(しかしトヨタは2,000人以上を海外に送っていて凄いですね)

1位トヨタは2450人、2位ソニーは1400人

海外駐在中は海外赴任手当などもあり、家賃手当もありとさらに年収は上がるものと思います。しかし、資産運用ができないという縛りがあっては、資産形成も非効率になってしまいます。

実際に海外赴任の辞令が出てしまった場合、運用面はどのようにしていけば良いのかを解説していきます。

海外赴任すると日本の証券口座は利用できない?

楽天証券では以下のような記載があります。

| 出国予定期間 | 手続き |

| 1年未満※1 | 手続きは不要です。 |

| 1年以上 5年未満 | 事前手続きが必要です。以下②をご確認ください。 |

| 5年以上 | 口座を継続できません。手続きはこちら |

| 期間未定 |

渡航先が米国の場合、以下の合計が183日以上であれば事前の手続きが必要です。

① 出国される年の米国滞在日数

② 出国される年の前年の米国滞在日数の1/3

③ 出国される年の前々年の米国滞在日数の1/6

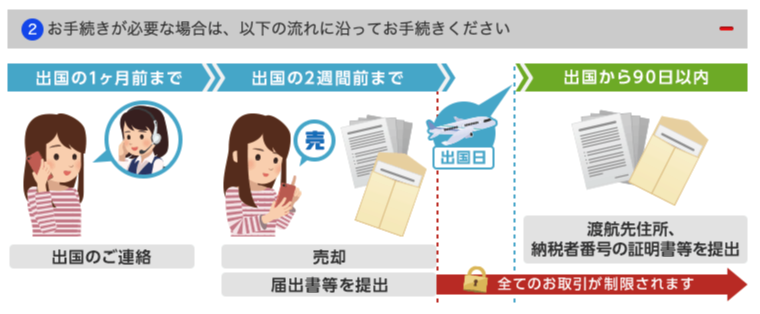

基本的に、1年未満の海外駐在になることはあまりないと思われますので、事前手続きが必要です。

事前手続きは以下の通りです。

- 日本株式、個人向け国債のみ保有いただけます。その他の商品は売却してください。

- お客様にて常任代理人を選任してください。当社の業務提携先を通じて、常任代理人業務をおこなう専門家を紹介することが可能です。

- 必要な届出書を当社にご提出ください。

- 出国関連の届出書(お客様毎に必要書類が異なりますので、個別にご案内いたします)

- 上記2で締結した常任代理人契約書・常任代理人選任届

- お客様の本人確認書類

当社にて届出書を受理次第、すべてのお取引を制限いたします。

かなり面倒ですね。

海外出国の手続き

また、口座を維持するにも条件があります。とても面倒ですね。

| 出国期間 | 出国日から5年以内に帰国予定であること。5年を超える、または期間の定めのないご出国の場合は総合口座の継続はできません。 |

| 保有残高 | 保護預り残高があること。 |

| 常任代理人 | 金融商品取引等に精通した日本国内の専門家(弁護士、司法書士、税理士、行政書士など)を常任代理人として選任しており、常任代理人契約書、常任代理人選任届等を当社が受理していること。当社の業務提携先を通じて、常任代理人業務をおこなう専門家を紹介することが可能です。当社の業務提携先を通じて、常任代理人業務をおこなう専門家を紹介することが可能です。 |

| 書面交付 | 各種書面の電子交付に同意していること。 |

| 期日 | 出国予定日の2週間前までに必要書類をすべて当社が受理していること。上記対応には、遅くともご出国の1カ月前にはお電話にて出国する旨のご連絡をいただく必要がございます。 |

この辺は勤務先の会社の意向により海外に行くのですから、会社が代行で手続きをして欲しいくらいですね。

海外で取引が制限される理由は、以下となっています。

お取引を継続した場合には、当社が日本における金融商品取引業等に相当するライセンスを海外の金融規制当局・監督官庁等から得ていないことにより、お客さまの居住地国での規制に抵触する可能性がございます。

ちなみにですが、他の証券会社も同様の扱いとなっています。

野村證券

海外転勤することになりました。現在利用している特定口座を、帰国後も利用して株式を売却することはできますか?

出国に伴い特定口座は廃止していただく必要があり、特定口座のお預りは一般口座へ払い出しされます。ただし、出国前および帰国時に一定のお手続きを行っていただくことで、払い出しされたお預りを再度、特定口座に組み入れ、売却することが可能です。詳細は、お取引店までお問い合わせください(お取引店の検索は、こちら)。

大和証券

海外転出する際は、どうしたら良いですか。

お手続きが必要となります。取扱窓口へお問い合わせください。転出中は、やむを得ず預り資産の売却を行う場合を除き、新規の取引等は一切できません。また、租税条約対応、納税処理対応等につきましてはお客様ご自身での対応、確認となります。

https://daiwa.dga.jp/faq_detail.html?id=1209&category=5&page=1000

SBI証券の場合

当社に証券総合口座をお持ちのお客さまが、海外転勤等の理由により一時的に海外へ居住し、「非居住者」に該当する場合、当社でのお取引は停止させていただくことを原則とします。「非居住者」となる間も当社にてお預かり可能な商品は、原則として日本株式および日本国債に限定されます。

マネックス証券の場合

日本国内に居住されていない方については、口座開設をしていただけません。

また、口座開設後、海外赴任等で日本国内に居住されなくなる場合には、口座の閉鎖、またはお取引の制限をさせていただく必要がございます。

日本国内に居住されなくなるような場合は、一定のお手続きも必要になりますので、事前に当社お客様ダイヤルまでご連絡いただきますようお願い申し上げます。

松井証券の場合

口座開設後に非居住者となる場合、所定の手続きが必要です。手続きについてご案内しますので、必ず出国前に松井証券顧客サポートまでご連絡ください。

出国日以降の取引を制限します(ログインおよび入出金は可能です)。

非居住者となる場合、特定口座は継続利用できません。特定口座で保有する株式は一般口座へ振替え、速やかに特定口座を閉鎖いただく必要があります。出国後に非居住者となったことが判明した場合には、当社で特定口座の閉鎖手続きを行います。また、配当金の受け取りについて株式数比例配分方式を選択していた場合、一般口座でお預かりの株式の配当金について、海外居住中でも、従来通り所得税、住民税を当社で源泉徴収を行います。源泉徴収及び更正等のお手続きについてご不明な点がございましたら、松井証券顧客サポートまでお問い合わせください。

SMBC日興証券の場合

お客様が日本国内の居住者ではなくなる場合は、お取引店に速やかにご連絡いただき、お取引口座をご解約ください。

または、所定の手続きを行っていただき、当社が承認した場合は、制限の範囲内で口座を継続することができます。

詳しくは、お取引店までお問い合わせください。

海外赴任中に手続きなしで証券口座を使ったらやっぱりバレる?

実際にバレることなどないのではと思ってしまいます。しかし、基本的にはバレてしまうものです。多くの人は証券口座を特定口座で利用しているものと思います。

特定口座は証券会社が本人の代わりに証券会社が確定申告をするための損益計算をしてくれ、税務署に納付してくれます。

そして、その際に、税務署より本人が非居住者であることがバレてしまうのです。証券会社も本人が非居住者になってしまっていることから、口座凍結に踏み込まざるを得ません。

その場合、保有している金融商品は強制売却となってしまいますし、再度、その証券会社の証券口座を開設できなくなってしまう可能性もあります。

悪質ですので、たぶん同じ証券口座では取引できないような気がします。

海外赴任中はどのような運用候補がある?

現地証券口座を開設し運用

一番簡単なのは、海外赴任先の現地口座で開設です。

これなら文句なく、取引も可能です。しかし国によっては税制度も異なり、また取引できる商品の制限もあるでしょう。

また、投資資金も日本から送金をしなければ、現地給与のみでは少額すぎて投資する意義すらわからなくなりそうです。

不動産投資を行い運用

あまりこれも現実的ではないですが、例えば利回りが出る不動産を購入し、インカムゲインを獲得するという運用があります。

しかし、不動産は事業ですから、生半可な気持ちで取り組んでもうまくいきません。

もし不動産の知見があり、経験がありリターンを獲得できる人であれば、不動産投資は選択肢に入ってくるかと思われます。

税理士に納税管理人を担当してもらい、日本のインカムゲインは日本の税務署に税金を納めることになります。

ヘッジファンドを活用

ヘッジファンドでの運用も選択肢になってきます。

ヘッジファンドは投資のプロ中のプロが運用しており、手数料は少々高いものの、運用を一括でお願いすることが可能です。

日本ではまだまだヘッジファンドは黎明期ですが、最近では個人投資家(まとまったお金がないと出資不可)にも門戸が開かれています。

ヘッジファンドは証券会社を通して購入するものではなく、あくまでも私募ファンドでの募集になります。

海外赴任する前に、担当者に話を聞いて、希望に沿うようであれば、運用を任せるのもありでしょう。

【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説

まとめ

海外赴任は人生の一大イベントですが、年収も大きく上がり、家賃や学費などがかからない、資産が大きく増大するゴールデンタイムです。

キャリア的にも、海外で外国人チームをマネジメントするなど、実績が積める機会でもあり、非常に貴重な機会です。

そんな時期に、資産運用ができないのも厳しいですが、上記のような選択肢もぜひ、検討してみてください。