日本ではまだまだ黎明期なるも、少しずつその知名度も高くなってきた「ヘッジファンド」。

今回はそのヘッジファンド投資について、気になる手数料体系、比較対象の投資信託の違いと共に纏めていきたいと思います。

今回はヘッジファンドの手数料についてより深掘りした記事なりますので、ぜひ参考にしてみてください。

【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説

投資信託の手数料形態

あなたは投資信託を購入されたことはありますでしょうか?

投資信託の手数料体系は販売手数料と信託報酬の二つに分類されます。

購入手数料は一回きり徴収される手数料ですが、信託報酬は年率で掛かってくる手数料です。

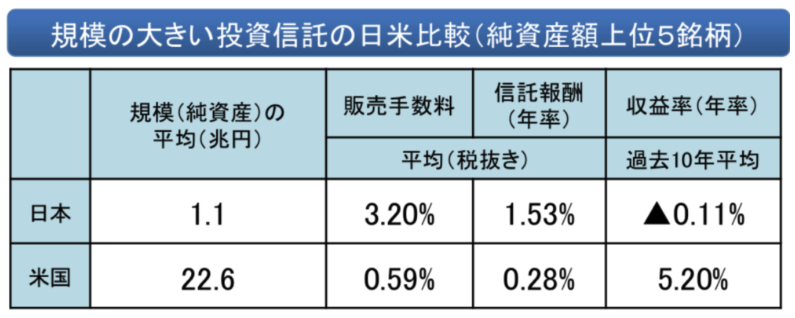

信託報酬は預け入れている資産の全額に対して掛かってくる手数料です。金融庁が纏めている日米のお投資信託の手数料体系をご覧ください。

手数料:日米比較

ここでは分かり易く1000万円分投資信託を購入した場合で考えてみます。

最初に販売手数料として3.2%つまり32万円がかかります。信託手数料として1年目の運用の結果全額の1.53%がかかります。

1000万円が1200万円に増えた場合、信託報酬は1200万円×1.53%=18万3600円となります。

それにしても収益性がマイナスにも関わらず、米国よりも手数料がどちらも高いですね。

ヘッジファンドの手数料形態

ではヘッジファンドの手数料形態はどのようなものなのでしょうか?

成功報酬型の手数料形態

購入手数料は投資信託とは変わりませんが、ヘッジファンドの手数料は成功報酬型の手数料体系となっております。

成功報酬というのは運用で増えた分から手数料を徴収するという手数料形態です。

この報酬形態では大きく増やせば増やすほど手数料を多く徴収することが可能ですが、反対にマイナスの運用成績であれば手数料を徴収することができません。

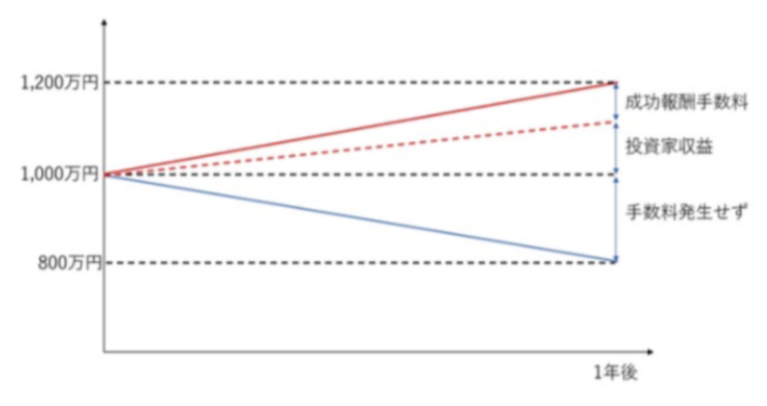

例えばヘッジファンドに1000万円を預け入れて成功報酬が20%であったとします。

そこで運用により1200万円になった場合、収益の200万円の30%、つまり60万円が成功報酬の手数料となります。

一方、運用によって損失が発生し800万円に減少してしまった場合、成功報酬手数料は発生しません。

成功報酬手数料

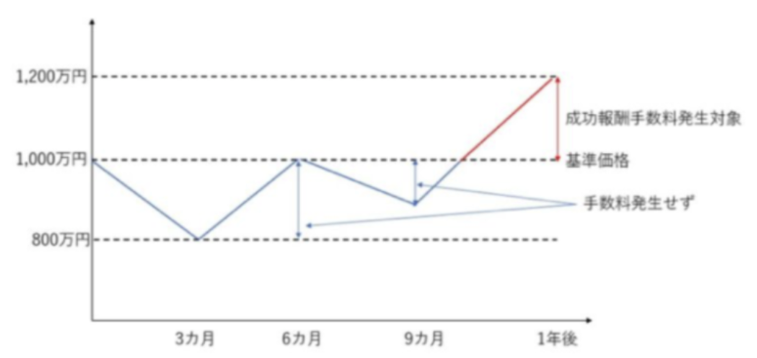

ハイウォーターマーク

また手数料形態に関しては公平を課すために年間の手数料が発生するのは、年初の金額を基準としたうえで、その基準価格より増えたかどうかで判断します。

つまり1000万円が最初の四半期で800万円になり、次の四半期で1000万円になっても成功報酬手数料は発生しないということです。

図にすると以下のようになり、このような手数料形態をハイウォーターマークといいます。

ハイウォーターマーク

投資信託とヘッジファンドの手数料形態を比較

では投資信託とヘッジファンドはどちらが合理的なのでしょうか?まず自分が報酬を貰えるファンドのマネージャーの身になって考えてみましょう。

実際は投資信託の場合はサラリーマンファンドマネージャーなので報酬は会社に入りますので、その時点でモチベーションの差は歴然ですが...

では、先ほどと同じ例で1000万円を投資信託とヘッジファンドに投資した前提で考えてみましょう。

投資信託の信託報酬を2%、ヘッジファンドの成功報酬の手数料を30%とします。

【CASE1:20%の運用益で1200万円となった場合】

- 投資信託信託報酬:1200万円全額×2%=24万円

- HF成功手数料:利益200万円×30%=60万円

【CASE2:▲20%の運用損で800万円となった場合】

- 投資信託報酬:800万円全額×2%=16万円

- HF成功手数料:0万円

もしこの手数料を報酬として貰えるとすると、どちらのほうが死に物狂いの運用になるかは火を見るよりも明らかです。

投資信託は+20%と▲20%では合計40%の運用成績の差があるものの、手数料はたったの8万円しか変わりません。

しかし、ヘッジファンドは60万円の差が出てきます。

投資信託の場合は▲20%でも2000万円を預ければ、16万円×2倍=32万円となり+20%の運用収益をあげるよりも多くの手数料を稼ぐことが出来ます。

sあらにヘッジファンドのマネージャーは自己資金をファンドに入れており、投資信託などとは運用の真剣度が異なります。

また投資家の視点からみてもヘッジファンドのほうが信用に足ります。

成功しても失敗しても同じ手数料を徴収する投資信託より、成功した分の中から手数料を徴収されるほうが納得感が高いと思います。

手数料を考える上で本質的なこと

資産運用を行う際に、投資先を考える上で手数料に着目して金融商品を選ぶ方が多いと思います。

しかし、最も重要なのは手数料ではありません。どれだけのパフォーマンスを上げることができるかということです。

分かり易い例をサッカーで例えてみましょう。

例えば誰もが知っている有名選手であるメッシの年俸が10億円だとします。

しかし彼は非常に良い活躍をし、ファンが増えサッカースタジアムに来る観客が爆発的に増加しグッズも売れに売れて100億円の経済効果を齎します。

このような選手に10億円を払うのは全く惜しくはないでしょう。優秀な成績を出しているヘッジファンドは正に上記であげたようなメッシを雇うようなものです。

一方年俸は1千万円であっても全く活躍せずにゴールを挙げられず、観客が減ってしまえばたとえ1千万円という安い報酬の対価としてそれ以上の損失を被ることになるのです。

重要なのはいくら払うかではなく、いくら稼いで貰うことができるかということです。

手数料だけに目を奪われて本質的な点を見失うことは本末転倒というものでしょう。

まとめ

今回の点をまとめると以下となります。

- 投資信託の信託報酬は預け入れ資産全額に対して一定利率掛かる

- ヘッジファンドの成功報酬は利益の一部に一定利率掛かる

- 信託報酬は利益獲得も損失発生も手数料があまりかわらない

- ヘッジファンドの成功報酬は運用結果で報酬額が大きく変わる

- 本質は手数料ではなく如何に運用収益を挙げられるか