ヘッジファンドは運用益をとことん追求する絶対収益追求型であり、機関投資家、富裕層が起用する代表的な運用先です。

運用先を多く知っている人は投資信託で運用は選びません。

実際、欧米の富裕層の多くはヘッジファンドに資産を預けていますし直近は日本でも富裕層を中心にヘッジファンドの需要が高まってきています。

しかし、収益を追求するあまり誤ったヘッジファンドを選んでしまうと資産を溶かしてしまう可能性もあります。

本日はヘッジファンドの始め方と、ヘッジファンド投資にはどのようなリスクが存在しているのかという点に焦点を絞って執筆していきたいと思います。

>>【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説

ヘッジファンドの始め方

プライベートバンクを通じて購入

多くの人がこの方法を思い浮かべると思います。プライベートバンクといえばスイスのUBSやクレディスイスが有名です。(合併してしまいましたが)

プライベートバンクの口座を開設して、ヘッジファンド運用をお願いするのがたしかに最も早いのですが、ある程度金融資産を保有している人でなければそもそも口座開設はできません。

筆者が聞いていた話では5億円からでしたが、問い合わせフォームに行ってみると2億円からでも話は聞いてくれそうでした。

プライベートバンクの最近の事情を筆者は追いかけていないのでわかりませんが、2億円ならハードルは低めですね。

2億円保有している人はプライベートバンクを入り口にしてヘッジファンド投資もありかもしれません。

ヘッジファンド型投信で運用

近年は日本でも資産運用への関心の高まりと共に、欧米では王道だったヘッジファンド投資が浸透してきました。

ヘッジファンド型投信とは、ヘッジファンドが運用を行う投資信託と読んで字の如くです。

少額からでも投資可能なのでお手軽ヘッジファンド投資とも言えそうです。

ヘッジファンド型投信は筆者もいくつか分析しており、以下が例として挙げられます。

ただ、以下の記事でも述べた通り、ヘッジファンド型投信の運用成績は上記投信を見てもわかる通り、好成績でもなく、本数も少ないのであまりおすすめできる投資先とは言えません。

ヘッジファンド型投信はもう少し見守りたいですね。手数料が証券会社とヘッジファンドの二重取りになるというデメリットもあります。

ファンドラップを通して購入する

大手金融機関が販売しているファンドラップにはヘッジファンドへの投資もできるという点も売り文句の一つにしています。

ただ、ファンドラップは金融機関担当者が運用してくれる完全オーダーメイド型で、状況に応じて運用商品を変えていくはずなので、ヘッジファンドで投資したいと強く希望する必要があるでしょう。

ただ、ファンドラップでわざわざヘッジファンド投資を強く希望して運用してもらい、オーダーメードにかかる金融機関への手数料も払うというのは、あまり合理的ではないですね。

ファンドラップについては筆者も真剣に検討したことがあるので、以下を参考にしてみてください。

- ファンドラップで大損してひどい結果に?結局儲かった?評判の野村證券の「野村ファンドラップ」を徹底評価!運用実績だけでなく手数料や口コミを含めてわかりやすく解説。

- 【大和証券】「ダイワファンドラップ」の運用実績が悪く評判がひどい!?儲かった!?利回りや手数料を含めて徹底評価!

- 【みずほ証券】評判の「みずほファンドラップ」の運用実績や手数料や口コミを包括的に徹底評価!

- 三井住友銀行(SMBC)ファンドラップの評判は?運用実績や手数料、口コミを包括的に徹底評価!

- SMBC日興証券の「日興ファンドラップ」の評判は悪い?儲かったとの声も?運用実績などから徹底調査!

- 【運用状況がひどい】評判の「りそなファンドラップ 」を徹底評価!口コミや金融庁のデータから手数料や実績を含めて紐解く。

ヘッジファンドへ直接出資する

当たり前ですが、ヘッジファンドへ直接投資するのが当然一番簡単です。

そもそもヘッジファンドとは、富裕層の間で紹介ベースで投資をする私募ファンドです。

かなり秘匿性の高い投資先でしたが、近年ではある程度の規模の資金があれば、個人でもアクセスできるようになってきました。

1000万円程度が最低出資額の場合が多いようです。

ただし、いくつかあるヘッジファンドの中で正しく投資先を選んでいく必要があります。

筆者が重要だと考えているポイントは以下の通りで、しっかりと確認した上で投資の意思決定をしていきましょう。

- 10年以上の実績

- ファンドマネジャーの経歴(学歴、現在のステータス)

- 確かな投資戦略

- ファンド運営メンバーの経歴

-

-

【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説

長期で資産を大きく成長させるために必要なこと、それは「毎年プラスの運用リターンを出す」ことです。 言い方を変えると「毎年絶対に運用でマイナスを出さない」ということです。 欧米のプロ投資家が口を揃えてい ...

続きを見る

ここからはヘッジファンド投資のリスクについて10年以上ヘッジファンド投資経験のある筆者が紹介していきます。

元本は保証されるのか?

まずは大前提の話ではありますが、ヘッジファンドは元本保証なのかという点が気になっている方に向けてです。

元本保証を追求すること自体がリスク

日本人は元本保証に固執する傾向があります。結果として殆ど利回りが望めない定期預金に預けてしまっている人が相当数いらっしゃいます。

投資信託でも元本割れはあるようにヘッジファンドも当然あります。

ヘッジファンドも当然「投資」をしているので「価格変動リスク」は存在します。

リターンのある場所にはリスクは存在し、投資をする上ではその点を頭に入れておく必要があります。

日本は超低金利時代が続いていますが、元本保証型の投資を選択すると利回りも殆ど0%と著しく低くインフレが進めば価値が目減りしていきます。

インフレとは?

モノやサービスの価格が上昇することです。つまり逆に考えると「お金」の価値が低下することを意味しています。

インフレでお金の価値が目減りしてしまうので結果的に資産が減少していくということです。守りに徹することで逆に失点をしてしまうということですね。

今後、日本でインフレが続伸する可能性を考えると、元本保証型で運用すること自体がリスクと言える市場環境となります。

資産を守るためには価格変動リスクを取りながら長期的に資産価格が上昇する資産に投資する方がリスクが少ないのです。

元本保証を匂わすファンドは危険

リスク商品に投資をしているファンドにおいて元本保証なんて存在しません。逆に元本保証を謳うことは違法とされています。

しかし、たまに詐欺ファンドの中には元本保証を謳う又は匂わすファンドが存在しています。

このようなファンドには絶対に投資するべきではありません。

元本保証を謳い高い利回りを喧伝するファンドは実態を伴わない詐欺ファンドの可能性があります。

ポンジスキームについては次の項目でお伝えします。

ポンジ・スキームの可能性?詐欺ファンドではないか?

金融商品を取り扱う業者は投資詐欺ではないか?と疑われることがが多いです。大事な資産がそのまま返ってこないというのが一番怖いです。

投資先を人から紹介された時に気をつけるべきポイントを最後に解説したいと思います。

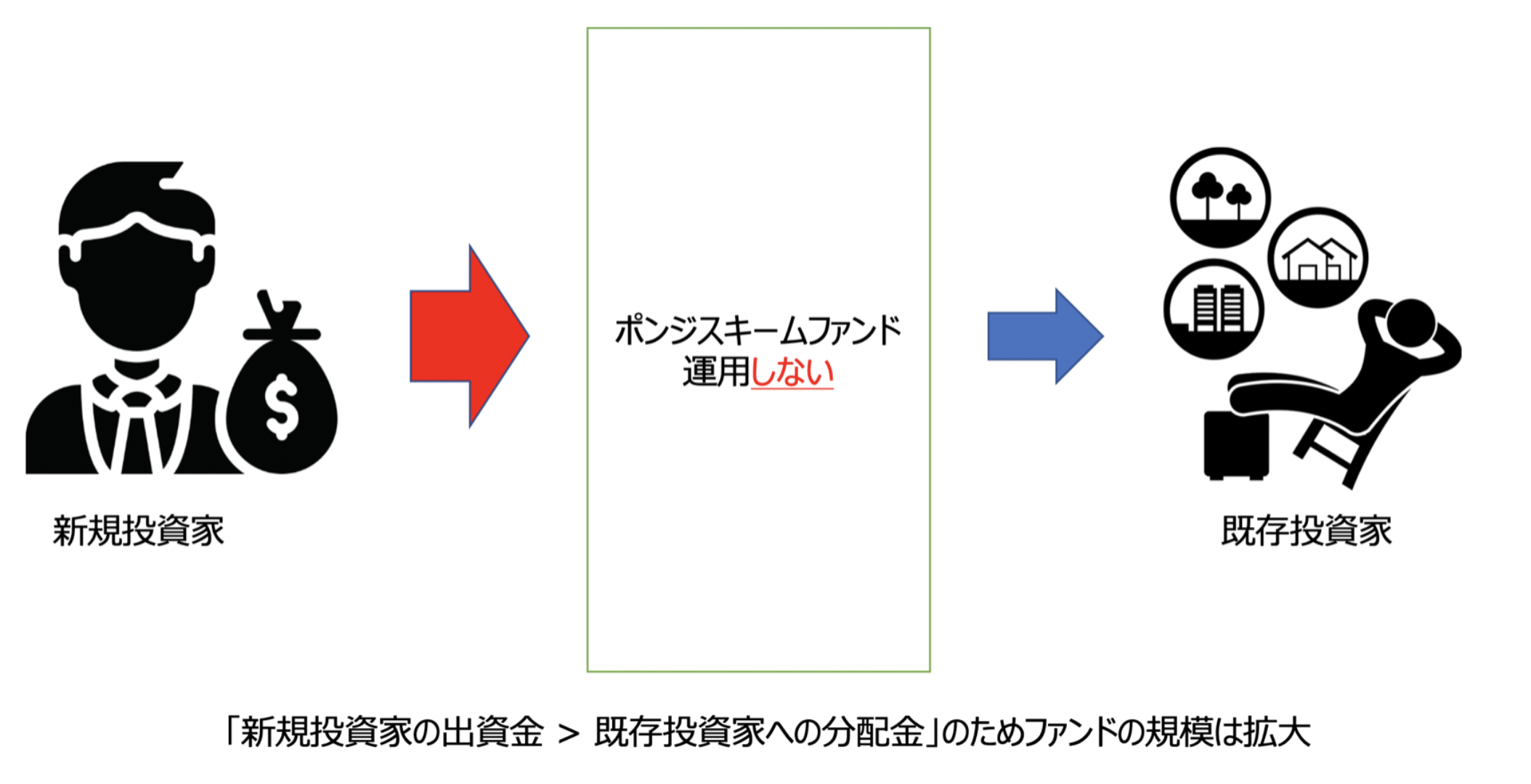

まずは、ポンジスキームではないか?ということを疑う必要があります。

ポンジスキームは、投資家から集めた資金を実際に運用せず、新規出資者から集めた資金を最初の投資家に分配する、これを延々と繰り返していくスキームとなります。

自転車操業ではありますが、ある程度資金が集まったら高飛びすることになりますので出資者にお金は返ってきません。

しかしこのスキームが成立するには、以下の条件が整う必要があります。

「新規投資家からの出資>既存投資家への分配」

この形が継続すればポンジスキームファンドも拡大していきます。

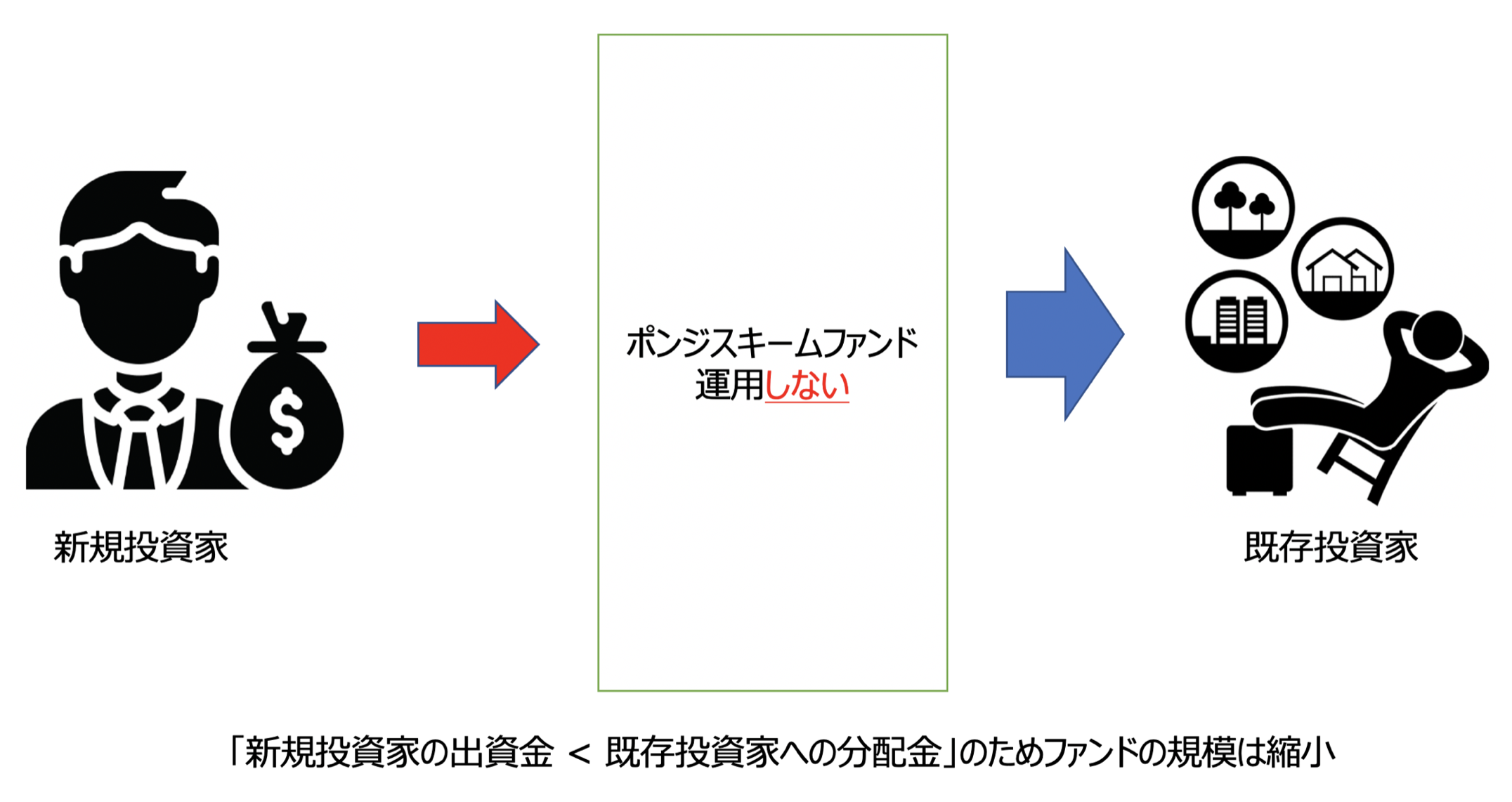

しかし、新規投資家からの出資を既存投資家への分配が上回るとファンドの規模が小さくなってしまいます。

このタイミングではファンドの運用元は集めた資金を持って蒸発します。

ポンジ・スキームをどう見分ければ良いか?

一般投資家からすると見分けがつかないんだが、どうやって見分ければ良いのでしょう?

上記でポンジスキームを成立させるには、以下の状態が継続する必要があると述べました。

「新規投資家からの出資>既存投資家への分配」

これを達成するにはスピード感のある新規の投資家を募集する必要があります。

営業トークとしても、法外なリターンを約束する特徴があります。

例えば利回り1%/日、50%/月などですね。有り得ない数字です。

また、先ほどお伝えした通り元本保証を匂わすファンドもあります。

あのウォーレン・バフェットですら利回り20%/年ですので、すぐに疑った方が良いでしょう。

日利1%は複利で運用すれば1年間で3800%の利回りとなり、月利50%は1300%の利回りとなります。

間違いなく詐欺でしょう。最近は仮想通貨やFX運用でこのようなリターンを約束する営業マンが多いです。

また、既存投資家の解約を防ぐ必要もあります。

そのため、解約に制限を設けているファンドが多くなっています。解約できる金額に制限を設けているファンドには投資しないようにした方がよいでしょう。

レバレッジは大きく増える可能性もあるが大きく資産を減らす可能性もある

ヘッジファンドはレバレッジを掛けた運用をしているのでしょうか?

結論からいうとレバレッジを掛けているヘッジファンドと掛けていないヘッジファンドがそれぞれあります。

ここでいう「レバレッジ」とは投資家の出資金に加え、銀行など金融機関から借入し、資金レバレッジを掛けて運用することですね。

投資家から1000万円を預かり、銀行から1000万円調達し2000万円で運用しリターンを大きくするということです。

しかし2000万円の運用で20%の損失を出すと400万円のマイナスとなります。400万円は1000万円の元本から考えると40%になります。

単純にレバレッジをかけると大きく資産が増える可能性もある反面、減る可能性もあるのです。

例えば、私が出資しているヘッジファンドはレバレッジを掛けずに安定運用を行っています。

レバレッジはリスクが当然ながら大きくなります。

やはり「低レバレッジ」で「安定運用」して10%程度の利回りで複利運用する方が無理なく大きな資産を育て上げることができるでしょう。

安全に運用しても余りあるリターンです。

(一口メモ)レバレッジを活用してもリスクが減る場合がある

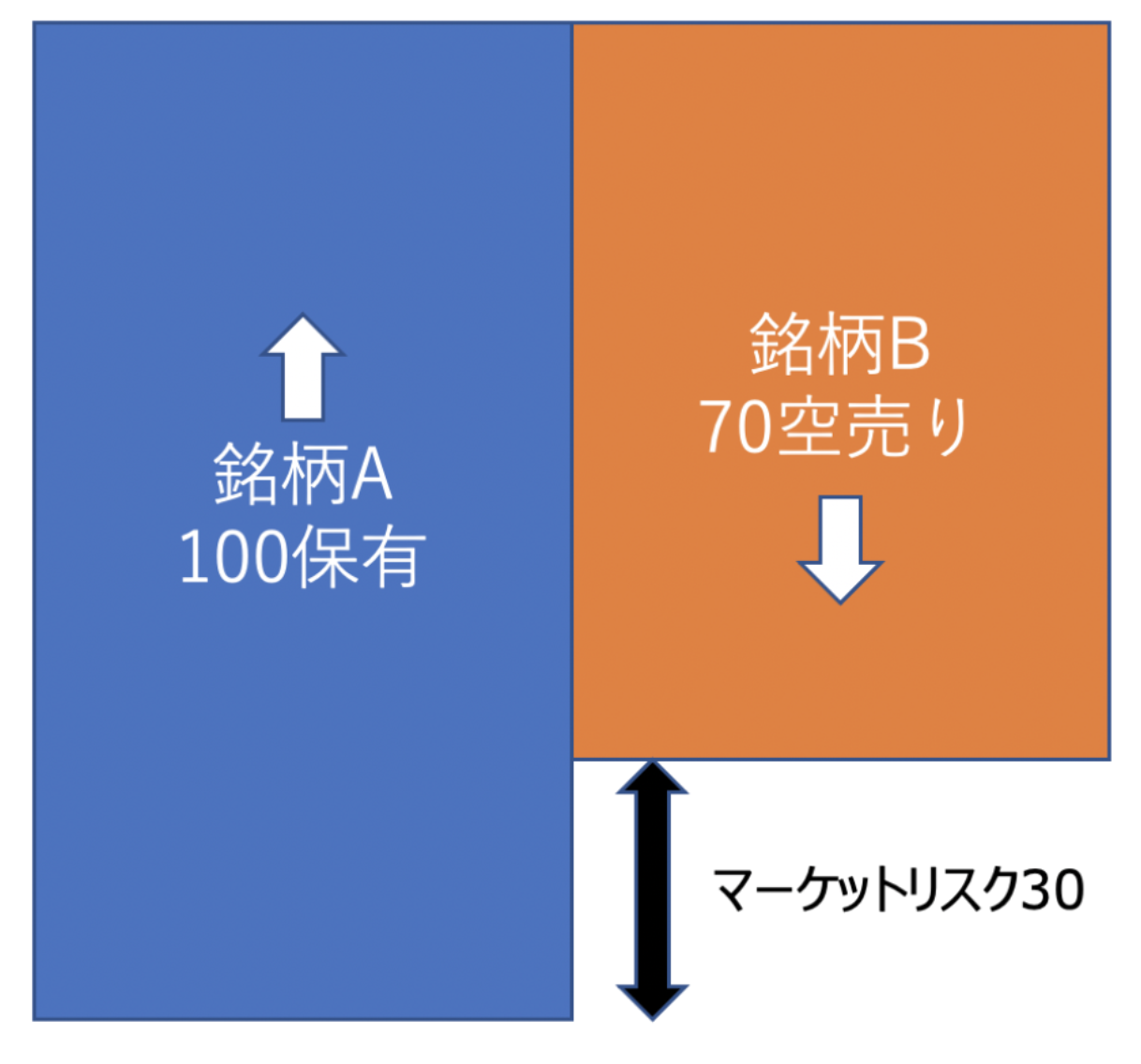

ヘッジファンドの中には「ロング・ショート戦略」や「マーケットニュートラル戦略」のような戦略で運用を行っているファンドがあります。

これらのファンドは買い(=ロング)と空売り(=ショート)を組み合わせてポートフォリオを作成しています。

つまり、ある銘柄Aを購入する反面、銘柄Bを空売りしてポジションを取っているということです。

この局面で市場全体が下落すると保有していた銘柄Aからは損失が発生するものの、空売りしていた銘柄Bからは利益を獲得することができます。

例えば資金が100の投資家が銘柄Aを100保有し、銘柄Bを70空売りしている場合は市場変動リスクは30になります。(当然銘柄選択リスクはあります)

100の資金で170の取引をしているものの、リスク自体は100の投資をしているよりは小さくなるのです。

レバレッジを使っているファンドへ投資を考えている場合は、どのようなフ戦略で運用しているのかまで確認するようにしましょう。

最低出資額が大きい・機会損失リスク

ヘッジファンドに投資する場合、最低出資額はどれくらいなのでしょうか?

海外のヘッジファンドでは最低でも1億円からというファンドが多くなっています。

以下運用規模が大きい世界の著名ヘッジファンドです。

これらのファンドはコミュニケーションコストの問題もあり小口の投資家からの資金は必要としていません。

そのため、機関投資家や超富裕層からの出資だけを受け付けています。最低でも5億以上は必要となってきます。

| RANK | ヘッジファンド | 運用額 | 国名 |

| 1 | ブリッジウォーター・アソシエイツ | 1695億ドル | 米国 |

| 2 | AQRキャピタル・マネジメント/649億ドル/米国/グローバル・マクロ | 649億ドル | 米国 |

| 3 | マン・インベストメンツ/500億ドル/英国/CTA | 500億ドル | 英国 |

| 4 | オクジフ・キャピタル/472億ドル/米国/マルチ・ストラテジー | 472億ドル | 米国 |

| 5 | スタンダード・ライフ・インベストメンツ/353億ドル/英国/マルチ・ストラテジー | 353億ドル | 英国 |

ただ、日本のヘッジファンドはまだ規模が大きくないものが多く出資する場合1000万円から投資が可能なファンドも存在しています。

規模が大きいファンドの運用成績がいいわけではなく、むしろ規模が小さいファンドの方が良い成績を出す傾向にあります。

【体験談】BMキャピタルに申し込みを行う方法とは!?出資をする際の問い合わせの方法から面談の内容を含めて長期投資家がわかりやすく解説。

せっかくヘッジファンドの存在を知ったのに、最低出資額が大きすぎると、そもそも出資ができませんよね。これは機会損失というリスクといえます。

ヘッジファンドと運用方針が異なる投資信託は、メディアなどを通じて人数制限なしで公に募集できの少額出資でも多くの投資家を集めるモチベーションがあります。

ヘッジファンドは法律の関係上、募集できる投資家数の上限があるので必然的に最低出資額は大きくないとリターンが見込めないのです。

資金が大きければ大きいほどより多くの投資戦略を取ることができることが理由となります。

では、公募で集めない理由はなんなのでしょう?

公募ファンドと私募ファンド(ヘッジファンド)とでは金融当局の規制が大きく異なります。

公募の場合、当局が決定した分野の中での取引手法しか認められません。

例えば空売りや、株式に加え不動産などの商品を組み合わせるなど柔軟性に欠けるのです。

しかし、私募ファンドは規制に縛られず、自由に運用を行うことができます。

つまり、ヘッジファンドは市場環境の動向に合わせて収益向上を目指しますので、規制に縛られていては高い収益を得るにあたり足枷となってしまうのです。

また、私募ファンドを貫くことで、ヘッジファンドの投資ポートフォリオを開示する必要がなく、競合他社からも真似されることがないというメリットもあります。

私募だからこそ高いリターンを狙える、ということですね。

ヘッジファンドから資産の引き出しはどれくらいで可能?ロックアップ期間に係る流動性リスク

ヘッジファンドに投資したら、どれくらいで資産の引き出しができるのでしょう?つまり、ロックアップ期間はどれくらいなのでしょうか?

ヘッジファンドによって1年に1回、半年に1回などなどですね。私の運用先は四半期に1回です。

ロックアップ期間の定義は以下の通りです。

会社役員・大株主・ベンチャーキャピタルなどの公開前の会社の株主が、その株式が公開された後に一定期間、市場で持株を売却することができないよう公開前に契約を交わす制度のことをいう。

引用:野村証券

ヘッジファンドに対して、投資信託は数日で解約ができますのでここは大きな違いでしょう。

しかし、なぜヘッジファンドはロックアップ期間が長いのでしょう?

理由としては投資のタイミングの足枷とならないようにするためです。

ヘッジファンドは1人あたりの出資金額が大きいことは上記でも触れました。つまり、一人の投資家が解約することによって運用額は大きく変動してしまいます。

これはつまり、魅力的な投資先が存在する際に、頻繁に解約が相次げば、投資できるタイミングに資金が足りず、大きなリターンを得るチャンスを逃してしまう可能性があるのです。

ロックアップ期間が長いのは投資家の利益の最大化を目指すために設けているのです。

ヘッジファンドに投資する際は、長期的に資産形成を目指すため、「余剰資金」で投資をするようにしましょう。

まとめ

ここまで、ヘッジファンドに投資する際のリスクについて纏めてきましたが、そのほとんどが一般的なリスクであり、

ロックアップ期間の流動性についてもご納得いただけたかと思います。

ファンドによって、投資戦略やロックアップの条件もそれぞれ異なってきますので、それぞれ比較した上で資産運用先を決めていくようにしましょう。