投資をして資産は増やしたいけど、暴落だけは絶対に回避したい。

そのような方の中には安全性を重視した投資信託を選ぶ方が多いかと思います。

以前取り上げた投資のソムリエも、暴落耐性の高い投資信託でしたね。

→下落理由とは?損切りすべき?評判の投資信託「投資のソムリエ」は本当に儲かる?掲示板での口コミや2023年以降の見通しを含めて評価!2023年10月31日

今回も同じく防御力に定評のあるダブルブレインシリーズについて取り上げていきたいと思います。

ダブルブレインはブル型やマイルド型との比較を含めてお伝えしていきます。

関連記事:【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

投資信託「ダブルブレイン」の特徴とは?

ではまず、ダブルブレインの特徴を見ていきましょう!

投資対象は株式(空売り含む)、債券、商品と多岐にわたる

ダブルブレインの投資対象は全世界の以下の資産です。非常に多岐にわたります。

- 株式

- 債券

- 商品

更に、これらの資産に対して現物だけでなく、先物やオプション、為替予約などのデリバティブを用いて運用を行う投信となっています。

英国のヘッジファンド「マングループ」が運用するファンドに投資

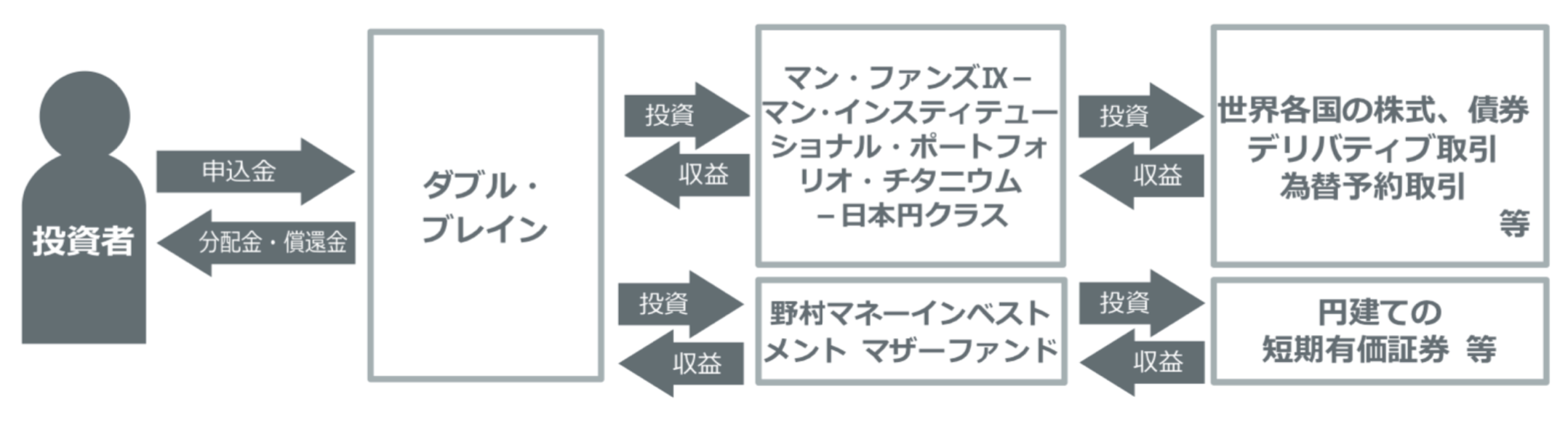

ダブルブレインは野村アセットマネジメントが運用していますが、実態はマングループが運用を行っています。

以下のような運用体制となっています。

しかし、90%以上は「マン・ファンズIX-マン・インスティテューショナル・ ポートフォリオ・チタニウム-日本円クラス」に投資をしています。

マングループって何?

初耳なんだけどという方のために軽く説明したいと思います。

【マングループ】

マン・グループは英国ロンドンに本社をおく世界最古で最大級のヘッジファンドです。元々は18世紀後半に砂糖を取り扱う商社を起源とする。現在は買収を通じて複数のヘッジファンド運用会社を参加に抱えるグループとなっている。

買いと売りを組みあわせる「ロングショート戦略」や先物市場での自動売買を行う「CTA」に強みを持っている。AI研究も行っており最先端の運用を研究している。

要はデリバティブを使う運用手法を得意としている世界最古で非常に大きな規模のヘッジファンドグループということですね。

この時点では、これは期待できると思いますよね?(この点については運用実績の項目で説明します。)

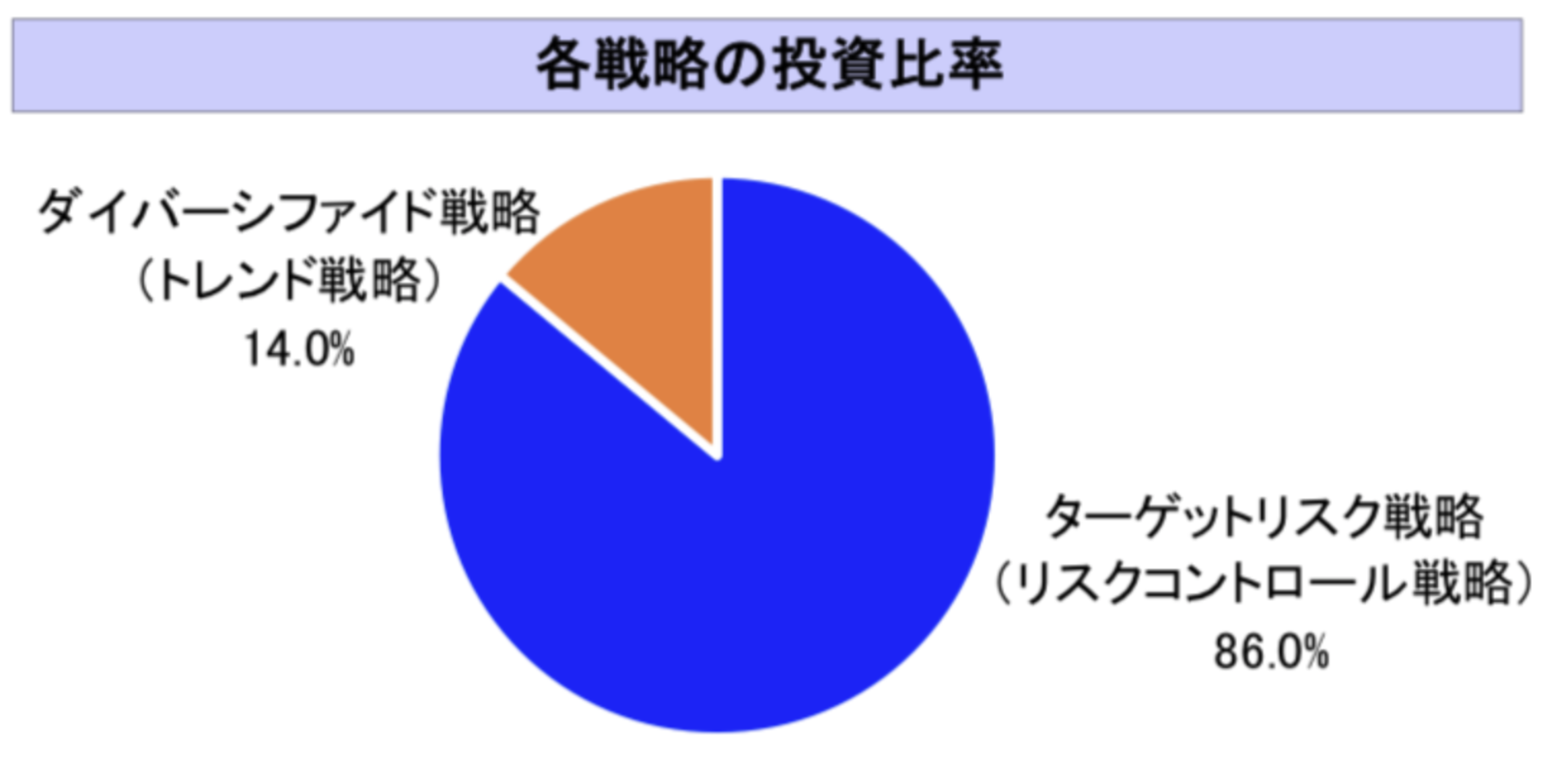

「マン・ファンズIX-マン・インスティテューショナル・ ポートフォリオ・チタニウム-日本円クラス」は以下の2つの戦略で運用がなされています。

- ダイバーシファイド戦略(トレンド戦略)

- ターゲットリスク戦略(リスクコントロール戦略)

それぞれの戦略についてみていきたいと思います。二つの戦略なのでダブルブレインという名前なわけですね。

投資戦略はダイバーシファイド比率14%に対してターゲットリスク戦略が86%となっています。

戦略①:ダイバーシファイド戦略(トレンド戦略)

まずはダイバーシファイド戦略についてです。全体の15%なので影響は大きくありません。

ダイバーシファイド戦略は、各投資対象を売り持ち(ショート)または買い持ち(ロング)するポジションをとり、市場の上昇トレンドならびに下降トレンドの双方に追随し、絶対収益の獲得を目標に積極的な運用を行ないます。運用にあたっては、日々の価格データ等を勘案した多数の 独自の定量モデルと24時間体制の取引システムを活用し、各投資対象の相関、流動性およびボラ ティリティ等を考慮し、機動的かつシステマティックにポジションを調整します。

参照:目論見書

要は株式はロングして債券をショートするといったようなポジションをとって、資産毎の方向性を見極めて投資をするという戦略ということですね。

Long(買い)とShort(売り)の相殺したネットポジションの推移は以下です。

| 2024年 2月末pos |

2023年 12月末pos. |

2023年 10月末pos. |

2023年 6月末pos |

2023年 3月末pos |

2022年 11月pos |

|

| Long - Short | Long - Short | Long - Short | Long - Short | Long - Short | Long - Short | |

| 株式 | 105.8% | 89.3% | -47.1% | 49.70% | 10.20% | 26.50% |

| 社債 | 90.6% | 95.4% | -23.1% | 88.30% | 25.80% | 64.40% |

| 債券・金利 | -78.3% | 107.8% | -155.7% | -80.70% | 8.10% | -43.10% |

| コモディティ | -24.5% | -7.0% | -7.1% | -2.60% | 10.40% | 17.40% |

昨年10月末から今年の2月末の間で株式に対して大きく強気に転じていますね。

このポートフォリオなら2024年に入ってからの上昇をとらえられてそうですね。

ただ、あくまで与える影響は大きくありません。ダイバーシファンド戦略は全体のわずか15%ですからね。

戦略②:ターゲットリスク戦略(リスクコントロール戦略)

一方、主要戦略となっているターゲットリスク戦略は以下となっています。

ターゲットリスク戦略は、各投資対象を買い持ち(ロング)するポジションをとり、安定した収 益の獲得を目標に運用を行ないます。運用にあたっては、各投資対象のボラティリティを考慮し、 ポートフォリオ全体のリスク水準が一定の範囲内に収まるよう調整します。また、投資対象の下 落リスクを抑制する多数の独自の定量モデルを活用します。

参照:目論見書

要はショートではなく単純に買い持ちをおこなってリスクを調整しながらリターンを目指す手法ということです。

リスクというのは変動幅のことです、相関係数が低い又は逆相関の資産同士を保有して変動幅を抑える戦略ということですね。

また、相場が下落する局面においてはポジションを軽くするブレーキを発動するとしています。

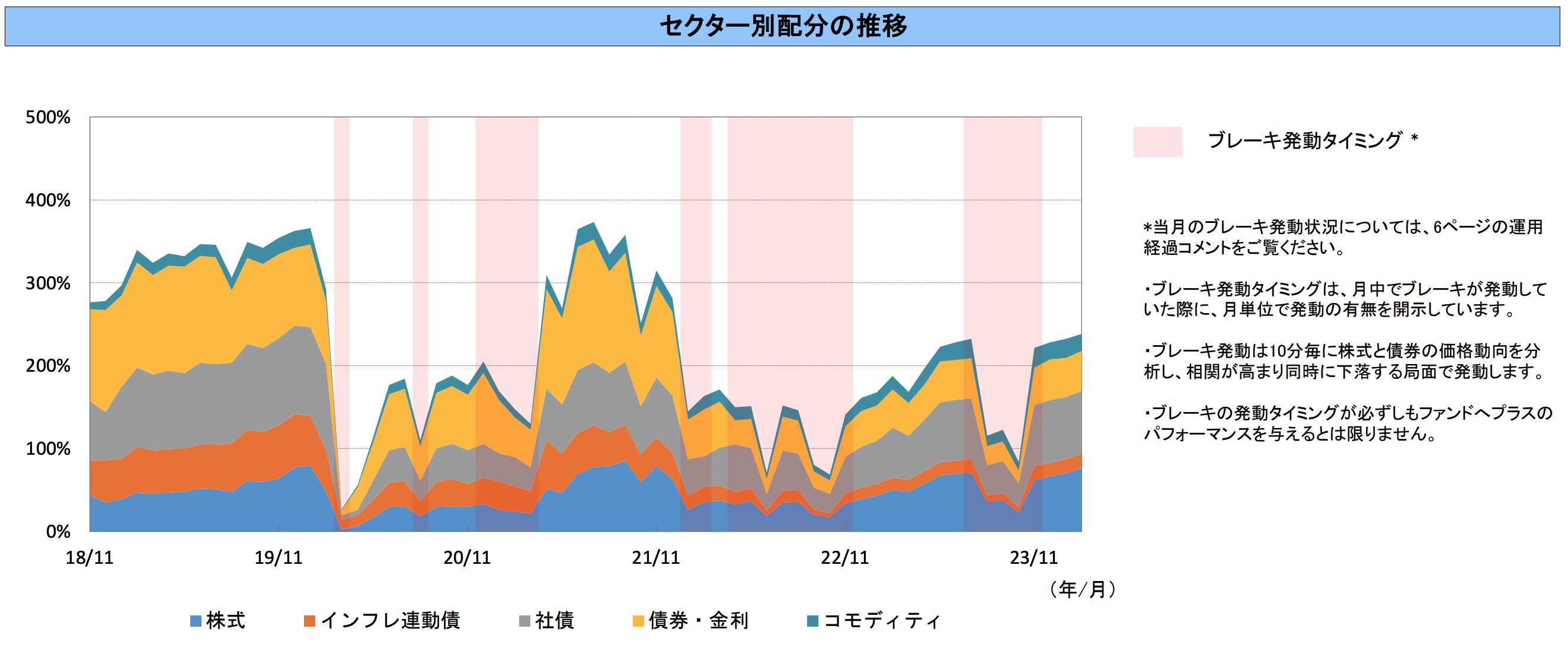

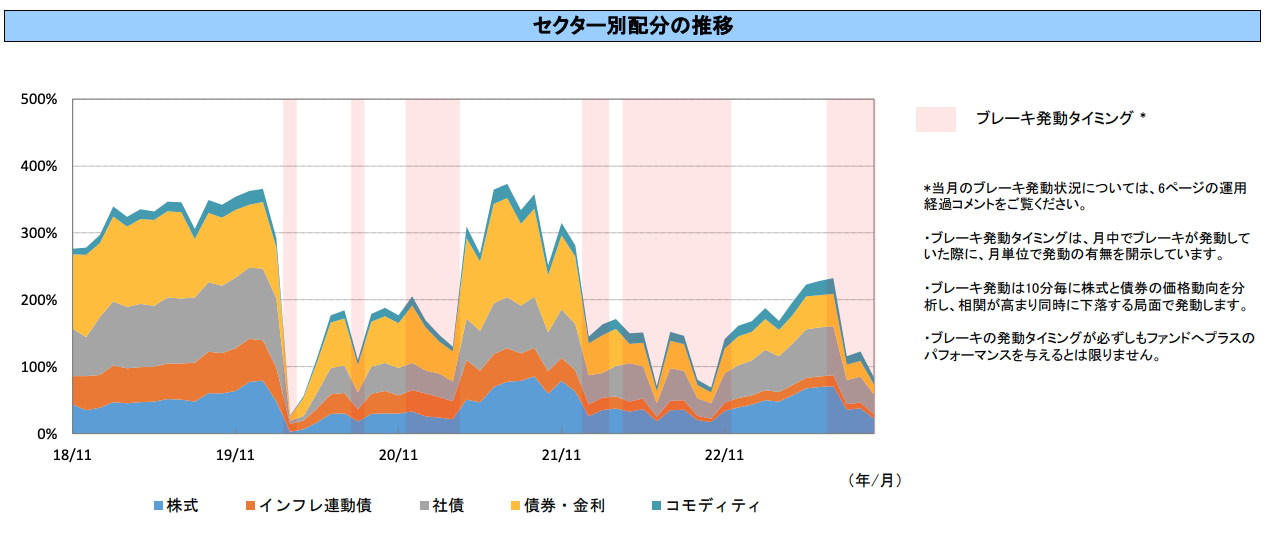

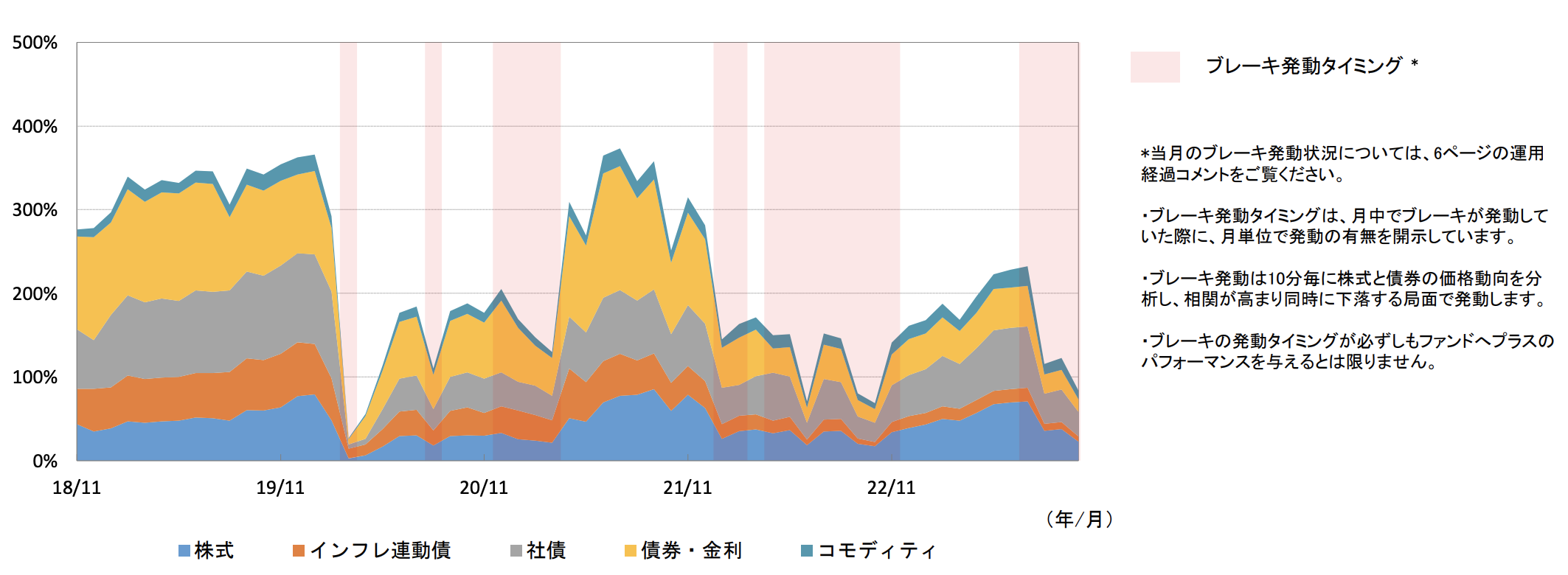

今までのターゲットリスク戦略の資産の推移は以下となります。赤枠がブレーキ発動タイミングとなります。

上記をみて思うのですが、ブレーキを発動させるタイミングが遅いんですよね。

結構下落してからポジションを縮小しており、そこからの反発局面が取れていません。あまり上手く機能していない感じがしますね。

購入手数料と信託手数料とは?実質的な負担に要注意

ダブルブレインの購入手数料は3.3%で信託手数料は年率0.913%となっています。

アクティブ投信としては購入手数料は若干高めの水準ですが信託手数料は低めに見えます。

しかし、これはあくまで野村アセットマネジメントに支払う信託手数料です。

「マン・ファンズIX-マン・インスティテューショナル・ ポートフォリオ・チタニウム-日本円クラス」に支払う手数料を含めた実質的な手数料は年率2.013%(税込)となります。

ダブルブレイン(ブル)とダブルブレイン(マイルド)とは?

ではダブルブレインのシリーズであるダブルブレイン(ブル)とダブルブレイン(マイルド)についても見ていきましょう;

ダブルブレイン(ブル)とは?

マングループが運用する「マン・ファンズIX-マン・インスティテューショナル・ ポートフォリオ・クロム-日本円クラス」に投資する投資信託。

ダブルブレインは各戦略の合計が運用資産の100%程度になるように設定していますが、ダブルブレイン(ブル)は純資産の2倍となるように設定されています。

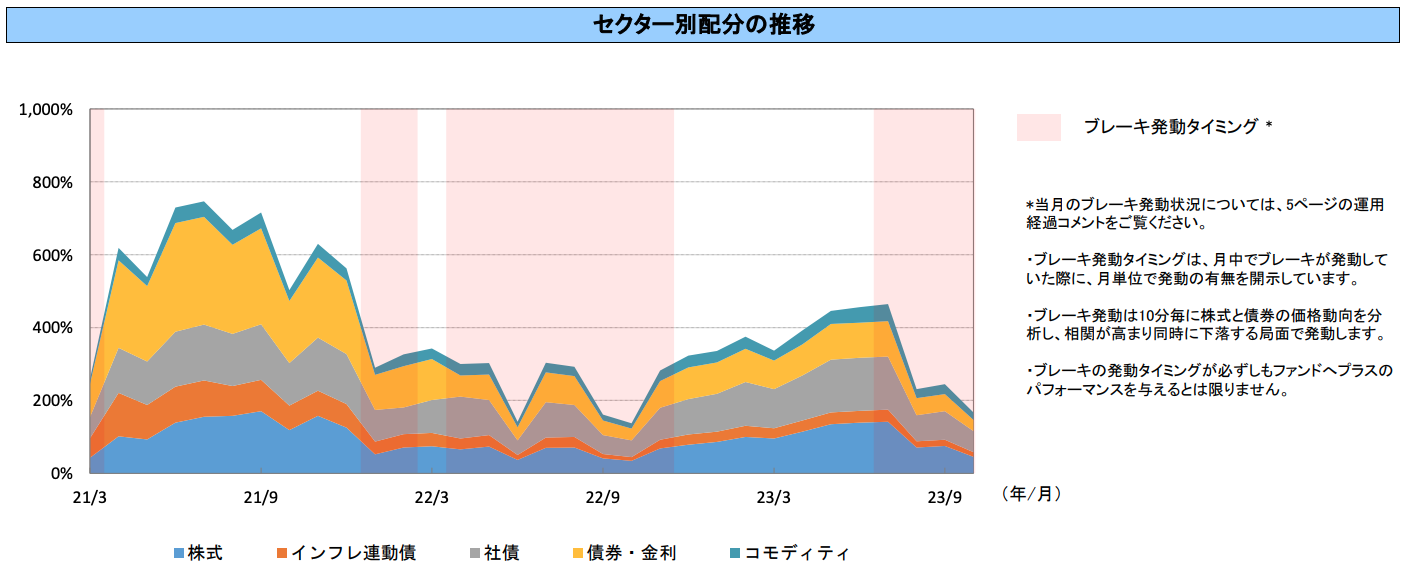

実際、ターゲットリスク戦略の取っているリスク量も縦軸を見ていただければわかる通り、ダブルブル通常盤の2倍となっています。

【ダブルブレイン(ブル)のターゲットリスク戦略】

【ダブルブレインのターゲットリスク戦略】

ダブルブレイン(マイルド)とは?

マングループが運用する「マン・ファンズIX-マン・インスティテューショナル・ ポートフォリオ・バナジウム-日本円クラス」に投資する投資信託。

ダブルブレインは各戦略の合計が運用資産の100%程度になるように設定していますが、ダブルブレイン(ブル)は純資産の0.5倍となるように設定されています。

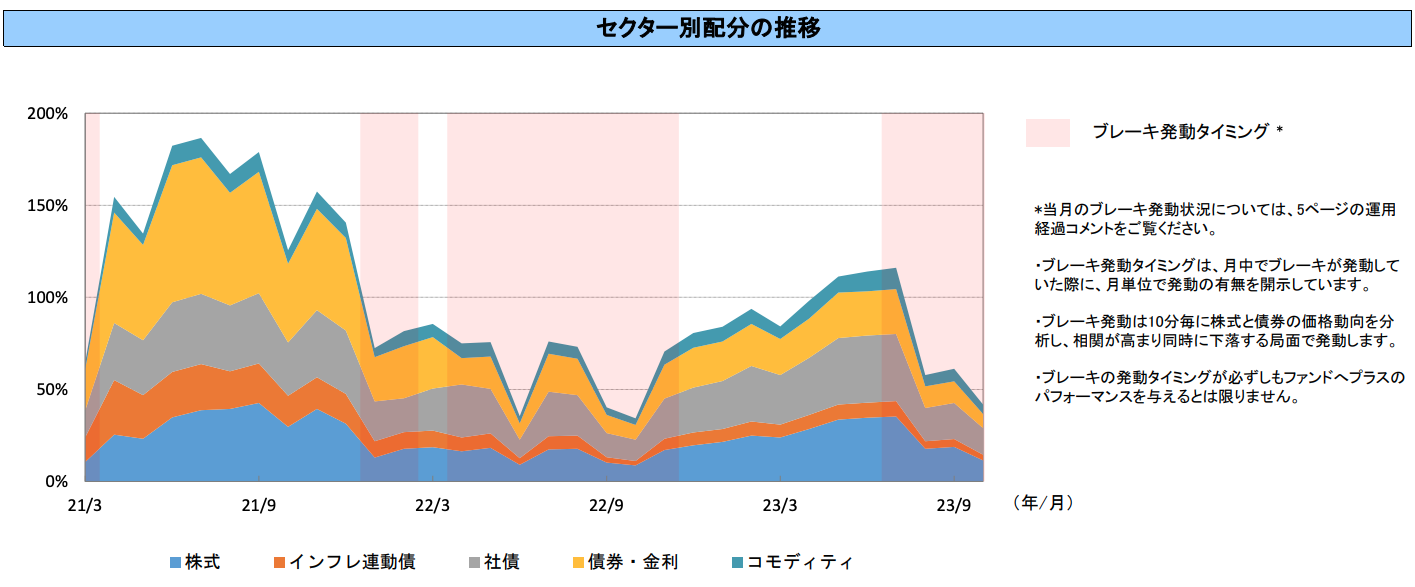

ターゲットリスク戦略の取っているリスク量も縦軸を見ていただければわかる通りダブルブル通常盤の0.5倍となっています。

【ダブルブレイン(マイルド)のターゲットリスク戦略】

【ダブルブレインのターゲットリスク戦略】

ダブルブレインの運用成績とは?ブル型とマイルド型とも比較!

では肝心の運用実績についてみていきたいと思います。

ダブルブレインの運用成績・利回り(結果を見ると失敗?)

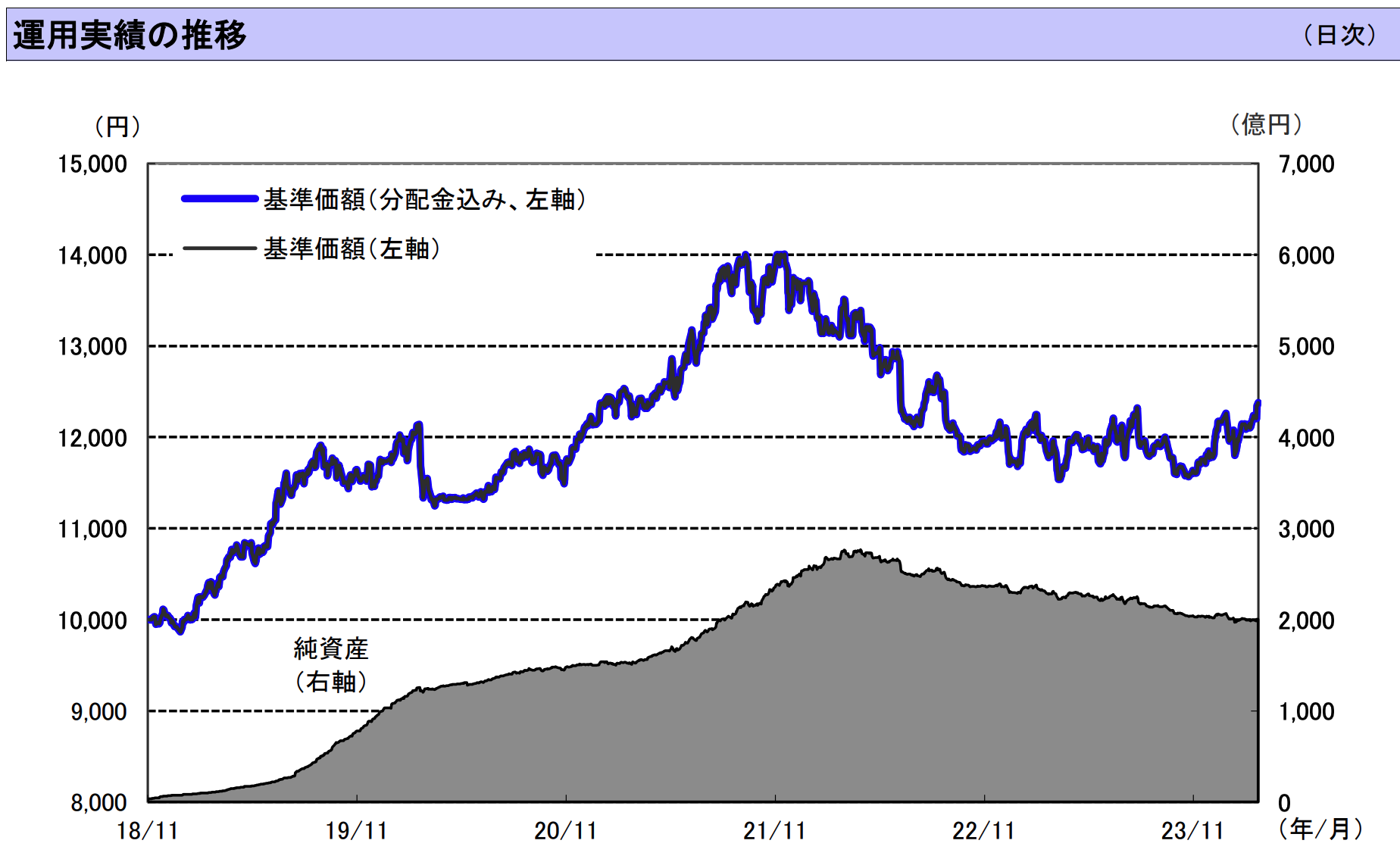

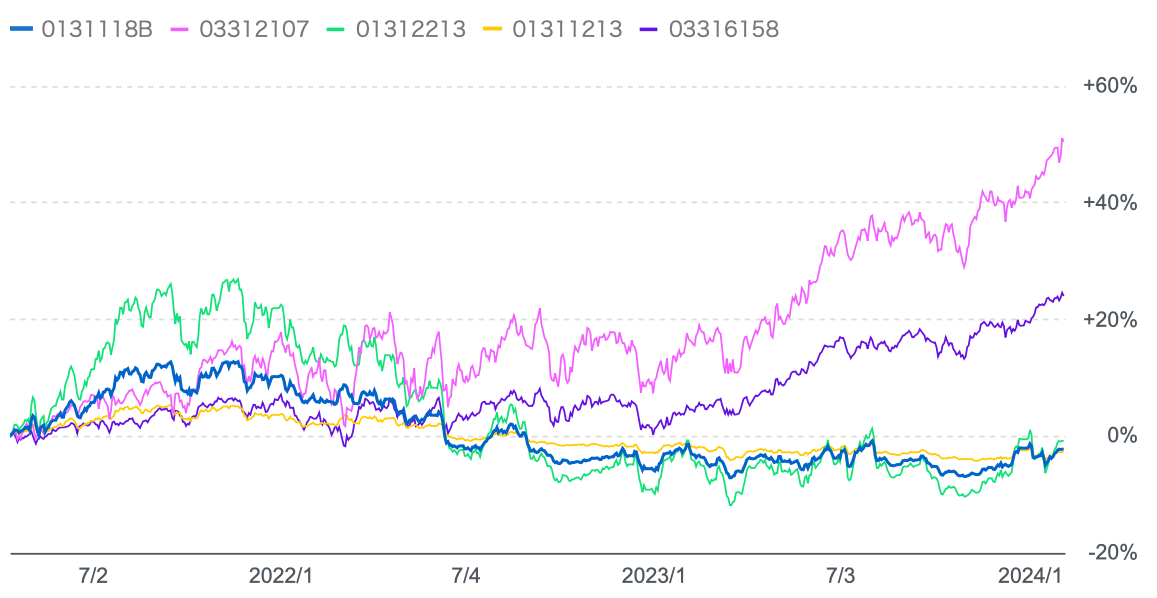

以下が設定来のダブルブレインの運用実績です。5年間で21%の上昇と若干物足りない成績ですね。

相場が堅調でなおかつ円安が進んだ2023年に横ばいというのは残念な結果ですね。

ヘッジファンドが運用しているので全世界株式とのリターンが重要になります。

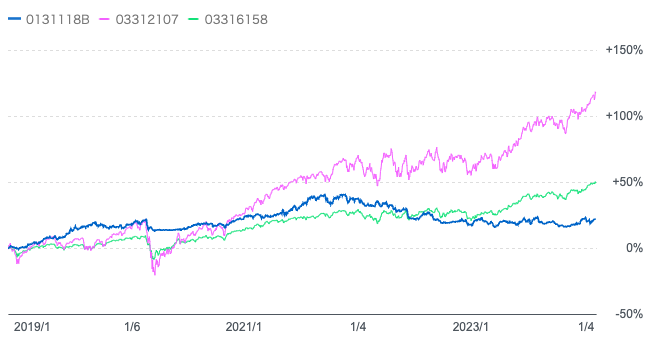

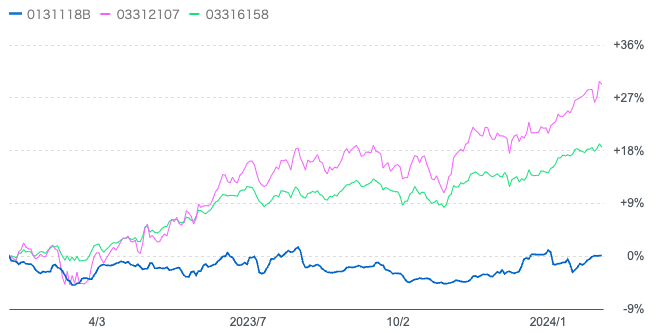

以下は全世界の株式を時価総額に応じて組み入れたたインデックスに連動するeMAXIS全世界株式インデックスとバランス型のeMAXISバランス(4資産均等)の比較となります。

青:ダブルブレイン

赤:eMAXIS全世界株式インデックス

緑:eMAXISバランス(4資産均等)

全世界株式に大きく劣後していますね。国内株式、外国株式、外国債券、国内債券に分散投資しているバランス型に負けているのは残念ですね。

直近1年は下落耐性の強さが魅力のはずのダブルブレインですがeMAXIS全世界株式インデックスに大きく劣後した成績となっています。

この1年を経験した結果リターンなしとはなかなか厳しいですね。

インフレで金利が上昇する局面では債券も株式も両方が痛手を被るので、分散していても安全とは限らないのです。

いつでも安定したリターンを望みたいなら安定した成績をだしているヘッジファンドに投資をするのが選択肢となっています。

この点については後述します。

ダブルブレイン(ブル)とダブルブレイン(マイルド)と比較

ダブルブレイン(ブル)とダブルブレイン(マイルド)を比較したものが以下となります。

青:ダブルブレイン

赤:eMAXIS全世界株式インデックス

紫:eMAXISバランス(4資産均等)

緑:ダブルブレイン(ブル)

黄:ダブルブレイン(マイルド)

ダブルブレインとダブルブレイン(ブル)とダブルブレイン(マイルド)のリターンを比較

ダブルブレイン系列の商品は全て全世界株式やバランス投信を大きくアンダーパフォームしています。

わざわざダブルブレインを買う理由が見つかりませんね。ブル型やマイルド型はリスクがかわるだけでリターンは変わらないという残念な結果になっています。

安定したリターンを求める方にとって魅力的なヘッジファンドという選択肢

ダブルブレインに投資をしている方の理由としては市場の下落を乗り越えながら安定したリターンを得たいという願望があるかと思います。

債券と株式に分散しているので下落を回避できると考えている方もお多いかと思いますが、その考えが甘いことは2022年の相場が実証してくれています。

2021年から発生したインフレに対応するために欧米の中央銀行は金利を引き上げて対応しています。

金利が上昇すると債券価格は下落します。また、金利が上昇することで株式のバリュエーションも下落して株価も下落します。

債券も株式も下落する局面では分散投資をしていても意味がないのです。

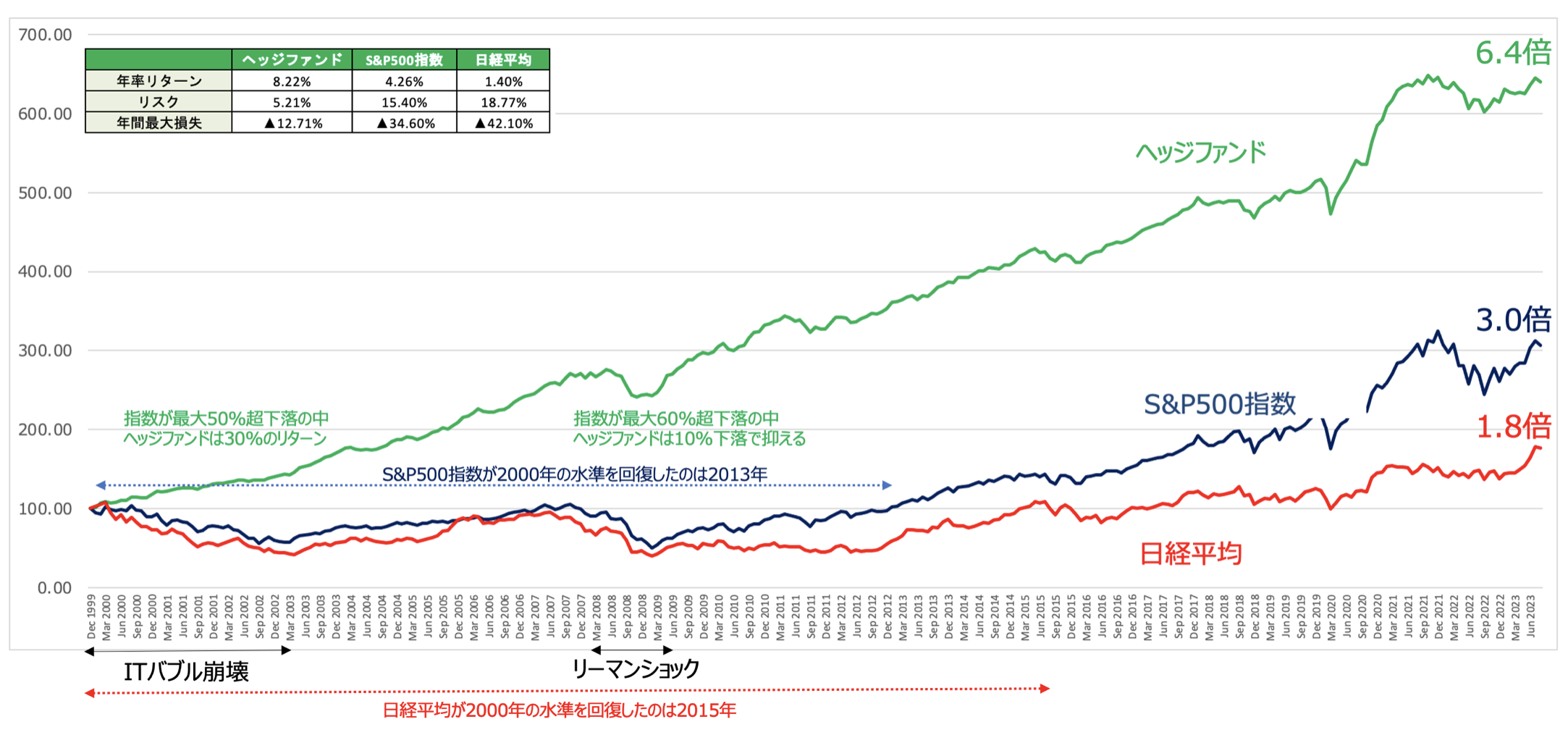

このような局面で力を発揮するのがヘッジファンドです。

ヘッジファンドはどのような市場環境でもリターンをだすことを至上命題として絶対収益型のファンドです。

実際、以下の通りヘッジファンドは過去の暴落局面を乗り越えて高い安定して指数よりも高いリターンを出し続けています。

日本でも上記のような素晴らしいリターンを出しているファンドは存在しています。

ダブルブレインもヘッジファンドによって運営されていますが成績が芳しくありません。

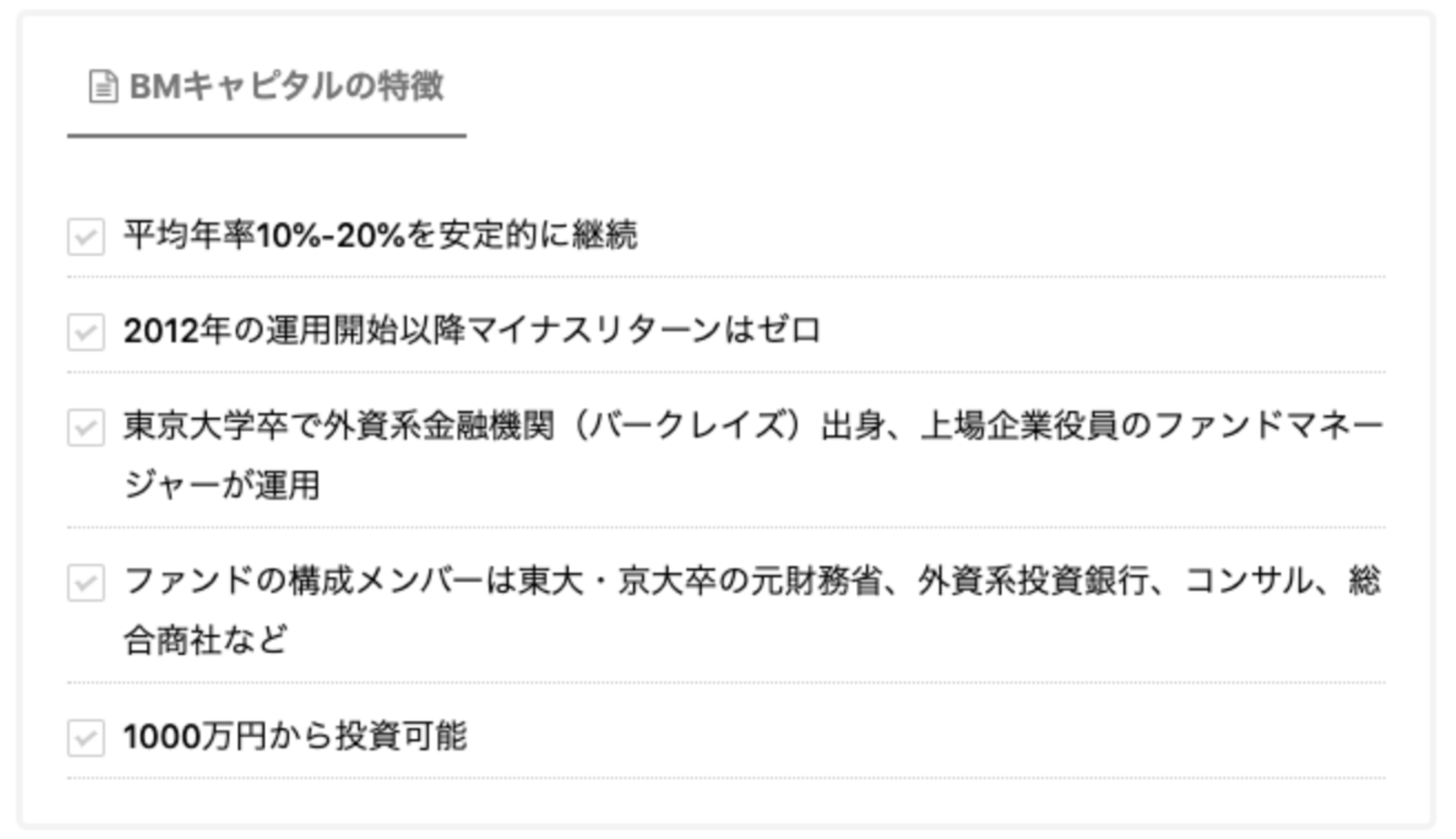

筆者が投資しているファンド「BMキャピタル」は以下の通りの成績を上げています。

以下で詳しく筆者が投資しているファンドを含めて取り上げていますのでご覧いただければと思います。

ダブルブレインの販売停止の理由とは?なぜ?

現在ダブルブレインは2022年2月1日以降新規の買い付けを停止しています。

その理由の発表が以下となります。

さて、弊社運用の投資信託「ダブル・ブレイン」(以下、「当ファンド」)につきまして、 当ファンドの投資対象市場の流動性等を総合的に勘案した結果、運用資産規模を適正な範囲内に維持するため、2022 年 2 月 1 日以降、新規のお買付けお申込みの受付けを一時停止さ せて頂くことといたしましたので、ご案内申し上げます。尚、運用資産残高次第では、予定 よりも早く一時停止させていただく場合がございます。

参照:野村アセットマネジメント

運用成績が悪化したからではなく、運用資産規模を適正な範囲に留めるためとしています。

確かに運用資産は3000億円に近づいてきていましたので、2つの運用をマネージするには限界の水準だったという説明になります。

掲示板での評判

それではYahoo掲示板での評判についてみていきたいと思います。

まずは通常盤のコメントです。かなり厳しいコメントが並んでいます。

通常盤のコメント①

最近の下がり方がエグい

自己責任にも程がある

政府は「貯蓄から投資へ」などと

たわけたことを言ってるが

夢のようなことだけではなく

リスクの現実をちゃんと

伝えて欲しい。

通常盤のコメント②

ブレーキ踏んでる間も信託料は取られてるので、運用してないのにコストが発生しちゃう感じですね。どうにかならないものか?ブレーキ踏み過ぎ、、、

通常盤のコメント③

さすがにこの状況でも上がらなくなったので販売員達も説明する事ができなくなり、このスレから去っていったみたいですね。

手数料か0.1%程度のインデックスのほうが成績か良いファンドが多くなりはじめている

通常盤のコメント④

しっかり運用されてるのか? AIのプログラム変更希望!

通常盤のコメント⑤

さすがに、売り払ってしまいました。

初期に買ったのでプラスでしたが、一時は良い線いってたので、がっかりですね。

通常盤のコメント⑥

2年前の最高額と今や700万違う落ち目投信。どうしたもんか・・・・あと2年で回復するか?

通常盤のコメント⑥

結局、マイナス19万円で売ったぞ。

書いた当時はまだ余裕あったな自分

通常盤のコメント⑦

心の底から羨ましいです!我が家も150万くらいマイナスなのに、2年間損切りできなくてずっとずっと毎朝凹んでます。なんで銀行員の話にのったのだろうと悔やんでも悔やみきれず…でもそろそろ諦めどきかなって思えました!

通常盤のコメント⑧

酷過ぎる、

世間相場との乖離がありすぎ!!

毎日見てイライラ😠してるのも、身体に悪いので、100万円ぐらい損したが、解約したー💢

通常盤のコメント⑧

精神的苦痛に対して慰謝料を請求したい❗💢

そんな気分です。💦

通常盤のコメント⑧

私は3年になりますが、全くいい思い出来てないです。中長期的とはいえ、損失額の方が多いので、資産運用としては適さないと思えてなりません。

次にブル型のコメントです。

マイルド型コメント

9月位までの下落は債券コモディティ株全部下がってるから、仕方ないって思っていたが、債券が少し元気になってきて、プラスのハズが全然ダメダメ。

せめて市場平均の下落程度にして欲しい。下落耐性を宣伝して、市場平均以上に下げるって、失敗ファンドですから。

マイルド型についてはコメント無しという状況でした。

まとめ

ダブルブレインはデリバティブを用いて運用を行っている英国のヘッジファンド「マングループ」が運用しているファンドに投資をしています。

そのため、二重に手数料が発生するため購入手数料は3.3%、信託手数料は2%を超える水準となっています。

ダブルブレイン(ブル)はリスク量を二倍にとり、ダブルブレイン(マイルド)はリスク量を半分に抑えています。

ダブルブレインの成績は下落耐性は高いものの4年で30%と物足らず、全世界株式にも大きく劣後しています。

また、ダブルブレイン(ブル)は全世界株式と同じリターンですが、値動きが大きくリスクが大きい投資商品となっています。

歴史あるヘッジファンドが運用しているからといって優れたリターンを出せるわけではないのです。

折角、ヘッジファンドに投資するのであれば、高いリターンを期待でき、尚且つ下落耐性が低いものに投資をするのが合理的です。

以下では上記のようなファンドを筆者が投資をしているものを含めて紹介していますのでご覧いただければと思います。

-

-

【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説

長期で資産を大きく成長させるために必要なこと、それは「毎年プラスの運用リターンを出す」ことです。 言い方を変えると「毎年絶対に運用でマイナスを出さない」ということです。 欧米のプロ投資家が口を揃えてい ...

続きを見る

-

-

【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

日本では日々投資信託が新規に設定され、積極的に売り出されています。現在では日本で約6000本もの投資信託が存在しており、運用残高は200兆円に迫る勢いになっています。 当サイトでも様々な ...

続きを見る