まるごとひふみは下記の3つのファンドの総称です。

- まるごとひふみ15

- まるごとひふみ50

- まるごとひふみ100

「ひふみ」と言えばひふみ投信が人気です。日本で最も買われているアクティブ投信ではないでしょうか。

しかし、近年はリターンがインデックスを下回るようになりテレビに取り上げられていた時期の輝きは失われているように見えます。

関連

今回はそんなひふみ投信が展開する「まるごとひふみ」とはどのような投資信託なのかを紐解いていきたいと思います。

【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

「まるごとひふみ100/50/15」の特徴とは?

それでは概要を見ていきましょう。

まるごとシリーズは「まるごとひふみ15」「まるごとひふみ50」「まるごとひふみ100」の三種類のファンドが存在します。

以下が概要ですが、ひふみ100は為替ヘッジがなく日本株や海外株で運用しています。

ひふみ15/50は株式、債券がメインの運用となり為替ヘッジはする安定運用であることがわかります。

| 商品分類 | 属性区分 | |||||||

| ファンド名 | 単位型・ 追加型 |

投資対象 地域 |

投資対象資産 (収益の源泉) |

投資対象 資産 |

決算頻度 | 投資対象 地域 |

投資形態 | 為替ヘッジ |

| ひふみ15 | 追加型 | 内外 | 資産複合 | その他資産 (投資信託証券(資産複合(株式、債券) |

年1回 | グローバル (日本を含む) |

ファンド・ オブ・ ファンズ |

あり (部分ヘッジ) |

| ひふみ50 | ||||||||

| ひふみ100 | 株式 | その他資産 (投資信託証券(株式 一般)) |

なし | |||||

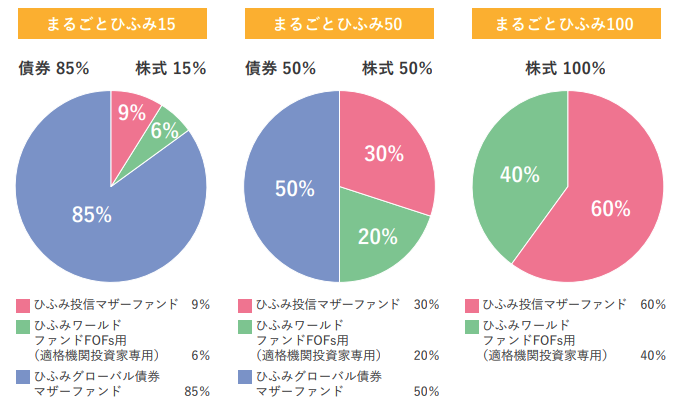

まるごとひふみシリーズのポートフォリオはシリーズ毎に以下となっています。

運用プロセス

以下の3つのファンドで運用していきます。保有比率は上記の通りです。

- ひふみ投信マザーファンド・・・国内外の上場株式、割安銘柄への投資

- ひふみワールド ファンド・・・世界株式を投資対象、成長性が高い銘柄への投資

- ひふみグローバル債券 マザーファンド・・・国内外の投資適格債への投資、安定運用

ひふみ投信マザーファンドは既に過去に分析したファンドです。

ひふみワールドで世界インデックスのリターンを取り込み、ひふみグローバル債券マザーファンドでリスクコントロールしていくイメージですね。

まるごとひふみ100は債券が組み入れられていないので、それだけリスクは高く、そしてパフォーマンスも高くなる確率が高くなります。

組み入れ上位銘柄(マザーファンド、ワールドファンド)

ひふみ投信マザーファンドの2024年1月時点の組み入れ銘柄を見ていきます。

新規上場した楽天銀行がポートフォリオ2位に位置していましたが上位銘柄からは消えています。楽天モバイルとは異なります。

| No. | 銘柄名 | 業種 | 組入比率 |

| 1 | M&A総研ホールディング | サービス業 | 2.17% |

| 2 | MICROSOFT CORPORATION | その他海外株 | 2.10% |

| 3 | 村田製作所 | 電気機器 | 1.99% |

| 4 | 日本電信電話 | 情報通信業 | 1.90% |

| 5 | 味の素 | 食料品 | 1.78% |

| 6 | ダイキン工業 | 機械 | 1.75% |

| 7 | NVIDIA CORPORATION | その他海外株 | 1.74% |

| 8 | 三越伊勢丹ホールディングス | 小売業 | 1.68% |

| 9 | 三菱商事 | 卸売業 | 1.66% |

| 10 | 鹿島建設 | 建設業 | 1.63% |

以下は2022年11月30日時点からの推移は以下となります。

この間に「藤野氏」にファンドマネージャーが代わり大幅に構成銘柄がかわっているのが読み取れます。

| 2024年1月末 | 2023年10月末 | 2023年6月末 | 2023年2月 | 2022年11月末 | |

| 1 | M&A総研ホールディング | 三菱UFJフィナンシャル | 東京エレクトロン | アドバンテスト | 東京海上ホールディングス |

| 2 | MICROSOFT CORPORATION | 楽天銀行 | 楽天銀行 | 三菱UFJフィナンシャル | GMOペイメントゲートウェイ |

| 3 | 村田製作所 | ソニーグループ | 東京海上ホールディングス | 東京海上ホールディングス | 日本電信電話 |

| 4 | 日本電信電話 | 日本電信電話 | ソニーグループ | ソニーグループ | 三菱UFJフィナンシャル |

| 5 | 味の素 | 三井住友フィナンシャル | 三菱UFJフィナンシャル | 三井住友フィナンシャル | 味の素 |

| 6 | ダイキン工業 | 東京エレクトロン | 日本電信電話 | 日本電信電話 | インターネットイニシアティブ |

| 7 | NVIDIA CORPORATION | MICROSOFT CORPORATION | インターネットイニシアティブ | 第一生命ホールディングス | 伊藤忠商事 |

| 8 | 三越伊勢丹ホールディングス | TOWA | 第一生命ホールディングス | インターネットイニシアティブ | アドバンテスト |

| 9 | 三菱商事 | ふくおかフィナンシャル | GMOペイメントゲートウェイ | ディスコ | ディスコ |

| 10 | 鹿島建設 | 鹿島建設 | SMC | GMOペイメントゲートウェイ | MICROSOFT CORPORATION |

構成銘柄はプライム市場の銘柄がほとんどとなっています。旧東証一部の中でも時価総額が大きい銘柄が蠢いているのがプライム市場です。

| 市場別比率 | |

| プライム市場 | 83.92% |

| スタンダード市場 | 2.12% |

| グロース市場 | 0.81% |

| その他海外株 | 4.58% |

| 現金等 | 8.57% |

| 合計 | 100.00% |

得意とする超小型株投資を実施できていないのでリターンは低下しています。

→ やめたほうがいい?不調にあえぐ「ひふみ投信」「ひふみプラス」の時代は終わった?まだ上がる?運用実績がひどくて今後の見通しも危ないという評判がたっている理由を分析して評価する!

続いて、ひふみワールドファンドとひふみグローバル債券の組み入れ銘柄は以下です。

| ひふみワールドFoF用 | ひふみグローバル債券 |

| FERRARI NV | 日本国債(30年) |

| MICROSOFT CORPORATION | 米国国債 |

| INTUIT INC | スペイン国債 |

| AMAZON.COM, INC | イタリア国債 |

| PALO ALTO NETWORKS, INC | 日本国債(40年) |

| DR. ING. H.C. F. PORSCHE AG | 米国住宅ローン担保証券 |

| DELL TECHNOLOGIES INC | バンク・オブ・アメリカ |

| NETFLIX, INC | 三井住友フィナンシャルグループ |

| EMERSON ELECTRIC CO | 日本国債(20年) |

| TETRA TECH, INC | 米国国債 |

ひふみワールドファンドは2月末時点ではリシュモン(高級時計、ジュエリー、革製品、ファッション製品、アクセサリーなどのラグジュアリーブランドの製造・販売を行っているスイスの企業)が1位だったのに、今はトップ10にも入っていません。

<リシュモンのブランド群>

- Cartier

- Van Cleef & Arpels

- Montblanc

- Vacheron Constantin

- IWC Schaffhausen

- Panerai

- Dunhill

- Chloé

現在は誰もが知る自動車ブランド、フェラーリが1位ですね。富裕層の唸るような消費が株価を押し上げていると見ることができます。

フェラーリの株価

直近、ナスダックが反発しているのを捉えてソフトウェアサービスを一番高い構成比率としています。

半年前とは全く違う構成となっております。半導体も6月より大きく増えていますが、これはNvidiaを始めとした半導体企業の上昇によるものでしょう。

| 2024年1月末 | 2023年10月末 | 2023年6月末 | 2023年2月末 | 2022年11月末 | |

| ソフトウェアサービス | 10.85% | 15.64% | 23.36% | 19.57% | 13.12% |

| 半導体・半導体製造装置 | 11.69% | 14.60% | 15.07% | 9.93% | 6.48% |

| 資本財 | 15.87% | 11.55% | 10.30% | 11.16% | 18.16% |

| 自動車・自動車部品 | 6.90% | 6.96% | 9.52% | 9.48% | 6.12% |

| テクノロジー・ハードウェア | 6.31% | 6.14% | 5.62% | 3.91% | – |

| 食品・飲料・タバコ | – | 3.99% | 5.03% | 7.55% | 6.89% |

| 一般消費財・サービス流通・小売り | 4.62% | 4.31% | 4.62% | ||

| ヘルスケア | – | – | 4.01% | – | 3.78% |

| メディア・娯楽 | 5.33% | 4.48% | 3.65% | 4.74% | – |

| 耐久消費財・アパレル | 3.35% | – | 3.22% | 4.79% | 4.81% |

| 消費者サービス | – | – | – | 4.49% | – |

| 各種金融 | 6.36% | – | – | – | 6.58% |

| 商業専門サービス | – | 3.52% | – | – | 4.15% |

| 耐久消費財・アパレル | 3.35% | – | – | – | – |

構成銘柄も2022年11月末と比べて大きな変化を見せています。

| 2024年1月 | 2023年10月末 | 2023年6月末 | 2023年2月末 | 2022年11月末 | |

| 1 | MICROSOFT CORPORATION | FERRARI NV | FERRARI NV | COMPAGNIE FINANCIERE | TETRA TECH, INC |

| 2 | FERRARI NV | MICROSOFT CORPORATION | Palo Alto NETWORKS | Palo Alto NETWORKS | DEERE & CO |

| 3 | PALO ALTO NETWORKS, INC | INTUIT INC | ORACLE CORPORATION | MOTOROLA SOLUTIONS | TJX COMPANIES INC |

| 4 | AMAZON.COM, INC | AMAZON.COM, INC | AMAZON.COM, INC | FERRARI NV | FERRARI NV |

| 5 | DR. ING. H.C. F. PORSCHE AG | PALO ALTO NETWORKS, INC | DR. ING. H.C. F. PORSCHE AG | TETRA TECH, INC | LVMH MOET HENNESSY-LOUIS VUITTON SE |

| 6 | NETFLIX, INC | DR. ING. H.C. F. PORSCHE AG | INTUIT INC | INTUIT INC | THE HERSHEY CO |

| 7 | CBOE GLOABL | DELL TECHNOLOGIES INC | INFINEON TECHNOLOGIES AG | DR. ING. H.C. F. PORSCHE AG | MTU AERO ENGINES AG |

| 8 | NOVO NORDISK | NETFLIX, INC | ACCENTURE | ORACLE CORPORATION | WORKDAY, INC |

| 9 | EMERSON ELECTRIC CO | EMERSON ELECTRIC CO | MOTOROLA SOLUTIONS | MICROSOFT | DR. ING. H.C. F. PORSCHE AG |

| 10 | THE HERSHEY CO | TETRA TECH, INC | TETRA TECH, INC | ACCENTURE | CADENCE DESIGN SYSTEMS, INC |

手数料 (購入手数料/信託手数料)

手数料は以下となります。

購入手数料、税込3.30%(税抜3.00%)、信託財産留保額はありません。

3種類のまるごとひふみのそれぞれの信託報酬は以下の通りです。一番ファンドマネジャーの才覚が試される100が最も高いですね。

| まるごとひふみ15 | まるごとひふみ50 | まるごとひふみ100 | |

| 信託報酬率 | 年率0.660% (税抜年率0.600%) |

年率0.935% (税抜年率0.850%) |

年率1.320% (税抜年率1.200%) |

<速報ベース>運用実績(利回り)基準価額チャートより解剖

本番の運用実績です。

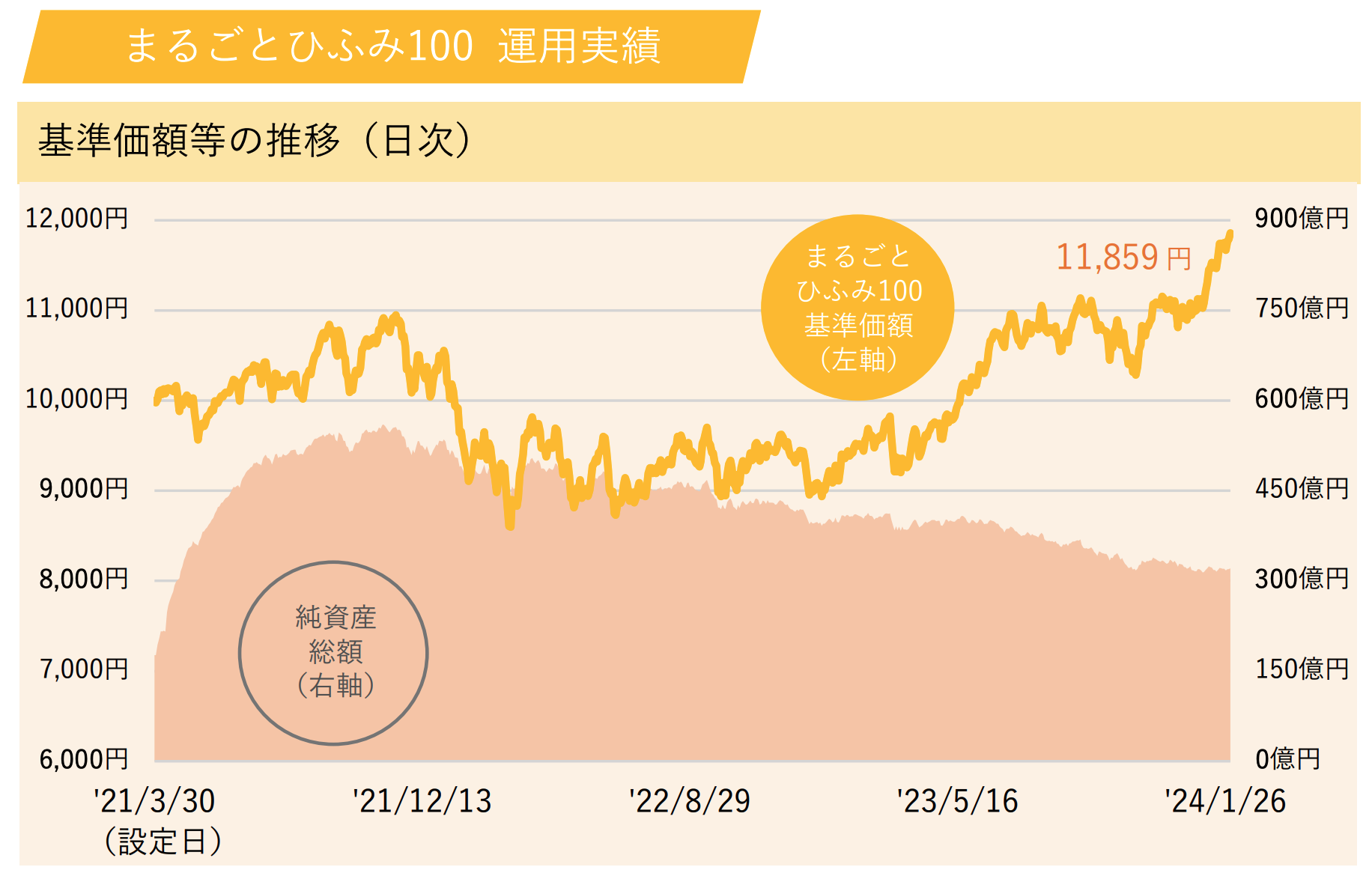

まるごとひふみ100の運用実績

- 基準価額:11,859円

- 純資産総額:320.18億円

- ひふみ投信マザーファンド:59.38%、ひふみワールドファンド:40.20%、現金等:0.42%

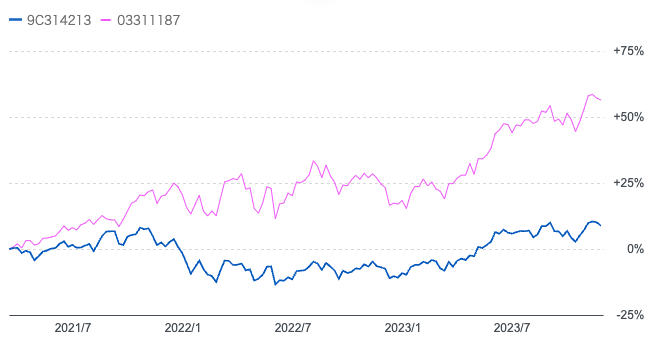

21年3月末に運用開始となっていますが、基準価額は10,839円ですから、2.5年で8.39%のリターンを出したことになります。年率3.28%となります。

2021年はバブル相場で、2022年はベア相場でしたが、ドル建て資産に関しては円安のため、ほぼダメージはなかったはずです。

2023年以降は株価が回復し円安もそのままですので、本来はもう少しリターンが欲しいところです。インデックスファンドには大きく負けています。

- 青:まるごとひふみ100

- 赤:eMaxisSlim S&P500(円建て)

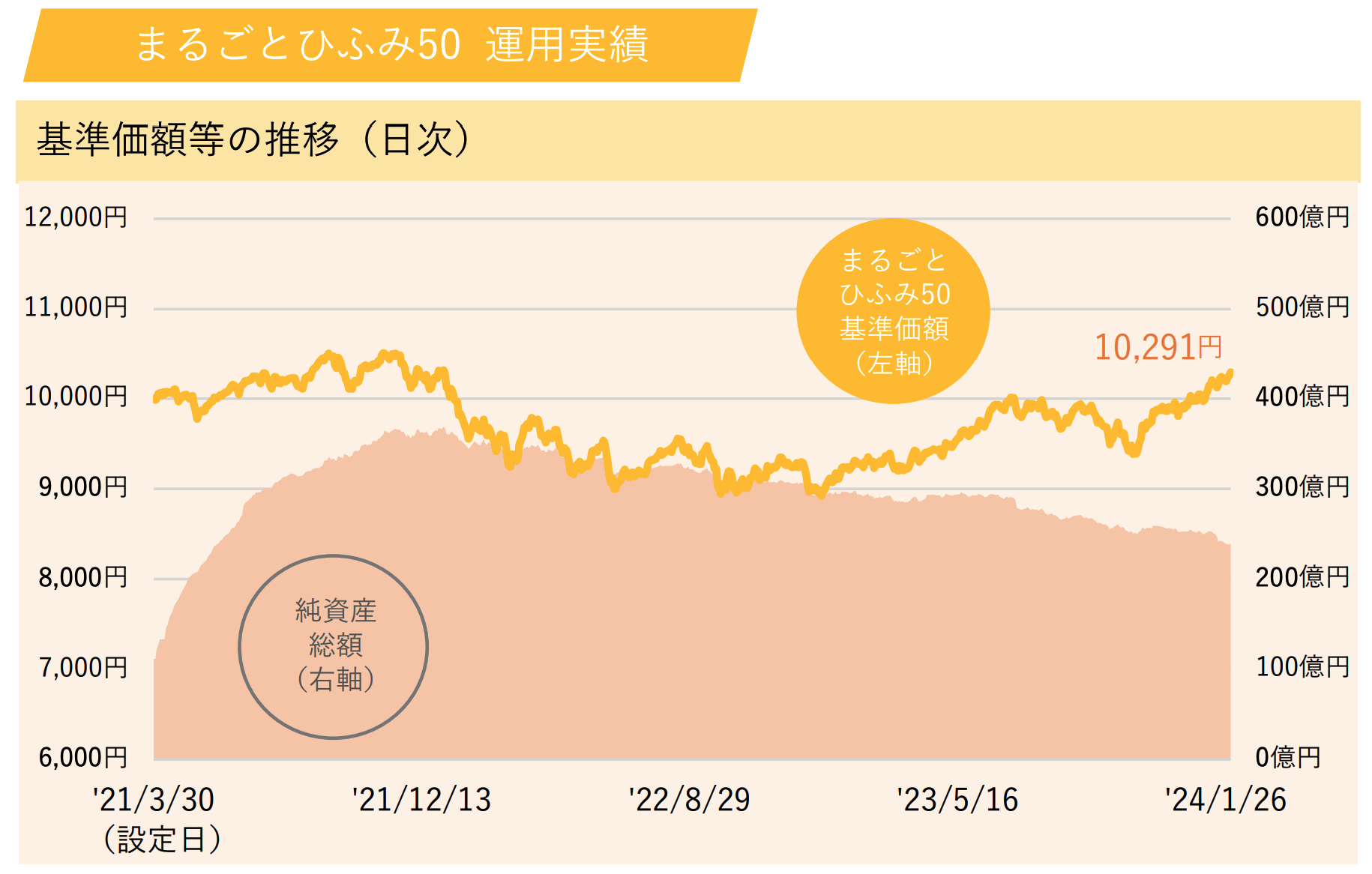

まるごとひふみ50の運用実績

- 基準価額:10,291円

- 純資産総額:250.34億円

- ひふみグローバル債券マザーファンド:49.34%、ひふみ投信マザーファンド:29.99%、ひふみワールドファンド:20.26%、現金等:0.41%

基準価額は9,426円ですから、こちらはマイナスのパフォーマンスとなっています。まるごとひふみ100より安定運用しているはずなのに、まるごとひふみ50の方が酷い結果となっています。

今年は安定資産である債券が大きく売られたので散々なパフォーマンスとなりました。

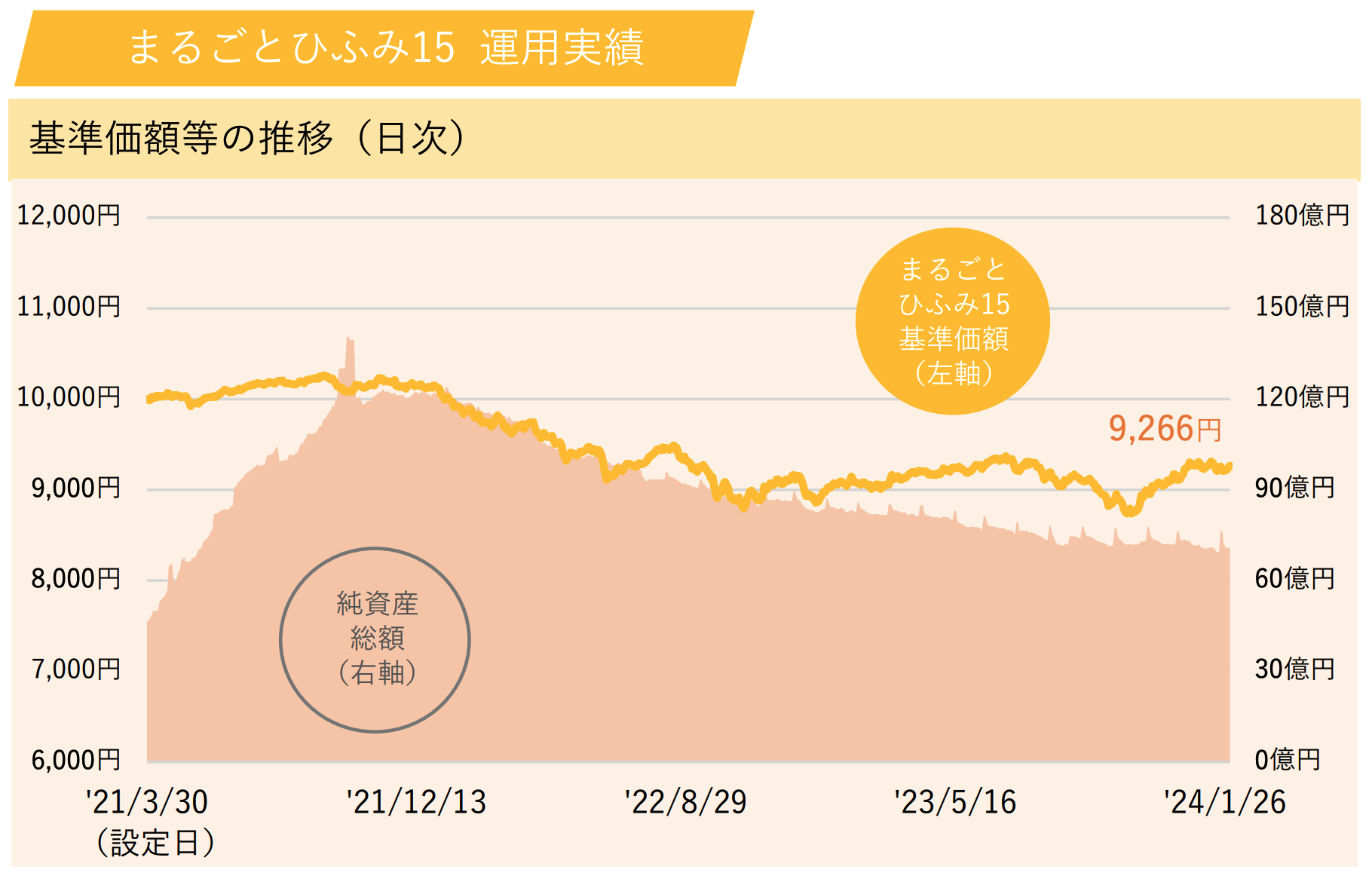

まるごとひふみ15の運用実績

- 基準価額:9266円

- 純資産総額:71.82億円

- ひふみグローバル債券マザーファンド:84.44%、ひふみ投信マザーファンド:8.99%、ひふみワールドファンド:6.11%、現金等:0.47%

まるごとひふみ100、50よりさらに安定運用であるはずのまるごとひふみ15が最も悪いパフォーマンスでした。

安定運用をしたいと考えていた人は踏んだり蹴ったりですよね。設定来-6.81%となっています。

債券が落ちた上に、為替ヘッジで円安を享受できず、悲惨な結果となっています。

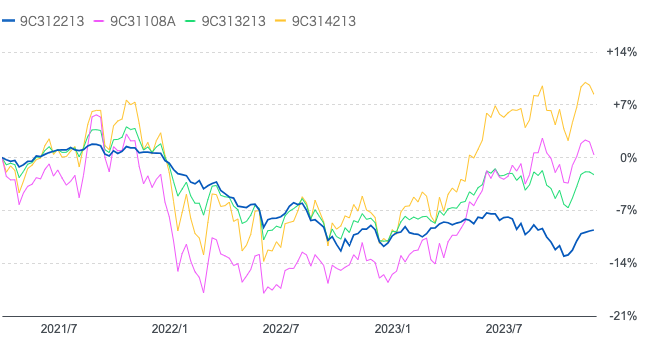

それでは三つファンドの実績と、シンプルにひふみ投信を購入していたらパフォーマンスはどうだったのでしょうか?

各ファンドの比較

ひふみ投信と「まるごとひふみシリーズ」を比較したものが以下となります。

青:ひふみ投信

赤:まるごとひふみ15

緑:まるごとひふみ50

黄:まるごとひふみ100

まるごとシリーズ運用開始の2021年7月からですが、まるごとひふみ100以外全てマイナス運用となっています。

大元のひふみ投信より「まるごとひふみシリーズ」の方がマシですね。

とはいえ、厳しい運用結果ですね。

まるごとひふみの掲示板などでの評判

大きくマイナスを出しているので、良い評判は流石にないですね。

つみき証券で安全な投資信託買いたくて債券多めな「まるごとひふみ15」を買っていると思ってた。でも値下がり激しすぎて???と思ってよく見たら株式100%「ひふみプラス」だった。ワロタ・・・

— でふ@難聴OL兼いろいろ? (@bo678_n) January 20, 2022

tsumiki証券、現在の運用成績

▲155円2021年5月〜11月まで月1万円ずつ4銘柄。

まるごとひふみ15は8月〜11月。

お金全然増えない…素直に米国系の投資信託に積立するのがいいね。#tsumiki証券 pic.twitter.com/ipg1dgsvcG

— 楽々家 (@rakuraku_ka) January 12, 2022

積木証券、まるごとひふみ15売却ッ✌️https://t.co/7PYP59pCTU pic.twitter.com/v4I12jEiS5

— ようちゃん🐑レバナス-50万💸 (@Drowning_sheep) October 8, 2021

私はメインのクレカがエポスカードなので

tsumiki証券を何となく申し込んでみましたが

5種類の投資先しかなくて愕然とした・セゾン・バンガード・グローバルバランスファンド

・セゾン資産形成の達人ファンド

・コモンズ30ファンド

・ひふみプラス

・まるごとひふみ15なんか惹かれないなぁ

— あれやこれら@米国株投資 (@arekoreiuha) December 4, 2021

何をどう運用したらこんな詐欺まがいな事になるんでしょうか

不思議でたまりません そもそも今 元本割れのファンドを探す方が難しくないですか

下げはインデックス以上に下げ、上げはインデックス以下しか上げない!

この悪くない地合いの中 100万買った老人の資産が85万に(°_°)

資産減らしてる老人が会社へせっせと高い金だけ支払うしかない糞ファンド

託された責任を全く感じてない人種達を相手に・・・・

こんな投資信託をNISA扱いにした責任も大きいですね

まとめと今後の見通し

今後の見通しとしては、ひふみシリーズはワールドが入ってもやはり日本株への投資がメインです。

ひふみ投信の見通しと被るところもありますが、既に資産規模が大きくなってしまった結果、高いリターンは出せなくなっています。

規模の大きい銘柄への投資に限定されていることから高いリターンを出すのは難しいです。

また、2022年に関しては大幅な円安で日本株は比較的パフォーマンスが出しやすかった環境でした。

しかし、海外ファンドがリターンを出している中、2022年通年でみるとマイナス運用に沈みました。

アクティブ投信としての魅力は低いといえるでしょう。安定運用のまるごとひふみ50と15はまさかの債券価格大暴落でマイナスリターンでした。

2024年上半期には米FRBが利下げ転換を実施し、円安が是正し円高となっていくことが見込まれています。

すると海外投資化からみると割高になる資金流出が見込まれます。

日本株式市場でインデックスのような投資をしているひふみシリーズのファンドが良いパフォーマンスを出せるイメージが全く湧きません。

やはり、景気サイクルや相場次第でパフォーマンスが限定されてしまうファンドよりも、どんな相場でも積極的にリターンを狙っていけるようなファンドを継続的に買っていくべきではないかと筆者は思っています。

投稿が見つかりません。

コメント