「ひふみ投信」や「ジェイリバイブ」はかつて高い成績を残していましたが直近は規模が大きくなりリターンが落ち込んでいます。

→ 不調にあえぐ「ひふみ投信」「ひふみプラス」の時代は終わった?危ないという評判がたっている理由を分析して評価する!

そこで昨年から注目を集めているのが企業価値成長小型株ファンドです。眼力の愛称で親しまれているので、以降は眼力として話を進めていきます。

眼力は2021年までの過去5年のリターンは日本の投資信託の中で最大となっていました。

ただ、2022年以降、異変が起こっています。それは2024年も継続しています。

本日は投資信託の眼力がどのような特徴なのかを紐解いた上で、実績と今後の見通しについてお伝えしていきたいと思います。

企業価値成長小型株ファンド(愛称:眼力)の特徴とは?

まずは特徴についてみていきたいと思います。

投資対象は日本の小型株

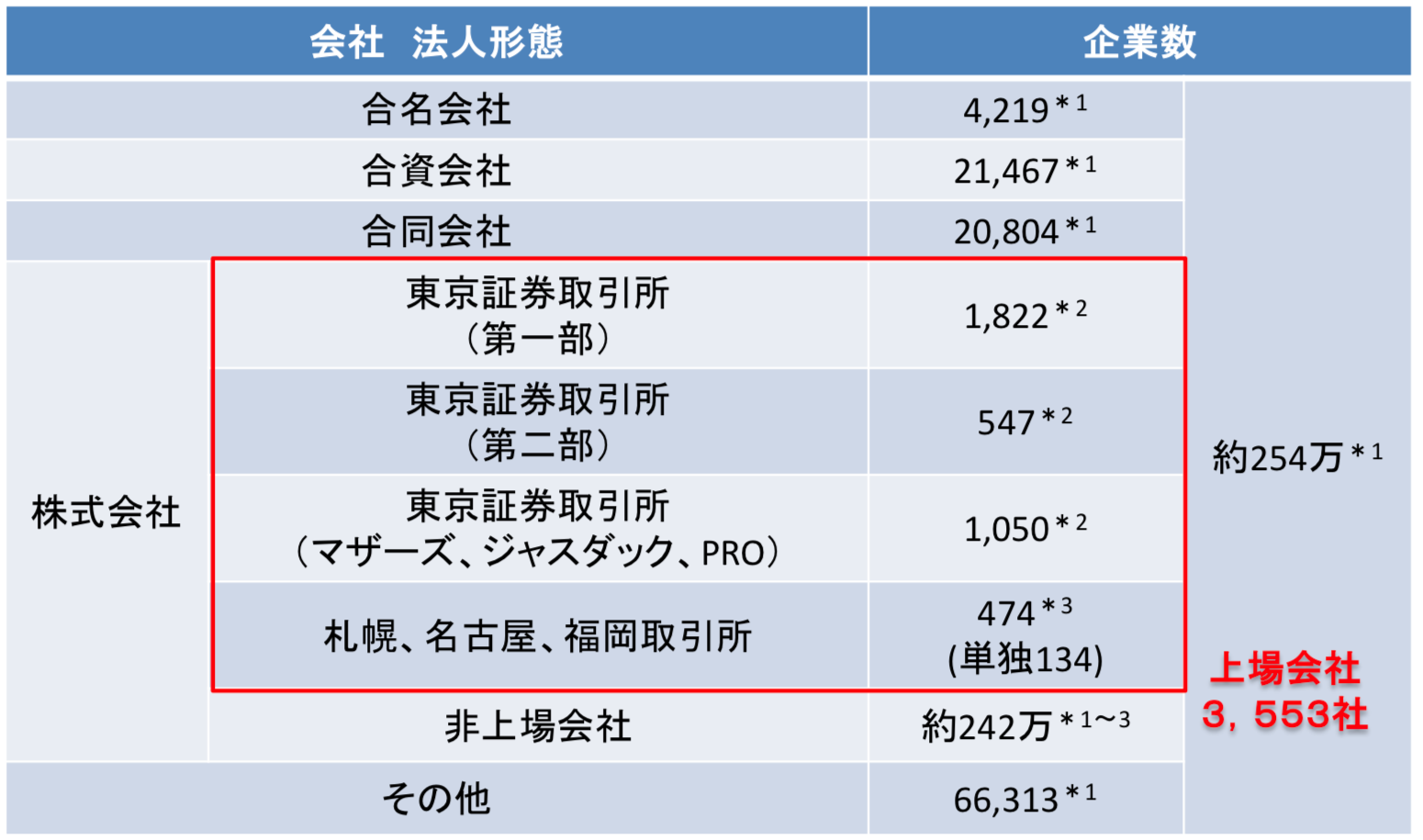

眼力が投資対象とする銘柄は日本の小型株となっています。日本は時価総額に比して上場している銘柄数が多く、小型株が数多く存在しています。

日本の8倍の時価総額がある米国株式市場の上場銘柄数が5000に対して日本は3500銘柄も上場しています。

そのため、多くの小型銘柄が上場しており証券会社のアナリストや機関投資家による評価が行われていない銘柄が存在しています。

これらの銘柄は実態の価値に対して著しく低い株価で放置されているものも存在しています。

実際、高いリターンを出していた時の「ひふみ投信」や「ジェイリバイブ」も小型株運用を実践していました。

眼力の目の付け所は非常によいと言えるでしょう。

ROEが高く成長が見込めるグロース株に投資

眼力が投資する小型株は成長が見込めるグロース株となります。

→ バリュー株投資とグロース株投資はどっちが魅力的!?見分け方や違いを含めて徹底比較。

グロース株というのは現在の株価が割安であるという理由で投資するバリュー株投資と異なり、

将来の利益成長を考えると現在の水準でも投資妙味があると考えて投資をする戦略です。

特に目論見書でも名言していますがROEが高い銘柄を選定するようにしているとしています。

Return On Equityの略称で、和訳は自己資本利益率。ROE(自己資本利益率)は、投資家が投下した資本に対し企業がどれだけの利益を上げているかを表す重要な財務指標。ROEの数値が高いほど経営効率が良いと言える。

参照:野村證券

計算式は以下となります。

ROE

=

当期純利益 ÷ 自己資本 ×100

=

EPS ÷ BPS

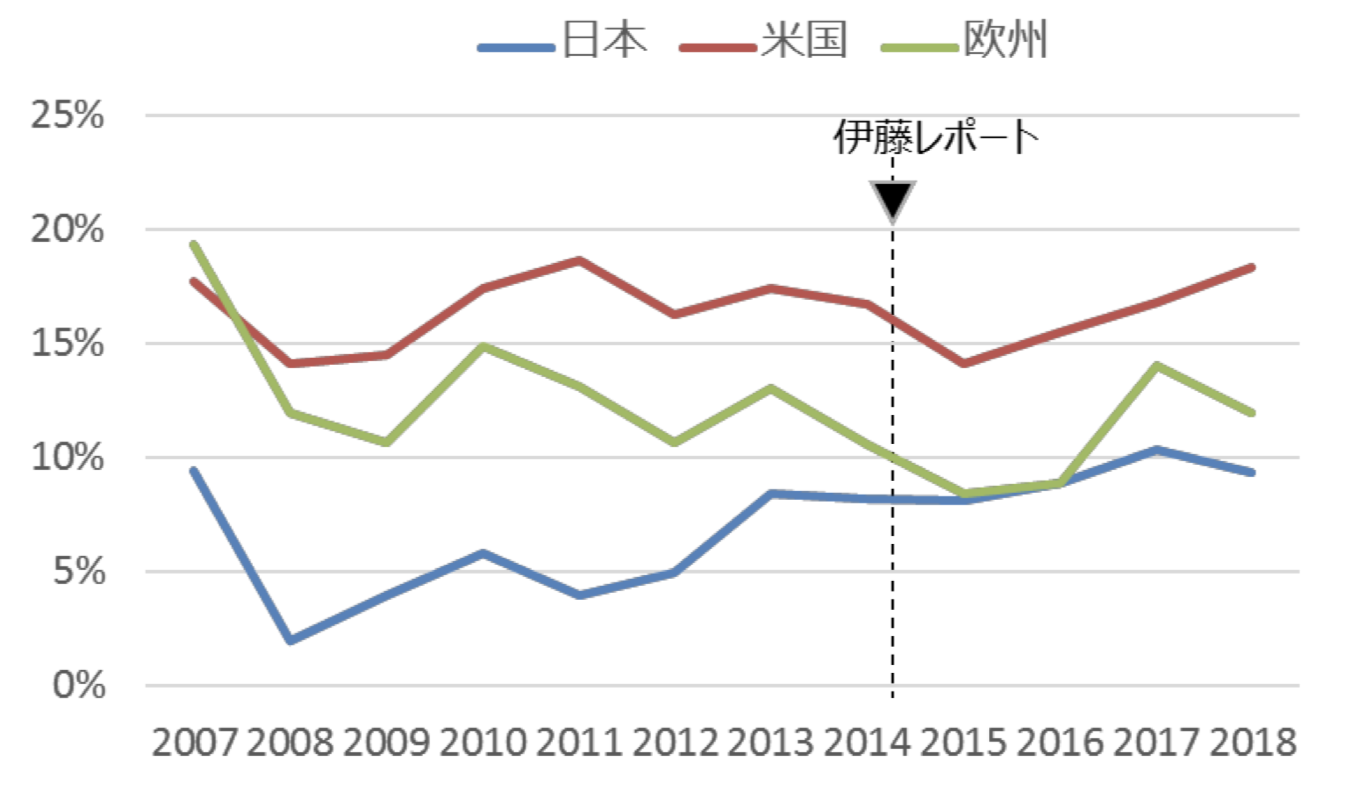

以下はROEに関する経産省のデータです。

日本はROEが米国に比べて低いので、ROEの高い銘柄に厳選して投資をしようということですね。

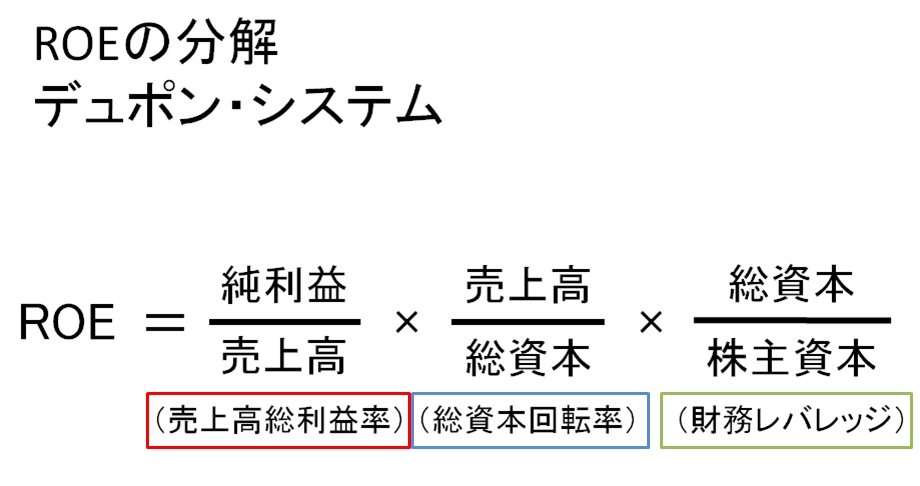

コラム:デュポンの分解からみる日本のROEが低い理由

ROEは以下のように「売上率純利益率(=ROS)」「総資産回転率」「財務レバレッジ」に分解することが出来ます。

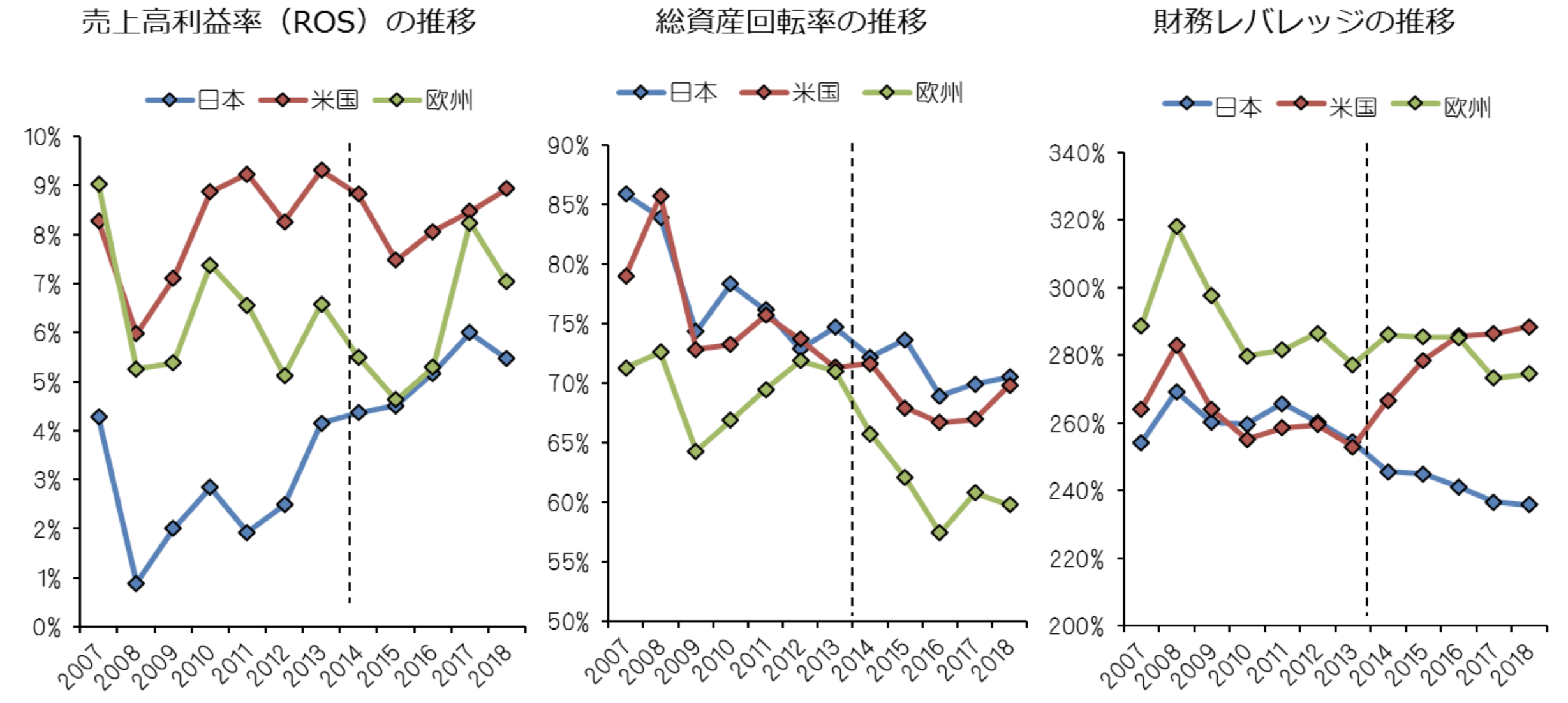

各構成要素は日米欧で比較したものが以下となります。

ご覧いの通り日本は「売上高総利益率」と「財務レバレッジ」が低いことがわかります。

財務レバレッジは借入金の少なさが影響しています。ただこれは財務が安定しているということなので一概に悪いというわけではありません。しかし、売上高利益率が低いのは問題ですね。

もっと付加価値の高い製品やサービスを出すことが求められているのです。

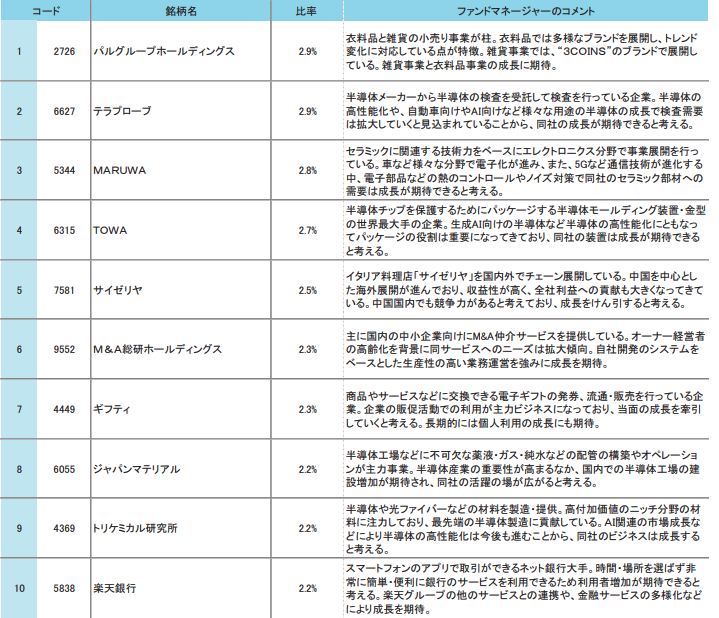

眼力の構成上位の組入銘柄

2023年12月末時点の構成上位銘柄は以下となります。

投資信託眼力の構成上位銘柄

首位のパルグループホールディングスは衣料品と雑貨の小売事業を展開しています。ここ5年は好調ですね。強い経済を背景に成長しているものと思われます。

パルグループの株価推移

過去からの構成上位銘柄の推移は以下となります。一部順位が入れ替わっているものもありますが、積極的に銘柄を入れ替えていますね。

2021年末から大きく基準価額が下落しているので2022年の2月から9月の間に大幅に銘柄を組み替えていますね。

| 2023年12月末 | 2023年11月末 | 2023年6月末 | 2023年3月末 | 2022年11月末 | 2022年9月末 | 2022年2月 | |

| 1 | パルグループホールディングス | TOWA | パルグループホールディングス | 日置電機 | アドベンチャー | アドベンチャー | 日本シイエムケイ |

| 2 | テラプローブ | 日本マイクロ二クス | メドレー | パルグループホールディングス | ジャパンマテリアル | IMAGICA GROUP | テクマトリックス |

| 3 | MARUWA | テラプローブ | 日置電機 | ジャパンマテリアル | メドレー | BUYSELL TECHNOLOGIES | ダイセキ |

| 4 | TOWA | MARUWA | トレジャー・ファクトリー | アドベンチャー | BUYSELL TECHNOLOGIES | アンビスホールディングス | ウエストホールディングス |

| 5 | サイゼリヤ | パルグループ | 円谷フィールズホールディングス | トレジャー・ファクトリー | トレジャー・ファクトリー | クラウドワークス | 日置電機 |

| 6 | M&A総研ホールディングス | サイゼリヤ | アドベンチャー | メドレー | アンビスホールディングス | ジャパンマテリアル | M&Aキャピタルパートナーズ |

| 7 | ギフティ | 楽天銀行 | サンリオ | スマレジ | 日置電機 | リログループ | TREホールディングス |

| 8 | ジャパンマテリアル | ギフティ | サイゼリヤ | サンリオ | サンリオ | リゾートトラスト | デクセリアルズ |

| 9 | トリケミカル研究所 | ジャパンマテリアル | ジャパンマテリアル | そーせいグループ | パルグループホールディングス | 日置電機 | トプコン |

| 10 | 楽天銀行 | エンプラス | MARUWA | イリソ電子工業 | リゾートトラスト | ミダックホールディングス | BUYSELL TECHNOLOGIES |

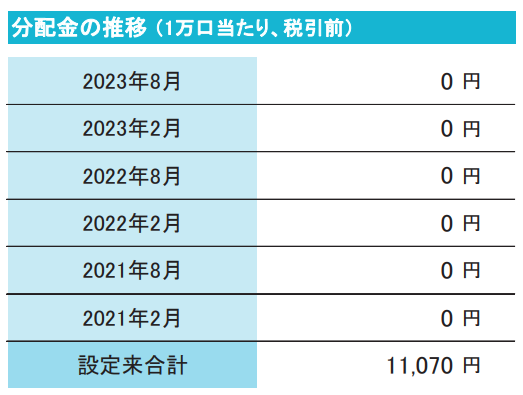

分配金を出すことでトータルリターンを毀損

眼力は多めの分配金を過去に出してきました。2020年に関しては基準価格の10%程度を出していました。

分配金を拠出することで20.315%の税金が発生します。結果としてトータルリターンが毀損する結果となっています。(後述)

2023年現在はリターンが存在しませんので、分配金は流石に出していませんね。

アクティブ投信としては一般的な手数料水準

手数料は以下の通りとなります。アクティブ投信としては一般的な水準ですね。

購入手数料:3.3%(税込)

信託手数料:年率1.595%(税込)

急上昇のあと失速している投資信託「眼力」の運用実績(基準価額チャート)

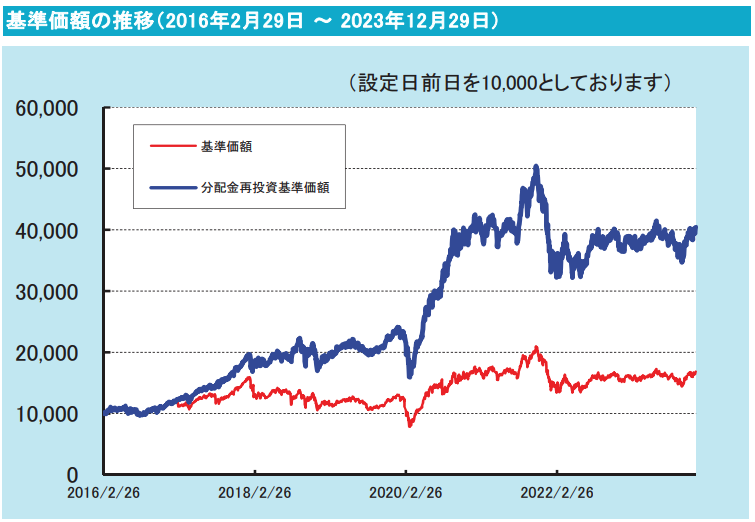

では肝心の運用実績について見ていきましょう。以下は眼力の設定された2016年2月末以降の基準価格の推移です。

過去に大きく分配金を拠出しているため、分配金再投資基準価額と基準価額に大きな乖離が生じています。

また、先ほどお伝えした通り分配金を拠出すると税金の支払いが発生します。

結果として分配金全額を再投資することはできないので実際は青と赤の間の成績となってしまいます。

投資信託「眼力」の基準価格

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

|---|---|---|---|---|---|

| 2023年 | 1.06% | 6.16% | -7.43% | 8.17% | 7.44% |

| 2022年 | -15.38% | -8.74% | 8.82% | 0.53% | -15.52% |

| 2021年 | 2.28% | 2.39% | 8.06% | -1.16% | 11.85% |

| 2020年 | -21.36% | 53.55% | 27.94% | 10.00% | 69.94% |

| 2019年 | 17.89% | -0.79% | -2.72% | 16.08% | 32.07% |

| 2018年 | 3.15% | 3.97% | 13.49% | -20.22% | -2.90% |

眼力は2020年に発生したコロナショックの後の世界的な金融緩和の追い風を受けて大きく株価を上昇させました。

しかし、その後世界的に金融引き締めの機運を受けてグロース株が全体的に下落すると眼力も大きく値下がりしました。現在は停滞局面というところですね。

さらに良い投信はいくらでもありそうです。

関連記事)【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

眼力の今後の見通しとは?

さらに重要なのは今後の見通しです。グロース株は勢いよく伸びる時は株価が急騰するのですが、下落する時の勢いも激しいという特徴があります。

→ バリュー株投資とグロース株投資はどっちが魅力的!?見分け方や違いを含めて徹底比較。

例えば米国で一世を風靡してグロース株のETFであるARKKを見てみましょう。

コロナ相場で急騰した後に、現在は2019年以前の水準まで株価が押し戻されています。(むしろそれを下回ってしまいました)

ARKKの株価推移

グロース株は勢いを失うと大きく失速するので、既に基準価格が下降している眼力に今から投資をするのは妙味が薄いといえるでしょう。

特にこれからも世界的なインフレを抑えるために長期金利は高い水準で停滞する見込みとなります。敢えて逆風の時に投資を実行する必要はありません。

今後魅力的なのは小型株のバリュー投資

正直グロース株投資を行うのであれば、イノベーションを起こしている米国株に投資をした方がよいです。日本の株式市場で最も妙味があるのは小型のバリュー株投資です。

先ほどお伝えした通り、日本は時価総額に比して上場銘柄数が多いので異常に割安に放置されている銘柄が数多く存在しています。

このような銘柄を厳選して投資することで暴落耐性を高めながら高いリターンを継続して出すことができます。

筆者はまさに上記の方針を堅持しているファンドに投資を行い過去7年間マイナスリターンとなることなく年率10%で運用を行なっています。

以下で詳しくお伝えしていますのでご覧いただければと思います。

掲示板での口コミ評判

少しだけ、個人投資家はどのような心境で眼力に投資しているのかをみていきましょう。

ポイント

18000くらいで売り抜けた俺は勝ち組。

ここはもうオワコンよ。

Yahoo!ファイナンス

企業の成長より分配が大事な岸田先生のの眼力のおかげで、今のうちに安くで買っちゃえる成長小型株ファンド。の予定。

だいぶ傷んでるけど、少額で積立予定。

下がっても下がっても信じて待てる人ってすごいなとしみじみ思います。

Yahoo!ファイナンス

4月には10000割り込むのでは。厳しそうなので逃げます。

Yahoo!ファイナンス

ひふみでも損したし、ここでも結局儲けなし。やっぱり投信向いてない。

ボロボロですね。

→ やめたほうがいい?不調にあえぐ「ひふみ投信」「ひふみプラス」の時代は終わった?まだ上がる?運用実績がひどくて今後の見通しも危ないという評判がたっている理由を分析して評価する!

まとめ

今回のまとめは以下となります。

- 眼力を日本の小型グロース株に投資

- ROEが高い銘柄を厳選している

- 高すぎる分配金がリターンを毀損していた

- 2020年のコロナ相場では堅調だったが2021年末から40%近く暴落している

- 今後グロース株にとって厳しい展開

- 日本株は小型バリュー株に妙味あり

コメント