投資信託は株にとどまらず、様々な金融商品を組入展開しています。

筆者は過去には株式へ投資をするファンドを基本的には分析してきました。これは株が歴史から見て最もリターンの高い金融商品だからです。

しかし、株式も右肩上がり一辺倒で上昇してきたわけではなく、ボラティリティをこなして上昇してきました。

つまりは調子が悪い時期が必ずあるということです。今回この記事で取り上げるのはフィデリティ・USハイ・イールド・ファンドであり、債券ファンドです。

債券が旬になる頃には、一時的に債券への投資もアリなのです。では、具体的に商品を見ていきましょう。

関連記事:【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

フィデリティ・USハイ・イールド・ファンドとは?

ファンドの概要

フィデリティ・USハイ・イールド・ファンドの概要は以下です。

- 単位型・追加型・・・追加型投信

- 投資対象地域・・・海外

- 投資対象資産 (収益の源泉)・・・債券

- 投資対象資産・・・その他資産 (投資信託証券(債券 (ハイ・イールド債)))

- 決算頻度・・・年12回 (毎月)

- 投資対象地域・・・北米

- 投資形態・・・ファミリーファンド

- 為替ヘッジ・・・なし

北米の債券に投資するということですね。販売元のフィデリティは米国の超大手アセットマネジメント会社です。

公募投信の純資産残高は3.4兆円となっており、例えば信託報酬の平均が1%程度ですと、毎年340億円がチャリンチャリンとお金が入ってくる仕組みです。とてつもないですね。

フィデリティ投信株式会社は、独立系資産運用グループのフィデリティ・インターナショナルの一員として、投資信託および、企業年金や機関投資家向け運用商品やサービスを提供する資産運用会社です。1969年に外資系運用会社として初めて本邦に拠点を設け、日本企業の調査を開始。1990年より日本の年金向け運用業務に参入、1995年に証券投資信託委託業務免許を取得し、同年12月に最初の国内投資信託を設定しました。公募投資信託の純資産残高は約3兆4,155億円で、外資系運用会社では首位となります(2022年12月末日現在)

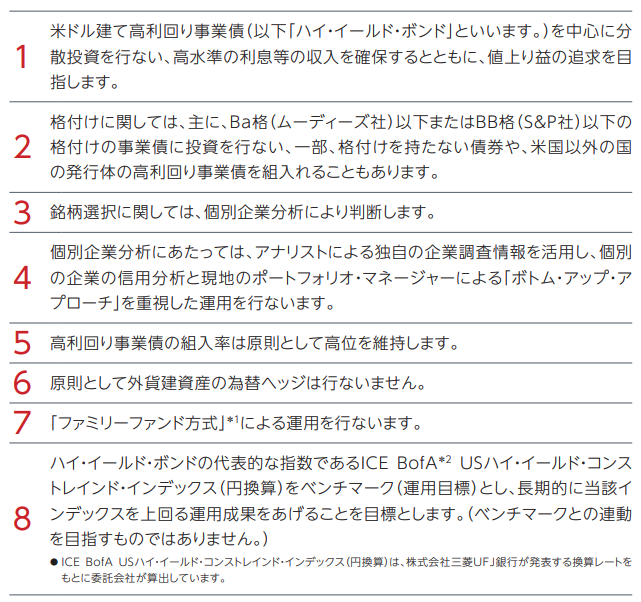

ファンドの特色

ファンドの特色は以下となっています。「米ドル建高利回り事業債」を中心に分散投資するとなっています。債券で積極的にリターンを狙う意欲が見えてきます。

以下はポートフォリオですが、非常にクーポン(利息利回り)が高くなっていることがわかります。

| 銘柄 | クーポン | 償還日 | 業種 | 格付 | 比率 | |

| 1 | スプリント・キャピタル・コーポレーション | 8.75% | 2032/3/15 | 通信 | BB/Ba | 1.2% |

| 2 | フォード・モーター・クレジット | 6.95% | 2026/3/6 | 自動車 | BB/Ba | 1.1% |

| 3 | ウーバー・テクノロジーズ | 4.50% | 2029/8/15 | サービス | BB/Ba | 0.9% |

| 4 | アリー | 8.00% | 2031/11/1 | 金融サービス | BBB/Baa | 0.8% |

| 5 | ティッシュ・ネットワーク | – | – | メディア | – | 0.7% |

| 6 | JPモルガン・チェース・アンド・カンパニー | 5.15% | 2049/12/31 | 銀行 | BBB/Baa | 0.7% |

| 7 | パシフィック・ガス&エレクトリック | 4.55% | 2030/7/1 | 公益 | BBB/Baa | 0.7% |

| 8 | パシフィック・ガス&エレクトリック | 4.95% | 2050/7/1 | 公益 | BBB/Baa | 0.7% |

| 9 | フォード・モーター・クレジット | 7.35% | 2027/11/4 | 自動車 | BB/Ba | 0.6% |

| 10 | トランスダイム | 6.75% | 2028/8/15 | 資本財 | B | 0.6% |

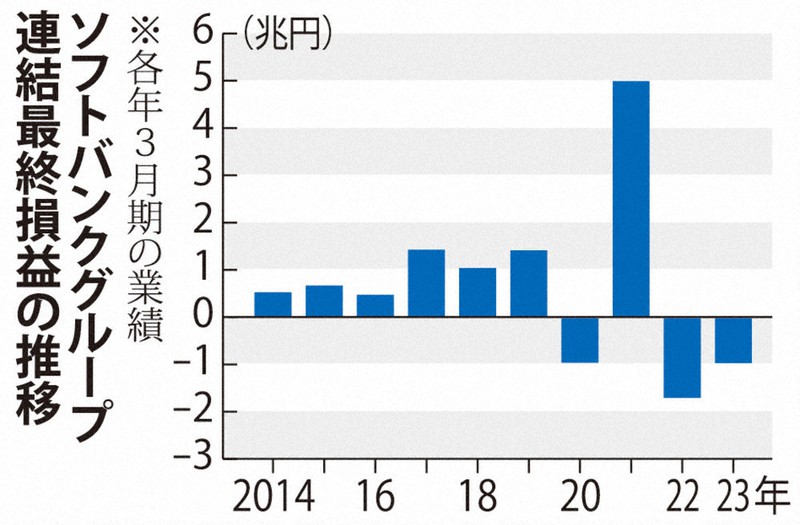

筆者はハイイールドファンドと聞いた時から、つまりはソフトバンクや楽天のハイリスク社債を沢山保有しているファンドではないかと思いましたが、その通りでした。

- 【ブログ更新】毎回売り切れで評判のソフトバンクグループの社債(劣後債)は危険!?投資して大丈夫?個人向け社債の知られざるリスクについてわかりやすく解説!

- 危険?評判の楽天モバイル債と楽天カードマン債はリスクが高く買うべきか?倒産のリスク等のデメリットを含めて徹底評価!

うまい具合にトレードしているのでしょうか?ファンドマネジャーの腕が試されます。埋立地のマンションを購入し、大災害が起きる前に売り抜ける、こういった勝負になってくると勝手に想像しています。

そもそもハイイールド債とは?投資としてやばい?おすすめできない?

そもそもハイイールド債とは何かというと、利回りが高く信用格付が低い債券を指します。

「ジャンク債」というものですね。明らかに投資としてはやばい対象です。

利回りは高いのですが、デフォルトリスクが高く、S&P社の信用度の格付がBB以下の「投資不適格」となるような債券です。

博打としては良いですが、格付期間が惜しげもなく投資不適格としているので相応の注意が必要です。リーマンショックの時はサブプライムローンの格付をキラキラの投資適格とされていましたが、ハイイールド債は真っ正面から「投資不適格」とされています。

先日、筆者の昔の友人と投資について話す機会があったのですが、ソフトバンクの社債が発行された際に、大急ぎで購入したとのことでした。

ソフトバンクグループの社債は明らかにハイイールド債なのですが、それだけ人気があるということですね。目先の高利回りが何よりも大事な人が多すぎる気がしますが、読者の方々には個人でハイイールド債を買うことは勧められません。

フィデリティ・USハイ・イールド・ファンド(資産成長型も)の基準価額チャートから実績を確認

それでは最も重要な実績を見ていきます。

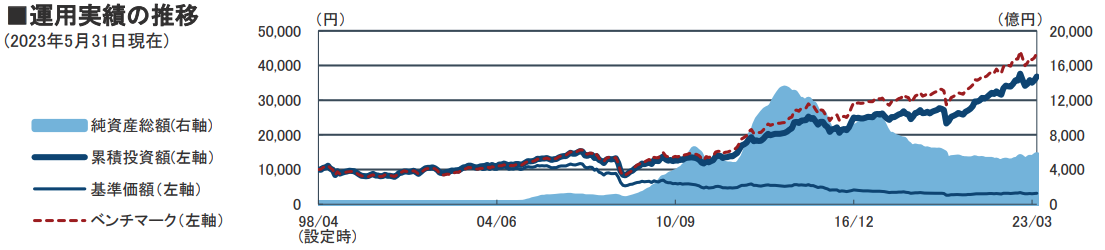

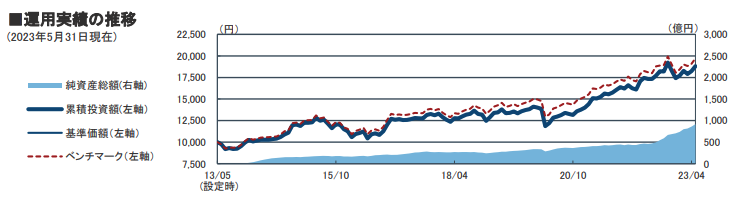

1998年4月から基準価額は3152円となっていますが、これは配当を出しているからですね。累積リターンを見ると、設定来で268.35%です。運用は25年となっていますので、年率利回りは5.35%の実績となっています。

インデックスファンドの30年リターンが7%を超えますので、ハイイールド債というリスクを取っている割には芳しくない成績となっていますね。為替の追い風があって2022年以降は好調に見えます。

総じて、常に5%の利回りを獲得していくというファンドなので、時に30%、時に-20%というボラティリティの高いインデックスファンドと比べると落ち着いた気持ちで保有できるというメリットはあるのかもしれません。中身はハイイールド債というジャンク債ですが。

リターンを数字で表すと以下です。よく考えるとベンチマークであるICE BofA USハイ・イールド・コンストレインド・インデックス(円換算)に負けています。

| 1カ月 | 3カ月 | 6カ月 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) | 設定来 | |

| トータルリターン | 3.16% | 2.92% | 2.83% | 8.46% | 13.44% | 8.02% | 6.67% | 268.35% |

| ベンチマーク | 3.25% | 3.68% | 3.62% | 8.83% | 41.94% | 48.37% | 102.25% | 336.09% |

基本的には、インデックスファンドやベンチマークに負けてしまうファンドに手出し無用という方針を貫いて問題ないかと思います。

ちなみに、フィデリティ・USハイ・イールド・ファンド(資産成長型)に関してはほんの少しだけリターンがマシになっていますが、やはりインデックスとベンチマークには勝てていません。年率利回りは6.5%となっています。

| 1カ月 | 3カ月 | 6カ月 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) | 設定来 | |

| トータルリターン | 3.17% | 2.94% | 2.83% | 8.53% | 13.57% | 8.11% | 6.79% | 88.09% |

口コミ評判

ハイイールド債ですが、どのような口コミがあるのでしょうか。

冴えんな訳の分からないファンドやで!まあ配当あればええわ

逆だよ。

金利上昇で倒産企業が増える。

これにより、ハイイールド債よりも優良企業債の方が好まれる様に成る。

両者のスプレッドは広がるよ。

今後はハイイールド債は売りだと思う。

FRBが金利を減少させる、来年以降からが買い時だろう。

ハイイールド債と優良債のスプレッドが広がているよ。

ハイイールド債から資金が大分脱げ出している模様・・・・。

今後は、米国で業績の悪い企業の倒産率は増えるだろう。

ハイイールド債の価格低下が起る可能性は非常に高い・・・・。

今後は、購入よりも売ったの方が正解だと思う。

ハイイ~ルドって良いですよね。

金貸しじゃないけど、浪花の金融道みたいで!

ここからは資産成長型の口コミです。

ここは今、強風が吹いている。そろそろ脱出せねば。

ロボティクスから脱出しました。90万で毎月配当いただきたいと思います

成長してください

上がってください。

景気後退にかけて、資金を投じて安定収入を得たいという人が多いようですね。

2023年、今後の見通し

さて、今後景気後退が見込まれるのであれば確かに債券価格は上昇しますので、ハイイールド債ファンドも期待できます。

しかしながら、現在の米国の景気状況はというと雇用統計も強く、インフレ率もそこまで下がっておらず、インフレ第二波の懸念すら出ています。

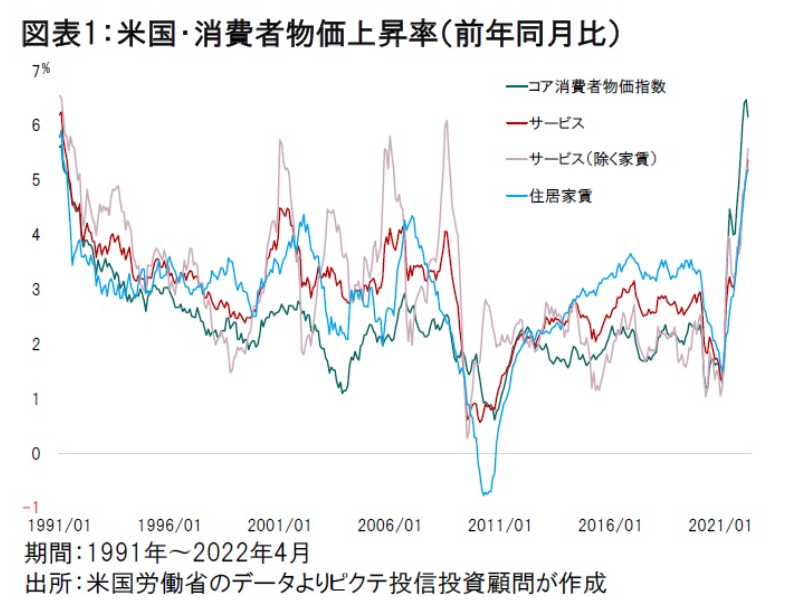

4月の米国消費者物価は、総合指数が前年同月比8.3%(3月:8.5%)、コア指数が6.2%(同:6.5%)の上昇であり、3月より若干ながら伸びが鈍った。ただし、家賃を除くサービスが同5.6%、家賃が同5.1%値上がりしており、物価上昇は資源主導型から広がりを見せつつある(図表1)。

住宅価格は大きく下落しましたが、その後上昇に転換してしまいました。かなりインフレがしつこく、色濃く顕在していると言えます。

雇用統計も予想を大幅に上回ってしまい、物価上昇も止まらず、雇用も強いままとあっては、FRBも金融引き締めを止めることはできません。

米労働省が2日発表した5月の雇用統計によると、非農業部門雇用者数は33万9000人増と、市場予想の19万人増を大幅に上回った。ただ賃金の伸びは鈍化し、米連邦準備理事会(FRB)が今月の会合で利上げを見送る材料となる可能性がある。

つまりは、2024年中は債券価格の上昇も見込めず、フィデリティ・USハイ・イールド・ファンドは利息をもらってお茶を濁す展開が長引きそうです。

景気転換の際に買いたいファンドですが、中々それも難しいので、景気やセクターローテーションに影響されない投資先を選ぶ方が早いと思います。

コメント