株式だけに投資するのは怖い。分散投資をしてリスクを軽減したいという方は多いかと思います。

そのような方に向けてバランス型ファンドはいくつも組成されています。当サイトでも以下のようなファンドを分析してきました。

関連

今回はピクテ・マルチアセット・アロケーション・ファンド(愛称:クアトロ)の内容を噛み砕き、評価していきたいと思います。

非常に評判ですが、中身はどのようになっているのでしょうか?

このような投資信託も今ではパソコンのネット証券から簡単で売買できる時代になりました。まだパソコンを保有していないという方は、どのようなPCがいいのかを試してみてから購入するパソコンを選択した方がいいでしょう。

専用のパソコンを用意して資産運用を始めたい人には、ナニワレンタルさんのMacBo

ピクテ・マルチアセット・アロケーション・ファンド(愛称:クアトロ)とはどのような投資信託か?

投資対象は?

投資対象地域はグローバル(日本含む)となっております。

具体的な投資対象は投資信託証券を通じて世界の株式および債券等への投資、並びにデリバティブ取引を行います。

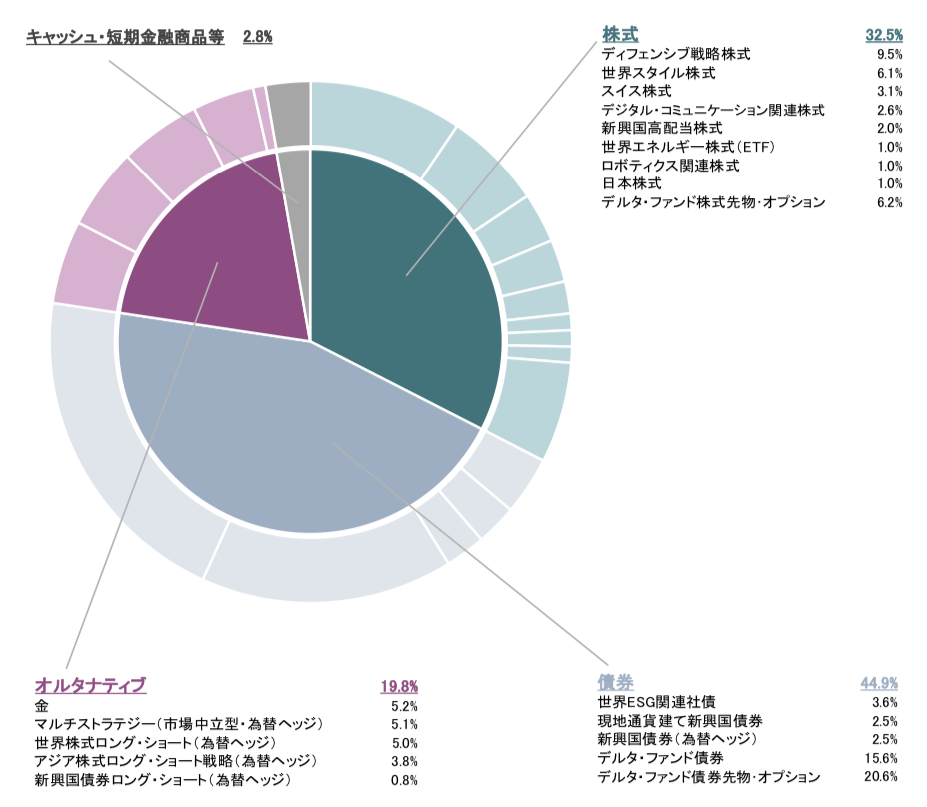

具体的な配分は以下となっております。あまり比率の変動はありませんね。

| 投資対象 | 2024年1月末 構成比 |

2023年7月末 構成比 |

2023年5月末 構成比 |

2023年4月末 構成比 |

| 株式 | 32.5% | 29.8% | 28.20% | 26.40% |

| 債券 | 44.9% | 38.6% | 40.70% | 38.20% |

| オルタナティブ | 19.8% | 21.2% | 20.00% | 19.70% |

| キャッシュ・短期金融商品 等 |

2.8% | 10.4% | 11.00% | 15.80% |

| 合計 | 100.0% | 100.0% | 100.00% | 100.00% |

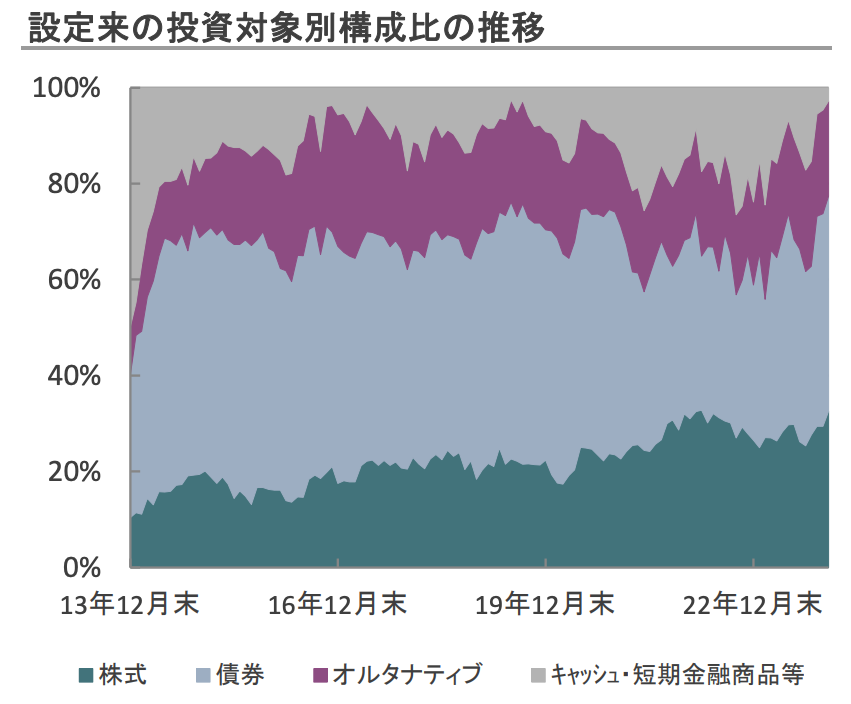

債券が一番大きくなっているファンドですね。設定来では以下の通りの異動であり、常に債券を厚く保有し安定運用を図っていることがわかります。

ただ、徐々に株式の比率を増やしてきていますね。キャッシュ比率を抑えています。

2022年は債券が大幅下落してしまう稀な相場であり、シリコンバレーバンクも債券投資を引き金に(かなりお粗末でしたが)倒産してしまいました。

社名の通りシリコンバレーのスタートアップ企業を主要顧客に抱えるSVBだが、近年のスタートアップ企業はベンチャーキャピタルなどからのエクイティ調達が好調で、銀行借り入れの需要は低かった。そのため、預金の過半は貸し出しではなく、債券運用に回された。

SVBの蹉跌を一言でいえば、「過度な短期調達、長期運用」だ。

そして2024年になっても金利は高い状態を継続し、商業用不動産の借り換え問題を契機に再び地銀ショックが訪れる確度がたかまっています。

こうなると株価だけでなく、債券価格にも大きな影を落とすこととなります。

米国の商業用不動産向け融資は2024年に80兆円規模の償還を控える。オフィス中心に需要の低迷が続くなか、担保価値の下落もあり不良債権になるリスクが高まっている。金利高止まりで借り換えできない事例が多発すれば、融資の多い地銀の経営体力をそぐ。米景気の軟着陸シナリオに影を落としている。

クアトロは上手に運用できているのかを後続の実績から見ていきたいと思います。

オルタナティブ戦略を採用

オルタナティブ戦略(投資)とは上場株式、債券など伝統的な資産への投資とは異なる代替的な投資手法のことを指します。

市場の変動とは別のアセットクラスでリターンを獲得していくものであり、不動産やヘッジファンドなどの投資が当てはまります。

筆者自身も、ヘッジファンドと不動産運用を行っており、まさにオルタナティブ投資ど真ん中の運用を行なっています。

ハーバード大学基金のポートフォリオでも、伝統的な資産以外でもヘッジファンドやPEファンドへの投資ポーションが大きく、オルタナティブ投資の重要性は年々高まっているように感じます。

| Asset Class | Allocation | Return |

| Public Equity | 14% | 50% |

| Private Equity | 34% | 77% |

| Hedge Funds | 33% | 16% |

| Real Estate | 5% | 13% |

| Natural Resources | 1% | -1% |

| Bonds/TIPS | 4% | 3% |

| Other Real Assets | 1% | 1% |

| Cash & Other* | 8% | – |

| Endowment | 100% | 34% |

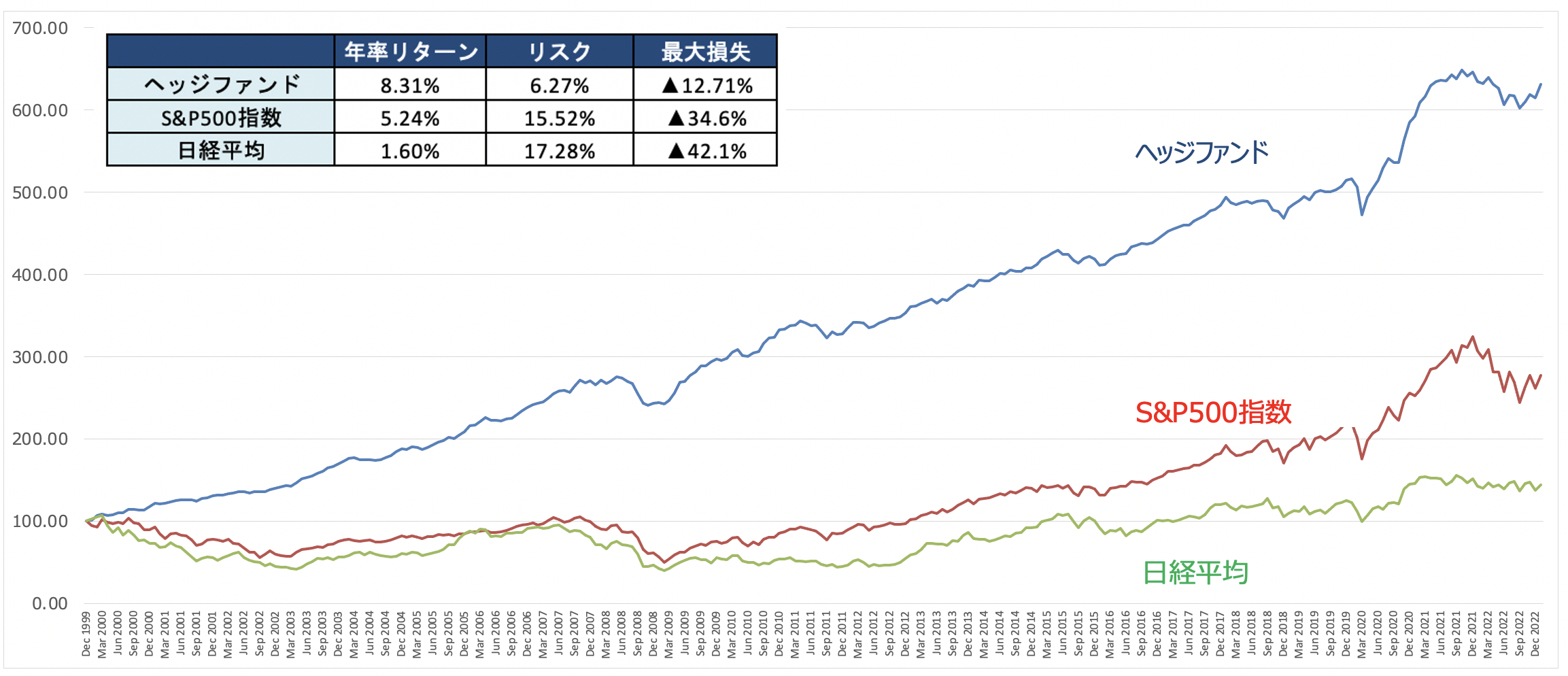

ヘッジファンドは下落を抑制しながら株価指数よりも安定して高いリターンを積み重ねており機関投資家に重宝されています。

ヘッジファンドとは何かという記事を過去に作成していますので、興味のある方は参考にしてみてください。

投稿が見つかりません。

クアトロのポートフォリオの中のオルタナティブ投資は世界株式ロング・ショート、金、マルチストラテジー、欧州株式ロング・ショート、アジア株式ロング・ショート戦略が入っています。ヘッジファンドが採用する戦略をオルタナティブ投資として採用していることがわかります。

<速報>クアトロの基準価格から実績を評価

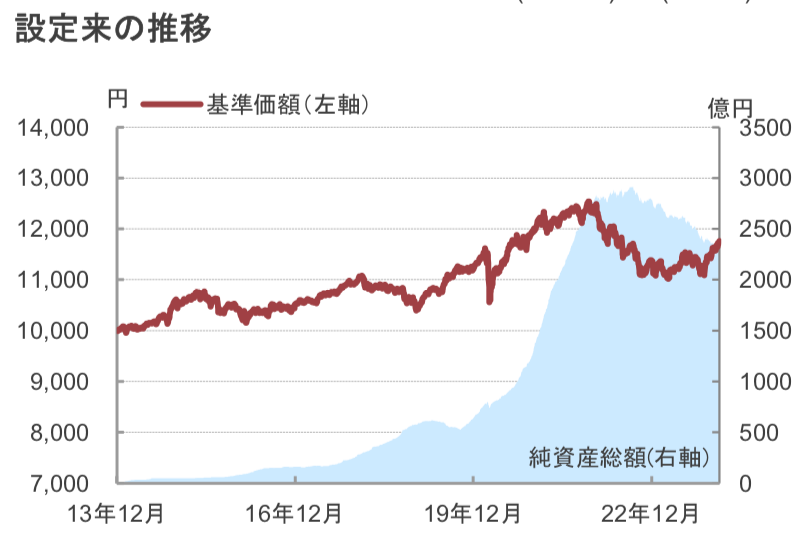

それでは本題の運用実績を見ていきましょう。2013年12月より運用を開始しています。

基準価額は11,275円となっています。9.5年で12.75%のリターンしか得られておらず、年率に直すと1.27%の利回りしかありません。

非常に安定していますが、あまりにも増えていないのでキャッシュで持っているような感覚です。

ファンドの騰落率

| 1ヵ月 | 3ヵ月 | 6ヵ月 | 1年 | 3年 | 設定来 |

| 1.15% | 5.91% | 2.42% | 4.01% | -2.96% | 17.68% |

流石に、リターンが少な過ぎて話にならないですね。

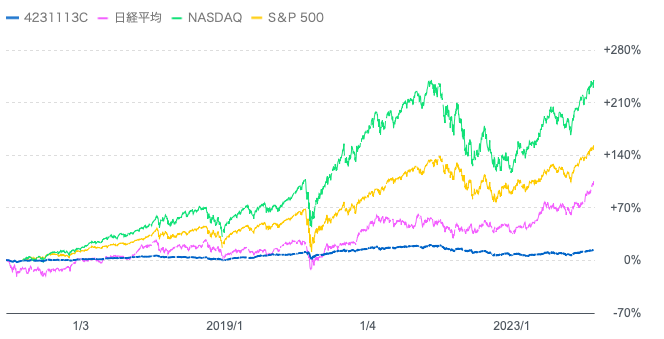

インデックスファンドと比べても以下の通り大差となっていますので、やはり投資する価値はなりませんね。

青色:クアトロ

クアトロの今後の見通しは?

クアトロの今後の見通しですが、上記でも掲載した通り同ファンドのポートフォリオの主力は債券です。

| 投資対象 | 2024年1月末 構成比 |

2023年7月末 構成比 |

2023年5月末 構成比 |

2023年4月末 構成比 |

| 株式 | 32.5% | 29.8% | 28.20% | 26.40% |

| 債券 | 44.9% | 38.6% | 40.70% | 38.20% |

| オルタナティブ | 19.8% | 21.2% | 20.00% | 19.70% |

| キャッシュ・短期金融商品 等 |

2.8% | 10.4% | 11.00% | 15.80% |

| 合計 | 100.0% | 100.0% | 100.00% | 100.00% |

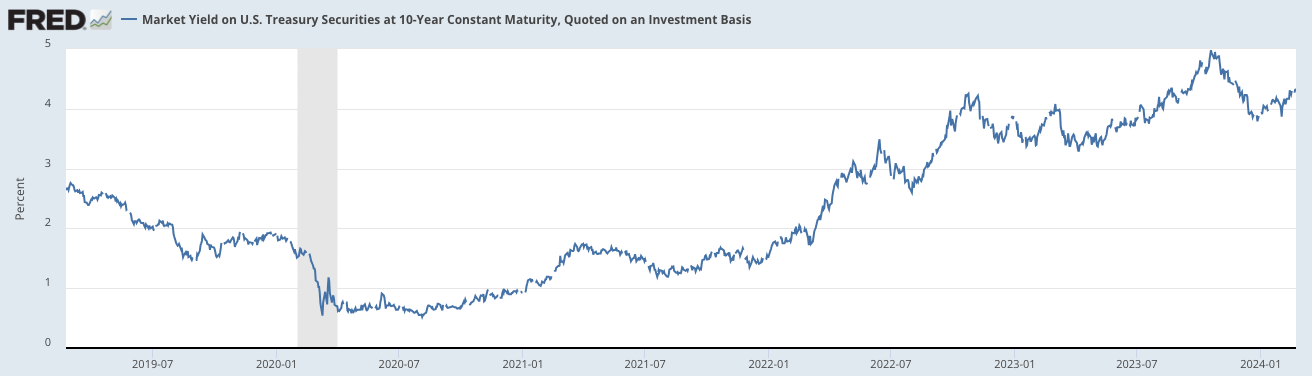

クアトロの場合は債券を安定運用を目指しての投資を行なっていると思いますが、2022年は米FRBが金融引き締めを行い利上げを実施しました。

金利上昇というのは言い換えると債券価格の下落となります。

そのため、クアトロの基準価額はわかりやすく下落していきました。

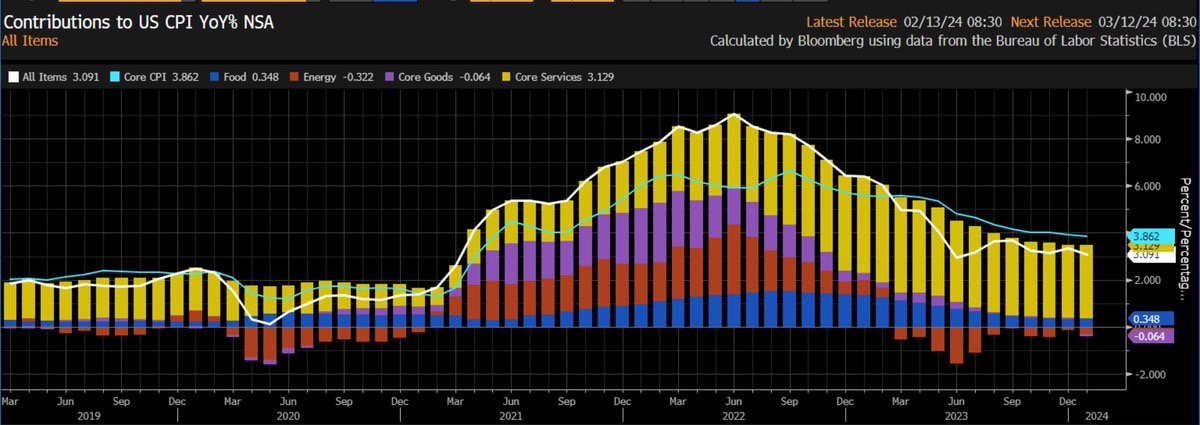

そして2024年の2月も終わりを迎えようとする局面になっても金融引き締めは続き金利は再び上昇して高値を取る動きを見せています。

見た目上のインフレはおさまってきているように見えますが、コアインフレは依然として5%近辺で粘着しています。

サービスインフレは全く収束していない

直近、エネルギー価格なども反発してきておりインフレ再燃の懸念が取り沙汰されているのです。

オルタナティブ投資を行い運用をしているクアトロですが、運用利回りはパッとせず、オルタナティブ投資が機能していないようにも思えます。

しっかりと結果のでるオルタナティブ投資を行う必要があります。

オルタナティブ投資の中で最も身近なのがヘッジファンドです。ヘッジファンドは相場環境に依拠せずに安定したリターンを叩き出しています。

掲示板での口コミ評判は?

評判は厳しいものが多いです。年率1%台なので当たり前だと思います。

掲示板

いや、ほんとに弱い。本当にプロがやっているのかと疑問に思う。どうにかしなければ。。。

掲示板

買ってから10%以上値下がりして、200万円超の含み損出てますが、我慢して放置としよう。

掲示板

銀行に勧められて買ったけど、これほど公開しているものはない。。。

地味だけどあまり下がらないという説明だったけど、下がり続けていますね。。

掲示板

全部をリスク資産にする訳にもいかず、こういうファンドも複数保有してます。

キャッシュで持つと個別株を買いたくなってしまう。

リスクメジャー1の中では、まあ良いのかなと思って買ってます。

ただ運用コストは最近では高過ぎですね。

横ばいで満足しているような投稿も見られましたが、それであれば現金でいいかと思います。

まとめ

クアトロについて分析してきました。

10年運用して年率1%台での運用は流石に厳しいと言わざるを得ません。

ハイリターンを目指す運用ではなく、安定運用を目指しているのは理解できますが、インデックスくらいの運用利回りは期待したいものです。

流石に資金効率が悪過ぎます。より良い選択をしていくよう心がけましょう。

投稿が見つかりません。

コメント