考察シリーズを続けていきます。筆者はファンドを分析するのが趣味という変わった人間なのですが、また注目のファンドを見ていきたいと思います。

今回取り上げるのは「東京海上・ジャパン・オーナーズ株式オープン」です。

東京海上というと、筆者は就職活動をしていた時期を思い出します。損害保険会社の最大手といったところでしょうか。

今回はこの東京海上の名前が冠となっているファンドについて、買うべきなのか、そうではないかを検討していきたいと思います。

投資信託については様々なファンドを分析した結果、結局どのファンドが魅力的なのかという点について以下でお伝えしています。

関連記事)【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

東京海上・ジャパン・オーナーズ株式オープンとはどんな投資信託か?

東京海上ジャパンオーナーズの主要投資先は日本株です。790億円とそこそこのサイズのファンドです。

銘柄選定に特徴があります。経営者が実質的に主要な株主である企業を選ぶといった類です。

この選定方法は筆者も正解だと思っております。理にかなっています。

トレーダーの間でも主要株主がオーナー代表であるかどうか、経営陣がどれくらい株を握って経営しているかは企業の成長に大きくインパクトを与えるものと考えられています。

運用は東京海上アセットマネジメントです。投資助言は受けていないようですね。自前のアセットマネジメント会社で運用をしています。

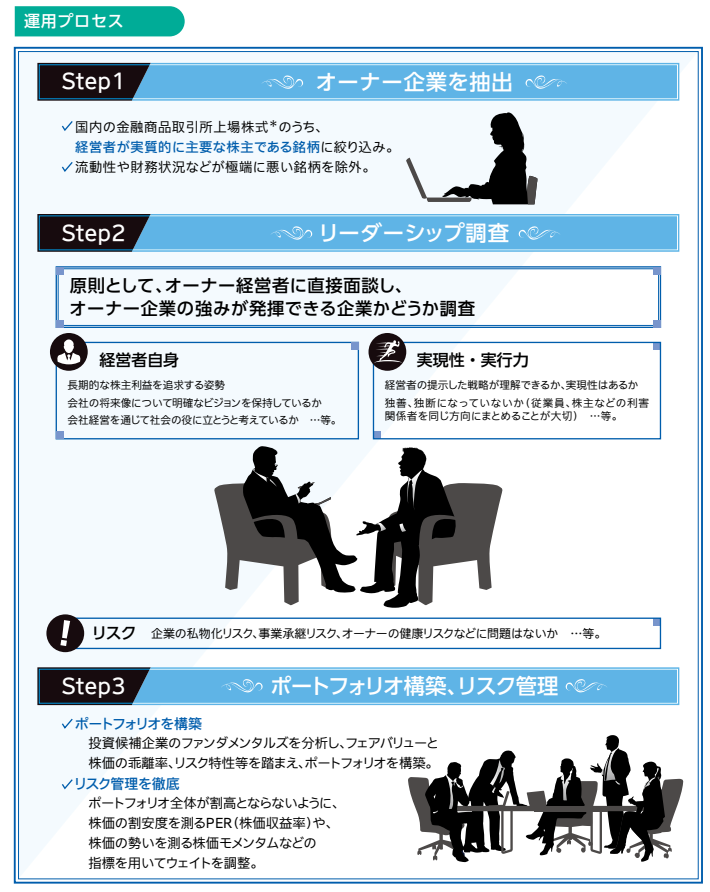

運用プロセスはまずオーナー企業をスクリーニングしているところが他にはない特徴だと思います。

リーダーシップ調査も新しいですね。

切り口は新しいですが求められるのは結果です。

東京海上・ジャパン・オーナーズ株式オープンのポートフォリオ、組入銘柄

以下が2024年1月末の銘柄構成となっています。オーナーの持分が高いのでしょう。

| 銘柄 | 業種 | 比率 | |

| 1 | ローツェ | 機械 | 3.50% |

| 2 | ANYCOLOR | 情報・通信業 | 3.30% |

| 3 | カナモト | サービス業 | 3.30% |

| 4 | エフピコ | 化学 | 3.20% |

| 5 | 光通信 | 情報・通信業 | 3.20% |

| 6 | タカラトミー | その他製品 | 3.00% |

| 7 | ディスコ | 機械 | 2.90% |

| 8 | SBSホールディングス | 陸運業 | 2.90% |

| 9 | シップヘルスケアホールディングス | 卸売業 | 2.90% |

| 10 | サイバーエージェント | サービス業 | 2.90% |

1位のローツェの大株主は創業者の崎谷氏となっています。2、3位の信託口も崎谷家の方々の保有であると推測しています。

これで合計50%近く、4位に現社長の藤代氏がいます。

ローツェの時価総額は3200億円程度ですので、その4%といえば128億円です。

途轍もない個人資産ですが、上場企業社長という重責を果たしているのですから当然ですね。

また、資産が株価に連動しているので、その真剣度は雇われ社長とは全く異なりますよね。

| 株主 | 持株数(株) | 持株比率 |

| 崎谷文雄 | 6,194,200 | 35.15% |

| 日本マスタートラスト信託銀行株式会社(信託口) | 1,884,400 | 10.69% |

| 株式会社日本カストディ銀行(信託口) | 915,000 | 5.19% |

| 藤代祥之 | 737,600 | 4.19% |

| 株式会社中国銀行 | 320,000 | 1.82% |

| J.P. MORGAN BANK LUXEMBOURG S.A.381572 | 305,400 | 1.73% |

| GOVERNMENT OF NORWAY | 235,700 | 1.34% |

| HSBC BANK PLC A/C TTF AIFMD GENERAL OMNIBUS | 190,800 | 1.08% |

| STATE STREET BANK WEST CLIENT-TREATY 505234 | 153,400 | 0.87% |

| 川端克彦 | 131,472 | 0.75% |

2位のANYCOLORの株主比率は以下の通りとなっており、オーナー一族で40%保有を超えています。完全にオーナー企業ですね。

| 田角 陸 | 44.01% |

| ソニーミュージック | 5.42% |

| HODE HK LIMITED | 3.52% |

| LC FUND VII | 3.24% |

| SBI証券 | 2.85% |

続いてジャパンオーナーズのポートフォリオ上位銘柄常連のSBSホールディングスは以下となっています。

創業者の鎌田氏が36%を握り筆頭株主となっています。

| 株主名 | 持ち株 | |

| 比率(%) | 株式数 | |

| 鎌田正彦 | 36.23 | 14,388,400 |

| 日本カストディ銀行(信託口) | 14.54 | 5,776,600 |

| 日本マスタートラスト信託銀行(信託口) | 3.64 | 1,445,000 |

| 自社従業員持株会 | 3.27 | 1,300,600 |

| SBI証券 | 3.18 | 1,263,978 |

| SMBC信託銀行(特定有価証券信託口) | 3.02 | 1,200,000 |

| 三井住友信託銀行(信託口甲13号) | 2.52 | 1,000,000 |

| 東武不動産 | 2.48 | 986,000 |

| ノルウェー政府 | 2.23 | 885,000 |

| 和佐見勝 | 1.54 | 610,600 |

| 自社(自己株口) | 0 | 600 |

留学資金をためるために上京した青年が、「稼げる」を理由に入社したのが、佐川急便だった。半年で辞めるつもりが、物流の面白さに気づき、気が付けば8年を費やしていた。佐川を辞めた鎌田正彦氏は昭和62年12月、東京都江東区に軽貨物事業を手掛ける関東即配を立ち上げる。

将来に大きな夢を描き、その目標にまい進したという同社は平成15年、ジャスダックに念願の上場を果たした後、M&Aで次々と物流子会社をグループ化、企業規模を拡大していく。

以下は昨年末からの推移ですが、当然オーナー企業への長期投資なので構成銘柄は抜本的には変わっていません。

| 2024年1月末 | 2023年11月末 | 2023年7月末 | 2023年4月末 | 2022年11月 | |

| 1 | ローツェ | ANYCOLOR | シスメックス | シスメックス | シスメックス |

| 2 | ANYCOLOR | エフピコ | ニデック | 大塚商会 | エフピコ |

| 3 | カナモト | ローツェ | SBSホールディングス | SBSホールディングス | 光通信 |

| 4 | エフピコ | SBSホールディング | コナミグループ | SMC | SBSホールディングス |

| 5 | 光通信 | カナモト | パンパシフィック | パンパシフィック | パン・パシフィック・インターナショナル |

| 6 | タカラトミー | 光通信 | DMG森精機 | エフピコ | シップヘルスケアホールディングス |

| 7 | ディスコ | ディスコ | ソフトバンクグループ | サイバーエージェント | ロート製薬 |

| 8 | SBSホールディングス | タカラトミー | カナモト | DMG森精機 | 大塚商会 |

| 9 | シップヘルスケアホールディングス | サイバーエージェント | エフピコ | コナミ | SMC |

| 10 | サイバーエージェント | ソフトバンクグループ | サイバーエージェント | ロート製薬 | カシオ計算機 |

ローツェはこの1年+70%のパフォーマンスを見せており、ポートフォリオ一位に躍り出ました。

ローツェ 株価

ANYCOLORhば2023年の最後に突如として購入していますね。チャートをご覧いただければわかる通り新規上場銘柄ですね。

一旦調整が終わってここから本格上昇を見込んでいるのでしょうか?今後の上昇に期待です。

ANYCOLORの株価推移

<速報>東京海上・ジャパン・オーナーズ株式オープンの運用実績

それでは運用実績を見ていきましょう。

東京海上・ジャパン・オーナーズ株式オープンの基準価額の推移

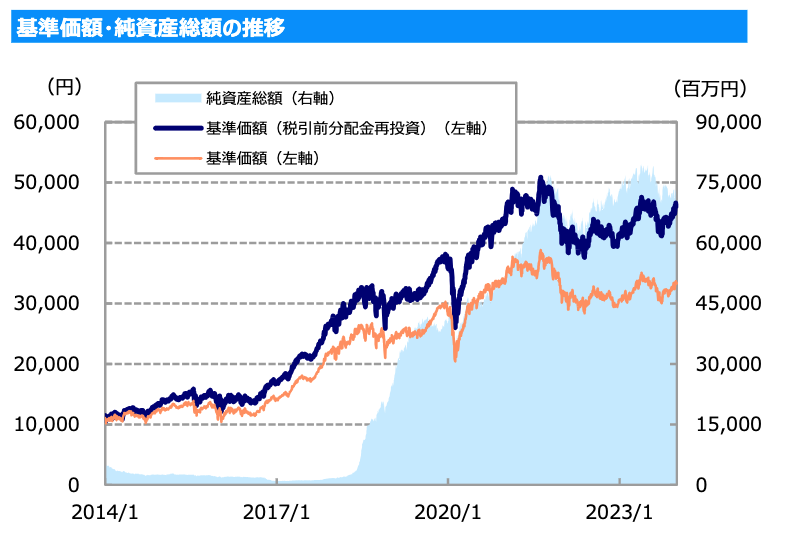

2013年4月に運用を開始して4-5倍程度のパフォーマンスです。2020年の追い風がきてようやくまともなパフォーマンスになっていったとわかります。

直近1年のリターンに関してはマイナスとなっています。

5年で+8.76%となっていますが、こちらは2020年の異次元金融緩和などの特殊要因を含んでいます。

正確にその実力は測れませんし追い風があった割にはイマイチかという感じです。

| 年 | 1年 | 3年(年率) | 5年(年率) |

| トータルリターン | 4.90% | 0.93% | 6.90% |

| 標準偏差 | 9.34 | 13.63 | 16.81 |

| シャープレシオ | 1.35 | 0.56 | 0.47 |

シャープレシオも非常に低いです。

リスク(標準偏差)1単位当たりの超過リターン(リスクゼロでも得られるリターンを上回った超過収益)を測るもので、この数値が高いほどリスクを取ったことによって得られた超過リターンが高いこと(効率よく収益が得られたこと)を意味します。異なる投資対象を比較する際に、同じリスクならどちらのリターンが高いかを考えるときに役立ちます。

このシャープ・レシオは、リスク調整後のリターンを測るものとして、投資信託の運用実績の評価などにも利用されます。

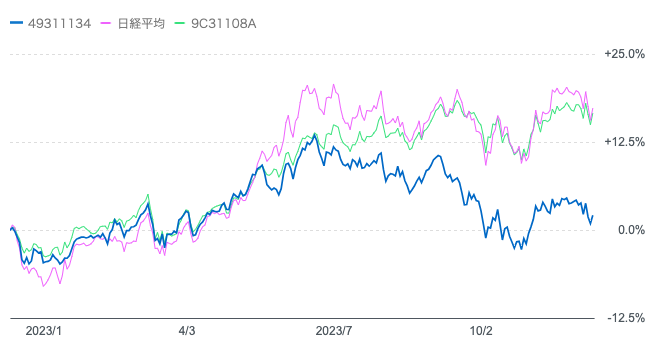

やはり、ひふみ投信と同様、ファンドサイズが大きくなるにつれて、パフォーマンスが下降しています。日経平均に大幅に劣後しています。

- 東京海上ジャパンオーナーズ

- 日経平均株価

- ひふみ投信

運用資産が大きくなると、分散も広くなり、銘柄数も増え管理が煩雑になり、リターンは薄くなっていきます。

結局は、アクティブファンドもインデックスファンドと同様のリターンに収斂していくことになります。

ここ3年は日経平均に負けておりインデックスを劣後しています。

それなら最初から手数料の安いインデックスファンドで良いのでいいのではないかという話になってきます。

インデックスに対してもプラスのリターンを安定して出しているファンドについては以下で纏めていますのでご覧いただければと思います。

掲示板での口コミや評判

掲示板での口コミや評判についても見ていきたいと思います。

Yahoo finance口コミ

なかなかプラ転しない。

あとチョとやのに

どっか行きよる。

_| ̄|●

Yahoo finance口コミ

下がる一方だな。

Yahoo finance口コミ

売って正解だったねー

昨年の下落にたえてなんとか持ち直してきて安堵している声が聞こえてきました。

しかし、本当にこのまま安泰なのでしょうか?

撤退すべき?今後の見通し

重要なのは今後の見通しです。

2024年2月現在日経平均をはじめとする日本株は上昇しすぎています。これはクライマックストップ感がある状況です。ここからは以下の要因で株価の見通しは暗いです。

- 進展する日本のインフレに対応するための日銀の政策変更

- 上記に伴う円高

- 米国発の世界的な景気後退

このようなリスクを内包しているなかで、日経平均と同じような動きをするジャパンオーナーに投資をする妙味は少ないでしょう。

また、中国投資家が日経平均へ多数参入しているとの観測が多いですが、その中国が自国に資金を引き揚げ始めると、株価への影響は間違いなく出てくるはずです。

中国指導部の経済・金融面での愚策には際限がないようだ。中国の指導者たちは何年間も不動産危機の悪影響を食い止めることができなかったが、新たな報道によると、国有企業に海外に保有する資金を引き揚げて中国株の購入に充てるよう命じることで中国の株式市場を支援しようとしているようだ。噂では、この取り組みで2兆元(約42兆円)が動くという。共産主義の政権にしては実に奇妙な動きであり、中国経済が直面している根本的な問題にも対処しない限り、失敗に終わるだろう。

そもそも現在日経平均株価が上昇しているのは、円安が進み、海外売り上げ比率の高い企業が集中する日経平均に外国投資家が割安であることから資金を投じているのみで、日本経済自体が良くなっているわけではないことを認識する必要があります。

その中で、米国発の不況が始まれば、流入する資金も減少し、円高により割安感も薄れるため、日本のマーケットとともに上昇していく株を売買する戦略であるファンドは、苦労する可能性があります。筆者は、市場に影響されないバリュー株ファンドを選択しています。

【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説

まとめ

東京海上・ジャパン・オーナーズ株式オープンについて調べてきました。

筆者は厳しすぎるかもしれないほどの分析をしていますので、一般の人は購入する投信なのかもしれません。

しかし、資産を最大化するには妥協はできないので、複利運用ができる先を真剣に選ぼうと思っています。

複利運用には時間、つまり早く投資すればするほどその効果が高まります。より下落耐性のあるファンドに投資するために撤退は合理的な判断だと思います。

以下では筆者が長年の投資経験、分析してきた結果のおすすめの投資先を羅列していますので、参考にしてみると良いでしょう。

【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!